撰文| Erin

过去一周,康方生物双抗依沃西单抗在非小细胞肺癌一线治疗上打败K药的消息刷屏国内外。

该研究不仅对于康方来说是走向国际的一大亮点。对于中国PD-(L)1类产品来说,也预示着一个新战场的开辟——敢于“正面刚”的差异化临床优势或许是进入国际战场的入场券。

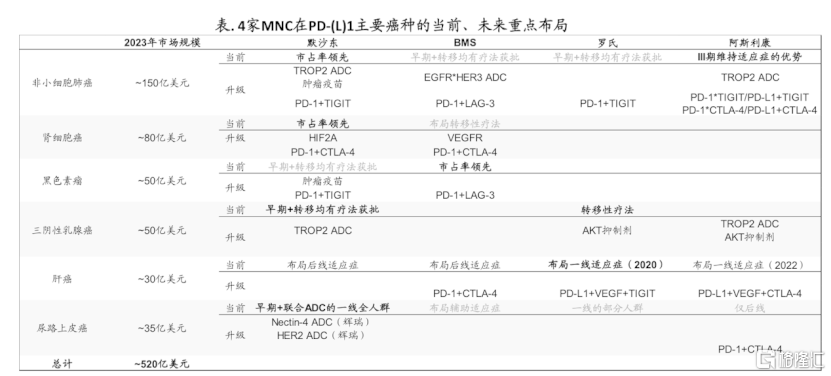

不过,在越来越多国产PD-(L)1新药走入国际市场前,明晰老牌跨国药企的布局至关重要,默沙东在转移性非小细胞肺癌、BMS在黑色素瘤、AZ在晚期非小细胞肺癌维持治疗、罗氏在肝癌治疗领域都形成了坚固的城墙,此外他们还有哪些“守城”策略,本土药企该如何“见缝插针”?

▲2024年H1全球销售额最高四款PD-(L)1销售情况

PD-(L)1“四霸主”分庭抗礼

前不久,在世界肺癌大会(WCLC)上,康方生物公布了自研全球首创PD-1/VEGF双抗新药依沃西(AK-112)单药对比K药(帕博利珠单抗)单药一线治疗PD-L1表达阳性(PD-L1 TPS≥1%)的局部晚期或转移性非小细胞肺癌(NSCLC)的注册性III期临床研究成果,中位无进展生存期(mPFS)近乎是K药组翻倍(11.14个月vs 5.82个月)。

该研究不仅使得依沃西成为全球首个且唯一在III期单药“头对头”临床研究中证明疗效显著优于K药的药物,也让默沙东K药的危机再次搬到台前,毕竟相比2028年核心专利到期,距离更近的是竞争对手蚕食市场份额。

这场战役或许只是全球PD-(L)1战场的一个缩影,因为自默沙东、BMS、阿斯利康、罗氏确立各自优势,并逐渐攻城略地之后,以适应证为核心的攻城、守城之战每时每刻都在发生。

先是默沙东与BMS之间的肺癌“霸主”之战。2016年到2018年,默沙东的K药凭借KN024、KN189、KN407三大临床研究在一线非小细胞肺癌上接连取得成功,相反,BMS的O药自CM026研究失败之后就在非小细胞肺癌领域逐渐落幕。默沙东K药随着在一线非小细胞肺癌上的先发优势,以及之后不断的适应证拓展,不仅实现在2018年销售额反超O药,也为其成为“药王”奠定基础。据默沙东财报显示,截至2023年,其转移性非小细胞肺癌约占K药销售额的三分之一。

肺癌作为发病率最高的癌种,几乎是PD-(L)1厂家的兵家必争之地,因此故事的第二幕也发生在肺癌领域。

通过在一线非小细胞肺癌上取得优势的经验,默沙东通过精细的人群划分与扬长避短的临床设计,逐渐占领在辅助/新辅助治疗、转移性肺癌治疗的高地。

而另一款AZ的PD-L1度伐利尤单抗(Y药),则差异化的突出K药包围圈,将重点放到无法手术切除的III期非小细胞肺癌维持治疗领域,PFS对照放化疗直接延长了一年之久。

当然,在肺癌战场之外,BMS的O药和罗氏的阿替利珠单抗(T药)也分别开辟了优势癌种,例如BMS的O药早在2015年,Opdivo+Yervoy免疫组合疗法获批,就成为首个治疗转移性黑色素瘤的免疫肿瘤学联合治疗方案,截至目前,O药不仅覆盖转移性转移性黑色素瘤,还获批了术后辅助治疗。罗氏的T药也是最早布局一线肝癌治疗的PD-(L)1产品。

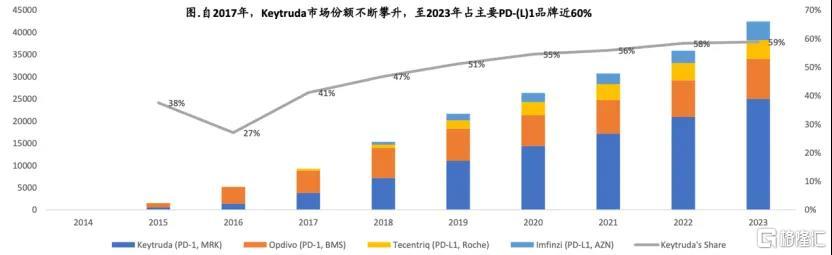

截至2023年年底,全球的PD-(L)1也被这四款产品占据绝大部分。根据IQVIA统计,2019年到2023年,全球PD-(L)1市场规模由240亿美元增至520亿美元,而来自默沙东、BMS、AZ、罗氏的四款产品2023年净销售额合计超过450亿美元,其中K药净销售额250亿美元,占比59%,是市占率第一的产品。

默沙东、AZ“攻城易,守城难”

康方的PD-1/VEGF双抗产品并非第一个与K药正面刚的PD-1选手,也绝非最后一个。

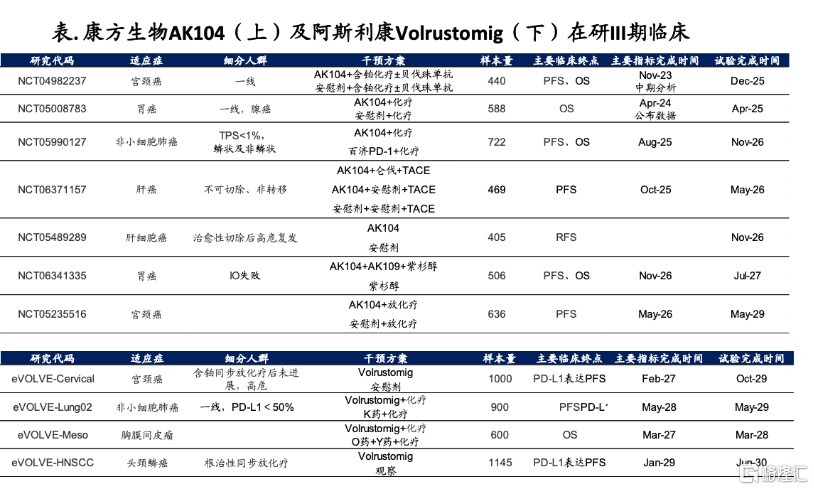

阿斯利康也在开发PD-1/CTLA-4双抗Volrustomig,并且直击K药的优势领域转移性非小细胞肺癌。除此之外,Volrustomig还布局了宫颈癌、胸膜间皮瘤、头颈鳞癌等领域。

事实上,早在产品适应证拓展初期,默沙东、BMS、AZ、罗氏就进行了生命周期管理,根据海通证券总结,他们的生命周期管理主要分为三大策略:

联用ADC、mRNA肿瘤疫苗等进行疗法升级;

通过IO组合、双抗等,实现PD-(L)1抗体升级;

可及性升级,拓展前线疗法潜在带动皮下剂型的处方转换。

PD-(L)1早期主要与化疗、抗血管生成药物进行联用。以K药为例,其联合抗血管生成药物(阿昔替尼、仑伐替尼等),将PD-(L)1在肾细胞癌的应用从二线推进一线;同时,K药联合化疗在2017、2018年分别获批一线非鳞状非小细胞肺癌、一线鳞状非小细胞肺癌,将适应证在一线非小细胞肺癌的应用从生物标志物 富集的TPS≥50%人群拓展至全人群。

现如今,PD-(L)1的联合疗法已经越来越丰富,ADC产品、肿瘤疫苗是目前进展最快的两种联合疗法,适应证范围覆盖非小细胞肺癌、尿路上皮癌、三阴乳腺癌等多项大适应证,横跨末线治疗到一线、辅助治疗。例如K药与Moderna的mRNA肿瘤疫苗V940联用,就显著延长了无复发生存期(RFS)及无远处转移生存期(DMFS)。K药与Seagen的Nectin-4 ADC治疗尿路上皮癌适应证也已经获得FDA的加速批准。

对于PD-(L)1抗体升级,四位霸主则采用了不同策略:

BMS、默沙东主要采取单抗联用的开发思路,分别为与免疫抑制剂联用、研发固定复方制剂;

阿斯利康主要采取基于PD-(L)1双抗的开发思路;

罗氏的PD-(L)1升级兼顾两种开发思路。

不过,固然抗体升级的开发策略诞生出O药+Yervoy 免疫“双子星”这样的明星疗法,在黑色素瘤、肺、肾、胃等癌种中都取得显著临床获益,同时也诞生出康方的依沃西这样能够打败K药的双抗。

但四位霸主的开发过程中,失败也屡屡发生。罗氏就曾在PD-L1与TIGIT联用上屡屡受挫,在其上半年财报中就披露,终止了TIGIT抗体Tiragolumab治疗NSCLC的两项三期临床,一项为PD-L1+TIGIT+化疗一线治疗NSCLC,另一项为PD-L1+TIGIT术后辅助治疗NSCLC。其进展最快的SKYSCRAPER-01研究,也曾在2022年受困于未达到PFS终点。

此外,BMS的复方制剂Opdualag(O药+LAG-3单抗的复方制剂)和罗氏的双抗Lomvastomig也曾因开发不利无奈终止。

不过,由于双抗的机制所带来的在疗效和安全性上的升级,全球无数PD-(L)1研发瞄准到该领域,力图蚕食老牌四位霸主的市场份额。除了上述康方的AK112,还有来自三生国健、普米斯/BioNTech、华奥泰等公司的PD-(L)1/VEGF双抗都进行到了关键临床阶段,想要在非小细胞肺癌、三阴乳腺癌等领域分一杯羹。

此外,罗氏、BMS和默沙东也都在进行皮下剂型的升级,海通证券统计,罗氏T药皮下制剂已于2024年1月在欧洲获批上市;BMS的O药皮下剂型目前在美国处于NDA阶段;默沙东K药目前处于III期临床。

根据默沙东披露,K药皮下剂型的专利保护可持续至2039年,到2028年,皮下剂型的患者潜力可占K药总处方量的50%。

中国PD-(L)1另辟新战场

过去一周,康方PD-1/VEGF双抗打败K药的消息在业界刷屏,其实释放出国产PD-(L)1产品竞争已经进入“Next level”的信号。

同时,头部PD-(L)1产品的竞争格局似乎也已经定型。

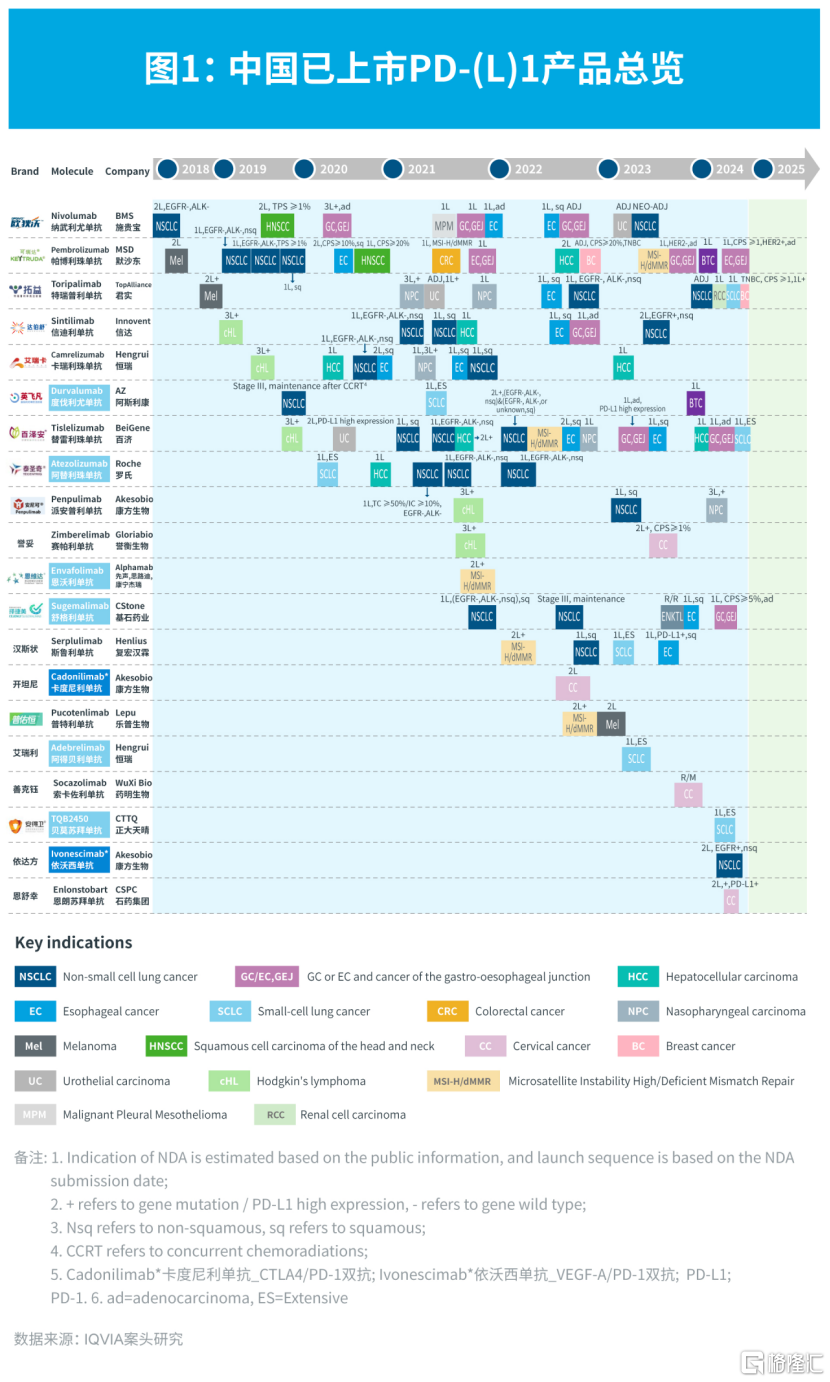

回顾历史,从2018年年底首个国产PD-1君实的特瑞普利单抗获批,到2019年信达生物的信迪利单抗首入医保,再到2020年年底,国产PD-1“四小龙”全部被纳入医保目录,市场空间猛增。国内PD-1市场在这四年间达到最大化,总体市场份额将近百亿元。

但分水岭在2021年,这一年,恒瑞卡瑞利珠单抗凭借公司的强大销售能力与最多的适应证布局一举成为了国产PD-1销冠,年销售额超过40亿元。但也是在这一年,来自康方生物、誉衡生物、康宁杰瑞、基石药业的PD-(L)1产品纷纷涌入市场,不管是后来者的蚕食,还是“四小龙”之间的竞争,恒瑞的销售增速开始疲软。

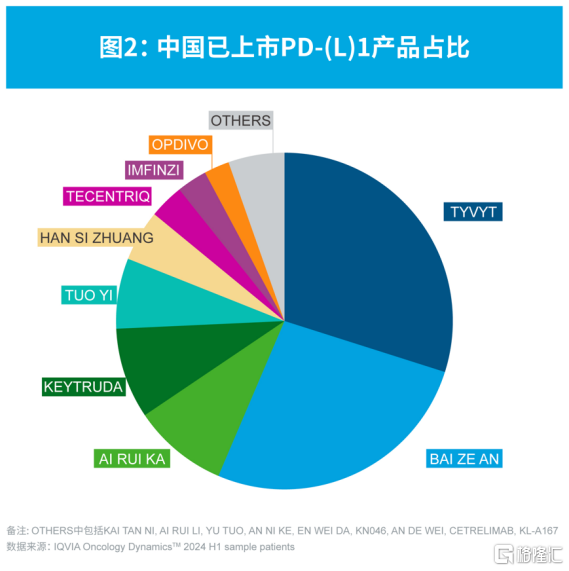

进入2023年,恒瑞卡瑞利珠单抗的市场份额已经沦为第三名,同时,随着信达拿下一线食管癌、一线胃癌和非小细胞肺癌等适应证,放大产品销售空间,其市场增速得以恢复。根据前不久IQVIA发布的2024上半年中国PD-(L)1药物市场回顾,以百济神州为首,信达第二,恒瑞第三的格局延续到了今天。

不过,PD-(L)1竞争格局定型的背后,其实暗示着战场的转移。毕竟IQVIA统计,2024上半年PD-(L)1的市场患者使用占比呈现较大的增长,恢复到之前的两位数增长率。与2023上半年相比,同比增长率为13.7%;与2023下半年环比,增长率为12.4%。

头部的市场销售额变化不大,整体市场份额却呈现两位数上升,新适应证与新晋竞争者的作用不言而喻。据悉,截至今年8月,共有3款新产品登陆国内市场,包括第5个国产PD-L1正大天晴的贝莫苏拜单抗,于5月初首次获批上市;国内首个VEGFR-A/PD-1双抗康方的依沃西单抗5月末获批上市;第9个国产PD-1石药的恩朗苏拜单抗,于6月末获批上市。此外,已上市产品中还有10余个新适应证获批。

除了康方的两款双抗外,来自齐鲁的CTLA4/PD-1组合抗体艾帕洛利托沃瑞利单抗也预计将于2024年下半年获批。

截至目前,包括进口产品在内,中国市场获批的PD-(L)1药物已达20个,不仅有PD-1、PD-L1,还有VEGF-A/PD-1双抗、CTLA4/PD-1双抗。

过去拼价格、卷医保、卷适应证的年代已经不复,未来的PD-(L)1产品竞争将围绕两个方面:一是国际化;二是产品升级。

当然,面对单抗产品的层层逼近,以及双抗、组合制剂的围剿,“四小龙”也正在采用同跨国药企们同样的防守策略。

例如信达生物正在研发PD-1/IL-2双抗、PD-L1/CD47双抗;恒瑞在探索其PD-L1阿得贝利单抗与CTLA-4、TROP2 ADC、HER2 ADC、Nectin-4 A DC的联合疗法;百济神州则在开发替雷利珠单抗的皮下剂型。

除此之外,国产PD-(L)1也在登陆国际化战场。根据Coherus年报,君实的特瑞普利单抗在今年Q1销售额达到了199万美元,Q2实现环比增长89.94%,销售额378万美元。百济神州的替雷利珠单抗也在今年上半年获得美国FDA批准,用于食管鳞状细胞癌。

参考资料:

海通国际《大药的诞生系列报告——K药临近专利到期,全球PD-(L)1相关市场可能出现哪些机会?》

IQVIA《2024上半年中国PD-(L)1药物市场回顾》

一审| 黄佳 二审| 李芳晨 三审| 李静芝

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员