A股主要指数今日涨跌不一,上证指数盘中一度下探至2710点,创2月6日以来新低,超3500股下跌,全天成交4996亿元。

1、4600亿资金大手笔抄底,为何A股还是低迷?

今年以来,A股上演历史罕见一幕,资金大量借道ETF入市抄底。

国家队上半年净买入超4600亿ETF,截至2024年二季度末,中央汇金投资及中央汇金资产等国家队合计持有股票ETF市值5838.66亿元,而在去年底该数据还只是1176.95亿元。国家队持有的ETF半年时间大幅增长4661.70亿元,增加了近4倍。

除国家队增持外,今年保险资金也在大手笔抄底A股,年内保险资金流入3061亿。截至二季度末,财产险+人身险持有权益资产仓位为12.68%,较一季度明显回升,相关资金权益规模净变化1828亿元,较一季度环比增幅高达48.2%。

管理层也放慢了IPO的步伐,在一定程度上给市场带来了资金支持。截至8月底,今年IPO筹资额423亿,去年同期为3055亿,IPO筹资额大降。

巨额增量下,A股还是低迷。从资金流动层面看,主要有几个减量因素:基民赎回,融资额下降,北向流出以及部分资金南下。

首先,公募基金被赎回给市场带来资金流出的压力。此前长江证券的研报数据显示,整个上半年基民们净赎回了5198亿的主动权益基金,平均每月赎回866亿。其中,二季度主动权益基金被基民净赎回2401.76亿,净赎回额在2005年以后单季度净赎回额中排行第三,仅次于2015年三季度的8051亿和2024年一季度的2797亿。

其次,股票融资额下降也使得市场资金流出,年内市场融资净买入额为-2033亿。与此同时,北向资金年内净流出68亿,资金南下了4856亿。

从几大主要机构的大致资金流动情况看,国家队和保险资金持续净买入A股,同时IPO明显放缓,给A股带来资金增量。资金减量方面,基金赎回、融资下降、北向资金流出以及资金南下,给市场带来资金压力。

自三季度以来,国家队继续买入A股。截至9月6日,7月以来华泰柏瑞沪深300ETF、沪深300ETF易方达、沪深300ETF华夏、嘉实沪深300ETF资金净流入额分别为896.76亿元、661.47亿元、369.52亿元、291.00亿元,合计净流入超2218亿。

数据显示,国家队和保险资金对A股的投入并未见放缓,资金增量一直在。现在就看资金减量(基金赎回、融资余额下降和北向资金流出)因素何时边际放缓,这决定了市场资金供给关系何时重新达到平衡。

2、一张图引发市场恐慌

8月以来,不及预期的非农数据成为导火索,美股遭大幅抛售。此后一直反复震荡,而且不少机构选择持有现金及类现金的基金。

随着美股波动加剧,外加AI泡沫论的发酵,因此AI稍有风吹草动,即刻就会引起高度关注,甚至是恐慌。

在美股走势跌宕起伏之下,AI消息面上也出现了一些利空传闻。作为本轮牛市的龙头股英伟达,近日遭遇**传闻困扰,股价罕见大幅调整。

近日高盛策略师发布的报告中的一张图,引发大范围恐慌。这张图表显示,ChatGPT网站的访问量出现断崖式下跌。

高盛全球投资研究驻欧洲的宏观研究主管兼首席全球股票策略师Peter Oppenheimer援引分析机构Similarweb的数据显示,ChatGPT网站的月度访问总量从春季到仲夏急剧下降。

报告写道:“就月度用户而言,对ChatGPT最初的‘兴奋’正在消退。当然,这并不意味着相关行业的增长率不会强劲,但它确实表明,下一波受益者可能来自,可以基于这些基础模型创建的新产品和服务。”

这份报告发酵后市场一度恐慌,有媒体指出,下跌部分原因在于高盛这张图。

不过,有市场人士指出,今年4-5月恰逢OpenAI ChatGPT将域名转向另外的网站,而高盛的报告似乎并未将新域名访问量纳入统计。

虽说是“虚惊一场”,但从这张图表所引发的市场反应看,目前美股在AI持续性上多少有些“惊弓之鸟”。

在巨头们斥巨资砸钱进入AI后,由于迟迟未见的收益回报,业内质疑声不断,华尔街对于AI应用的落地也是急不可待。

在最近Oppenheimer参与执笔的报告指出,科技行业基本面强劲,但集中度风险很高,建议寻求多元化投资,这不仅能够降低集中风险,还能使投资者在享受科技行业增长的同时,不错过其他行业由AI技术驱动的增长机会。

报告数据显示,虽然头部科技公司的估值不及其他泡沫时期的头部公司,它们的市场份额却是几十年以来最高的,占到标普总市值的27%,体现了前所未有的高集中度。

报告整理了1980年以来,在1-10年内买入并持有前十大股票所能获得的平均总回报,发现虽然占主导地位的公司的绝对回报仍然不错,但这些强劲的回报会随着时间的推移而逐渐消失,而且它们往往仍然是稳健的“复合型公司”;更重要的是,如果投资者买入并持有优势公司,而其他增长较快的公司出现并跑赢大盘,则优势公司的回报通常会转为负值。

3、现在不是搞钱而是省钱的问题?

最近付鹏一句话引起了市场热议。他说,现在不是搞钱而是省钱的问题。

东北证券首席经济学家付鹏在接受媒体采访时表示,现在不是去哪搞钱,而可能是省钱的问题。他认为,当前环境下省即是赚,先不用说赚多少,现在可能需要把以前很多浪费的消费习惯收缩。

付鹏开玩笑称,5块钱的面膜也可以用,为什么非要用50块一张的?

对于省钱的状态会持续多久,付鹏认为,直到看到收入增长的预期和希望。

付鹏表示,消费者现在要的是,我愿意掏钱买车的我可能要的是便宜,还得东西多,然后企业还得面临着同行的竞争和卷,那压力就非常大了。

人类的悲欢可能有时是相通的,冰火两重天的美国消费就是例子。

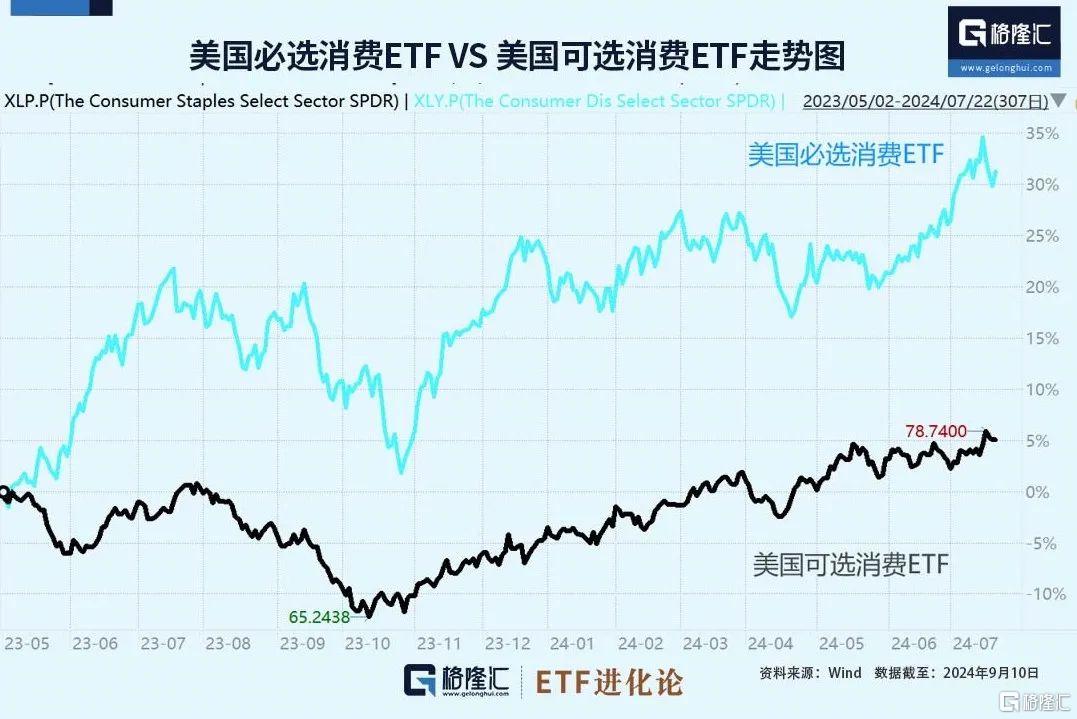

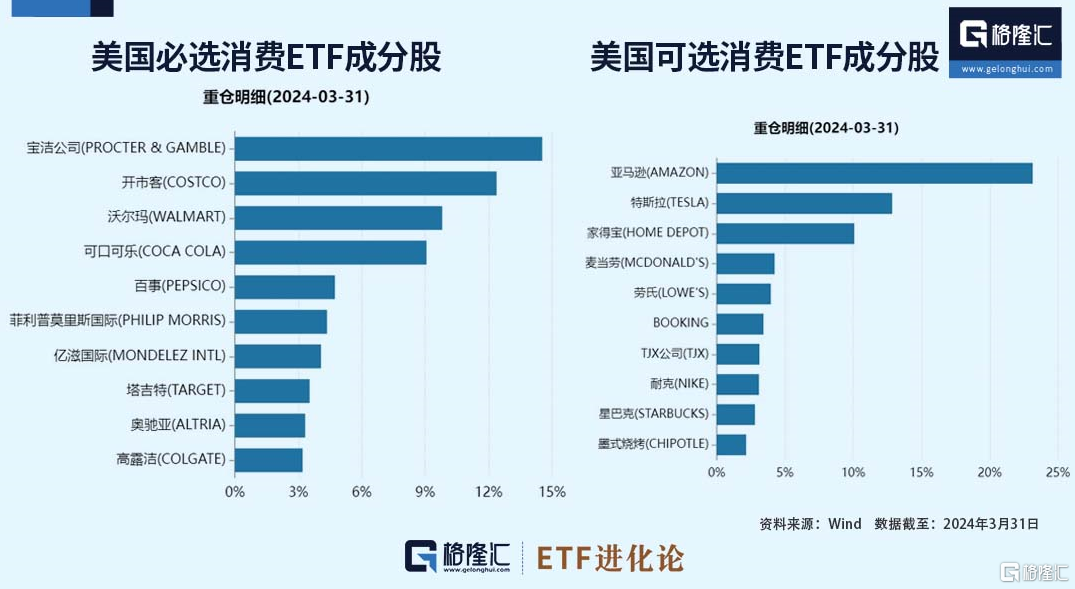

美股这轮牛市,在火热的科技大盘之下,反映居民生活的消费板块正上演分道扬镳的走势。

美国必选消费ETF上涨,可选消费ETF震荡向下。从成分股来看,美国必选消费的有饮料股可口可乐、百事可乐;日化品宝洁、高露洁;香烟菲利普莫里斯;商超好市多、沃尔玛。

从过去的历史看,无论经济好坏,必需品的龙头品牌都能跟随通胀定价。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员