1

策略观点:强势股补跌的意义

近期银行、公用事业等年初以来较强的板块快速调整,这一变化需要重视。因为历史上熊市中的强势股补跌一般有以下特征:(1)熊市中强势股补跌经常出现,但也不是绝对的,特别是有政策外力强力干预的底部。(2)强势股补跌短则2周,长则一个季度,主要会受到之前强势时间长度的影响。(3)从强势股补跌开始1个季度内,之前的强势股大多偏弱(补跌或跑不赢指数)。(4)强势股补跌后,市场大多会出现反弹或反转。由于公用事业、银行、食品饮料、医药等防御性板块盈利波动相对其他板块更小,是较容易在熊市中强势的板块,所以本文主要通过研究这4个行业的表现总结强势股补跌特征。

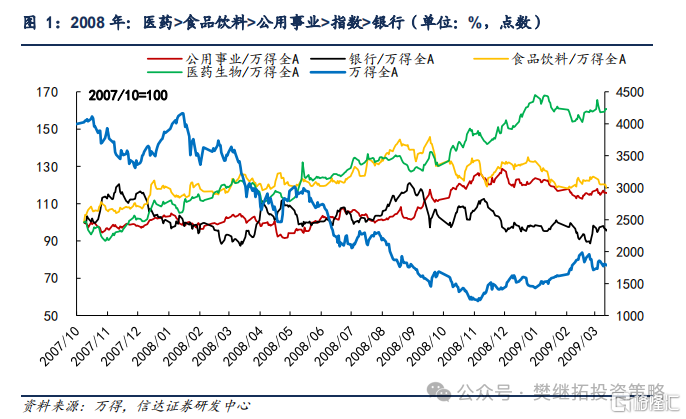

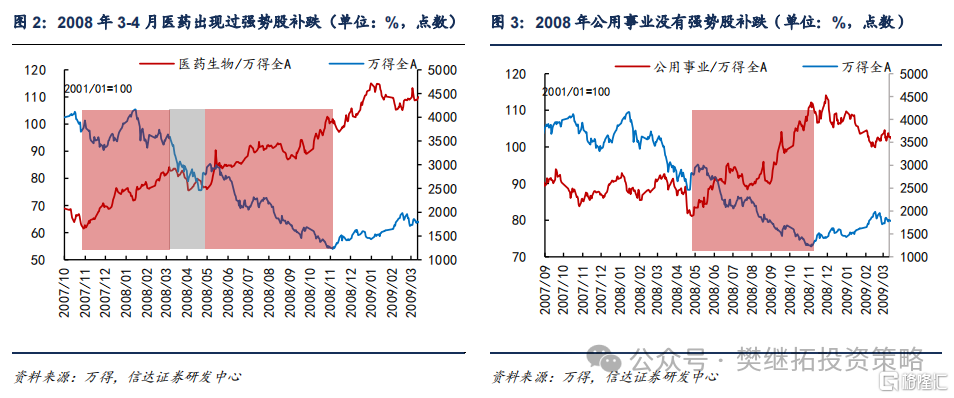

(1)2008年的强势股:医药、食品饮料、公用事业。2008年的熊市跌幅较大,防御性板块中,医药和食品饮料超额收益不错,医药板块受益于医改、医保扩容,表现较强。由于2006-2007年涨幅较大,银行估值并没有较强的优势,所以银行没有超额收益。公用事业板块在2008年下半年有不错的超额收益。

我们以医药和公用事业为代表,看一下2008年的强势股补跌特征。医药2008年全年都较强,2007年底-2008年3月,通胀类板块强势,2008年Q2通胀数据下降,通胀类板块补跌,3-4月医药板块也受此影响补跌。这一次补跌后市场在4月底-5月中迎来反弹,但并没有改变熊市格局。2008年下半年医药和公用事业均较强,但并没有出现过强势股补跌。但在2008年底反转后的2009年牛市中,这两个板块均明显跑输。

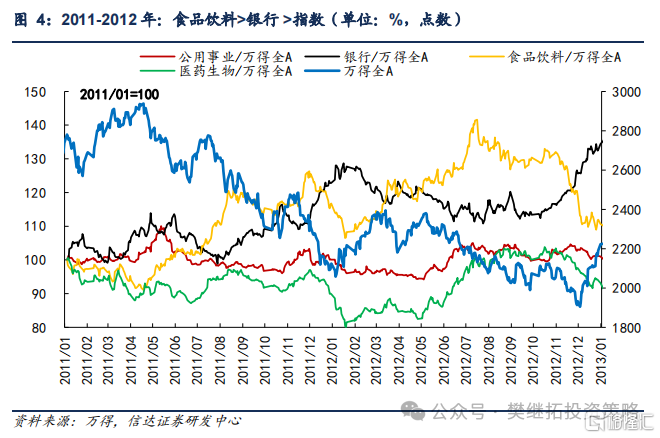

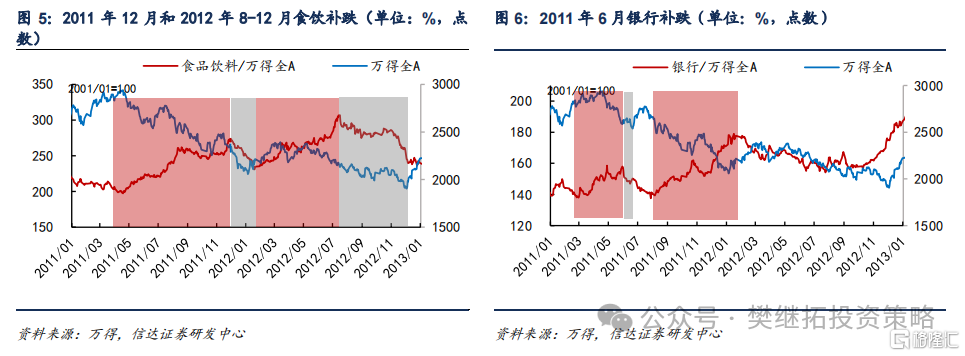

(2)2011-2012年的强势股:2011年食品饮料、银行,2012年医药。2011-2012年的熊市时间比较长,食品饮料由于通胀和消费拐点滞后经济,大部分时候较强,直到2012年下半年出现较大调整。银行股2010年提前休整,所以2011-2012年估值位置相对很低,超额收益也不错。

我们以食品饮料和银行为代表,看一下2011-2012年的强势股补跌特征。食品饮料2011-2012年大部分时候都较强,补跌出现在2011年12月和2012年8-12月。第一次强势股补跌主要是因为宏观通胀数据缓和,时间只有1个月,之后超额收益继续,第二次主要是因为白酒基本面出现了问题(限制三公消费等),补跌时间4个半月,之后的2013年也没有超额收益,两次补跌后市场均迎来了季度级别的大反弹。银行2011-2012年的超额收益主要集中在2011年全年和2012年12月,期间只有一次强势股补跌(2011年6月),补跌时间较短,随后市场出现了月度反弹。

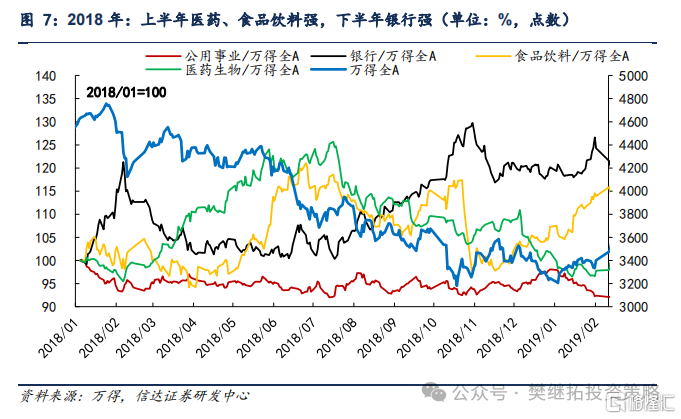

(3)2018年的强势股:上半年医药、食品饮料,下半年银行。2018年上半年经济增速放缓,此时与经济相关性弱的医药和食品饮料较强,但下半年补跌较多,医药主要受集采影响、食品饮料受中秋前后基本面担心影响。下半年较强的是银行。

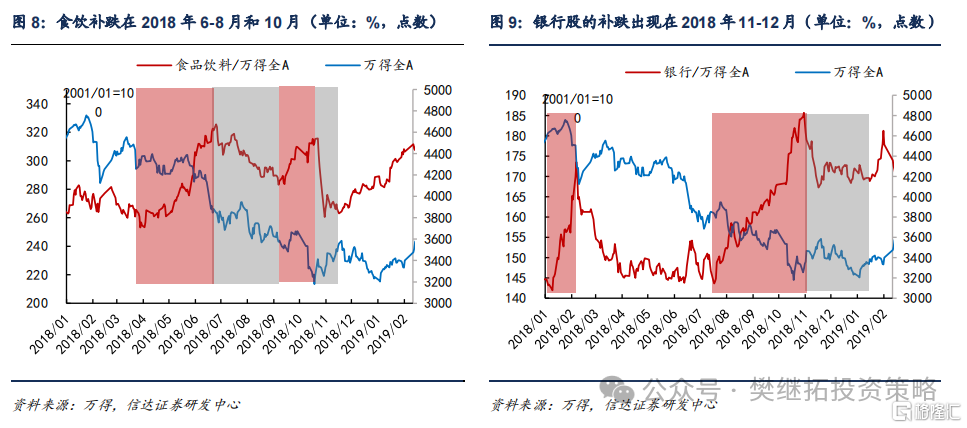

我们以食品饮料和银行为代表,看一下2018年的强势股补跌特征。食品饮料的补跌出现在2018年6-8月和10月。第一次补跌后市场没有反弹,第二次补跌后市场迎来月度反弹,食品饮料休整了半年后2019年再次走强。银行股的补跌出现在2018年11-12月,补跌后,指数迎来较大反转,反转后的2019年银行股超额收益一般。

(4)2022年至今的强势股:银行、公用事业。这一次熊市医药和食品饮料没有超额收益,主要可能是因为2021年初估值较高,基本面面临消费降级、疫情结束等影响。银行、公用事业超额收益明显,特别是2023年11月以来。最近1个月,这两个强势板块调整较多。按照历史经验,市场可能在补跌完成后出现月度反弹或季度反转。而且季度内银行和公用事业的超额收益可能一般。

(5)短期A股策略观点:9月反弹低于预期,但依然处在底部易反弹的时间区间。从2021年Q3上市公司盈利进入下行周期以来,几乎每一个季报披露期,股市都是偏弱的,但随着季报披露完成,随后反而比较容易出现反弹。但8月底市场反弹很弱,主要原因可能是:(1)强势股补跌拖累;(2)中报整体偏弱;(3)熊市末期,交易型资金太少,反弹波动比熊市初期和中期更难出现。虽然在交易层面,往上反弹无力,可能会往下明显下跌。但考虑到2023年12月-24年市场加速下跌我们认为更多是雪球量化产品集中止损导致的,现在出现类似风险的概率较低(私募仓位很低),所以估计还是阴跌磨底的概率更高。

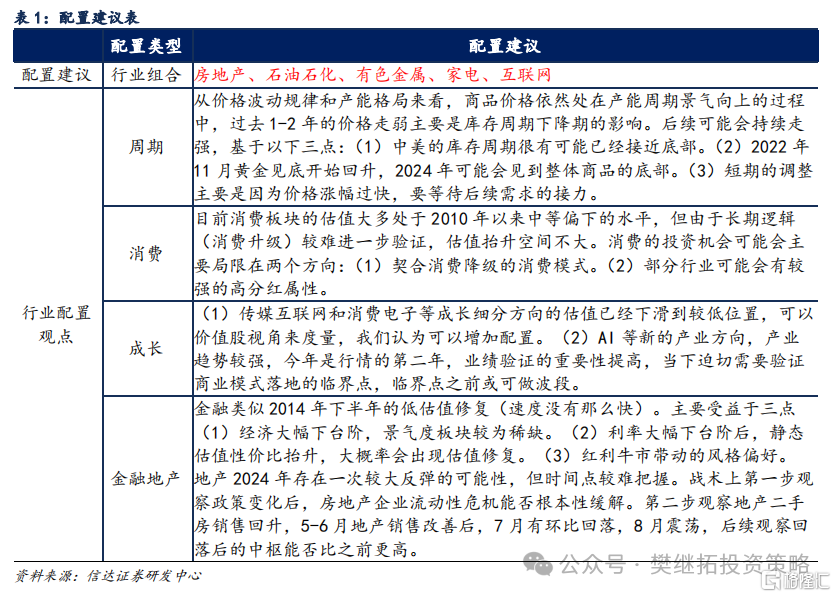

建议配置顺序:上游周期(产能格局好+需求担心带来的补跌已经充分)>传媒互联网&消费电子(PB&ROE类价值股)>金融地产(价值风格大趋势+估值修复)>出海(长期逻辑好+短期数据好)>新能源 > 消费。大部分板块都处在库存周期的底部,传统周期股的库存周期和成长的库存周期(半导体库存周期)历史上大多是同步的,所以我们认为库存不是行业排序的核心。核心是有比库存周期更强的alpha,或至少没有负alpha。上游周期产能格局的alpha会让商品价格下跌幅度可控,出海板块海外需求强的alpha有望对冲掉基于特朗普政策预期产生的担心,同时考虑到估值的变化和持续3年成长股的估值收缩,部分成长股可以开始配置。

2

上周市场变化

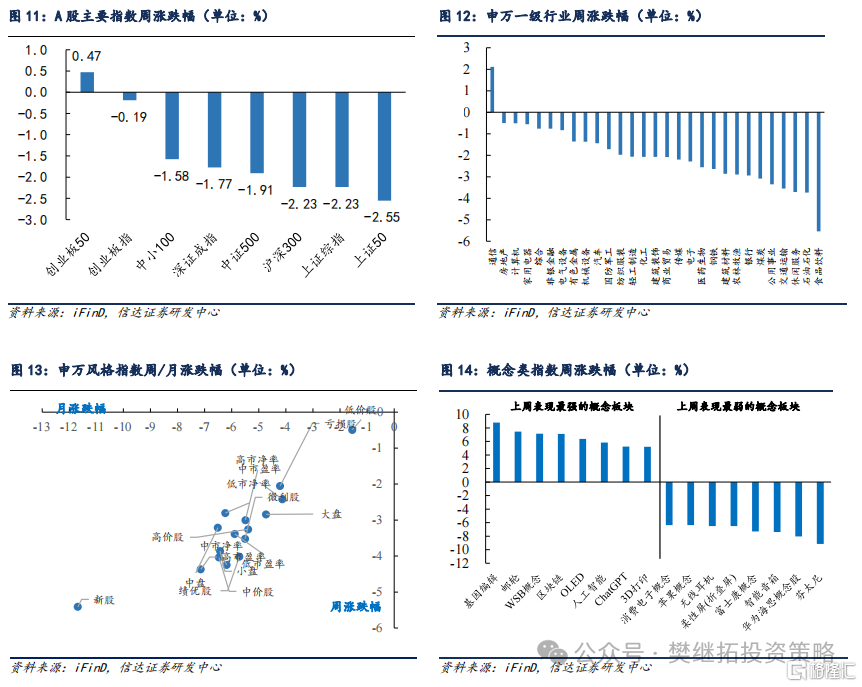

上周A股主要指数多数下跌,仅创业板50(0.47%)上涨,创业板指(-0.19%)、中小100(-1.58%)、深证成指(-1.77%)跌幅较小。申万一级行业绝大部分下跌,仅通信(2.11%)上涨。其中房地产(-0.50%)、计算机(-0.52%)、家用电器(-0.56%)跌幅较小,食品饮料(-5.54%)、石油石化(-3.73%)、休闲服务(-3.71%)、交通运输(-3.55%)跌幅较大,概念股中,基因编辑(8.79%)、邮轮(7.46%)、WSB概念(7.14%)、区块链(7.1%)领涨,芬太尼(-9.14%)、华为海思概念股(-8.04%)跌幅较大。

风险因素:房地产市场超预期下行,美股剧烈波动。

注:本文节选自信达证券研究开发中心2024年9月17日发布的《强势股补跌的意义》。分析师:樊继拓 S1500521060001 ;李畅 S1500523070001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员