高换手率的基金,几乎没有一只值得托付!

嘉合睿金混合就是一只典型基金。

在牛市依靠高换手率赚到了一些超额收益,而熊市却又因为频繁交易把收益一点点吐了出去。

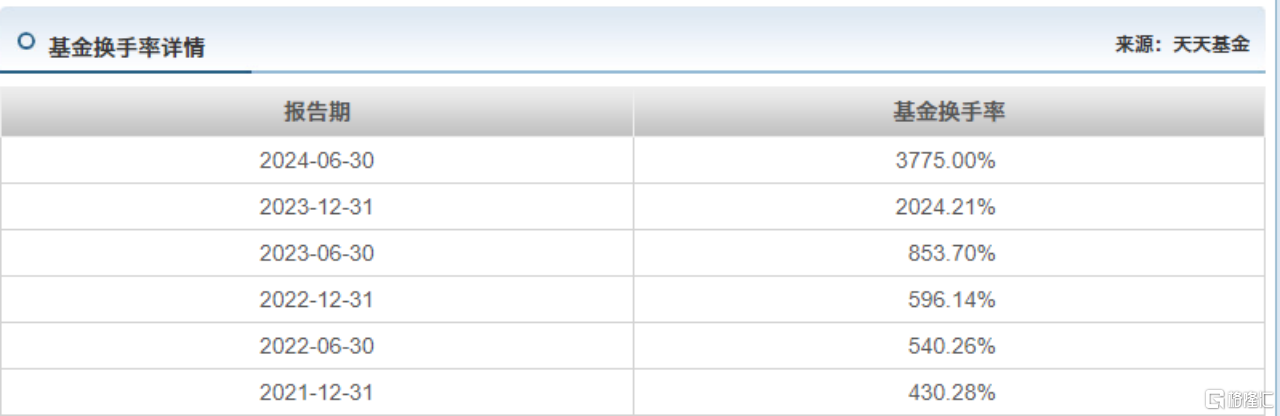

据天天基金网数据显示,今年上半年产品换手率高达3775%,但是截至目前亏损高达23.76%。

嘉合睿金混合的三位基金经理

资料显示,嘉合睿金混合是一只发起式基金,成立于2018年3月21日。

虽然产品成立已有6年时间,但累计收益率为-5.73%,在同类产品中排名389/580。

嘉合睿金混合一共经历过三任基金经理,我们来一位一位分析。

1、骆海涛

嘉合睿金混合的首任基金经理是骆海涛,在其任期产品最高收益率曾达到了160%+!

从收益归因来看,嘉合睿金混合能有这样的收益除了牛市因素之外,还得益于骆海涛不错的交易能力。

来源:ifind

其一、谨慎建仓

嘉合睿金混合成立于2018年年初,由于贸易战A股当年度大跌,嘉合睿金混合建仓较为谨慎,1-3季度股票占基金净值比分别只有5.8%、18.3%和4.2%,基金全年最大回撤在4%以内。

其二、行业配置

来源:ifind

从自然年度来看,嘉合睿金混合2019年表现并不好,这主要是由于它配置了食品饮料、非银金融、有色金属、银行和汽车,依然处于防御“姿态”。

2020年开始配置了医药生物、电子、电力设备等热门板块,这让产品连续2年相对业绩排在前25%。

其三、高换手率

来源:天天基金网

从换手率数据来看,骆海涛是一位换手率偏高的基金经理。

来源:Wind

不过骆海涛通过交易确实为嘉合睿金混合带来了超额收益。据Wind数据显示,在骆海涛管理期间嘉合睿金混合的实际净值要高于虚拟组合净值。

2021年5月28日,骆海涛离职,他的辞职节点恰到好处,随后市场由牛转熊。

2、李国林

嘉合睿金混合的第二任基金经理为李国林,他的简历中这么写到:浙江工商大学经济学硕士,现任嘉合基金权益投资部总监,遍历券商、PE、公募等多个领域,历经牛熊考验,投资理论框架成熟,实操经验丰富,坚持“紧跟时代,拥抱龙头、价值投资、顺势而为”。

该说不说,公募基金经理这么写自己的简介还挺罕见的。

来源:iFind

从李国林管理过的产品业绩来看,似乎与他久经沙场的履历有些反差。例如嘉合磐通A、嘉合同顺智选股票A、嘉合锦元回报混合A、嘉合磐石A和嘉合锦荣混合A均排在倒数位置。

来源:天天基金网

其中排在倒数第一的嘉合磐石A是一只偏债混合型基金,李国林是在2021年6月29日开始参与管理。

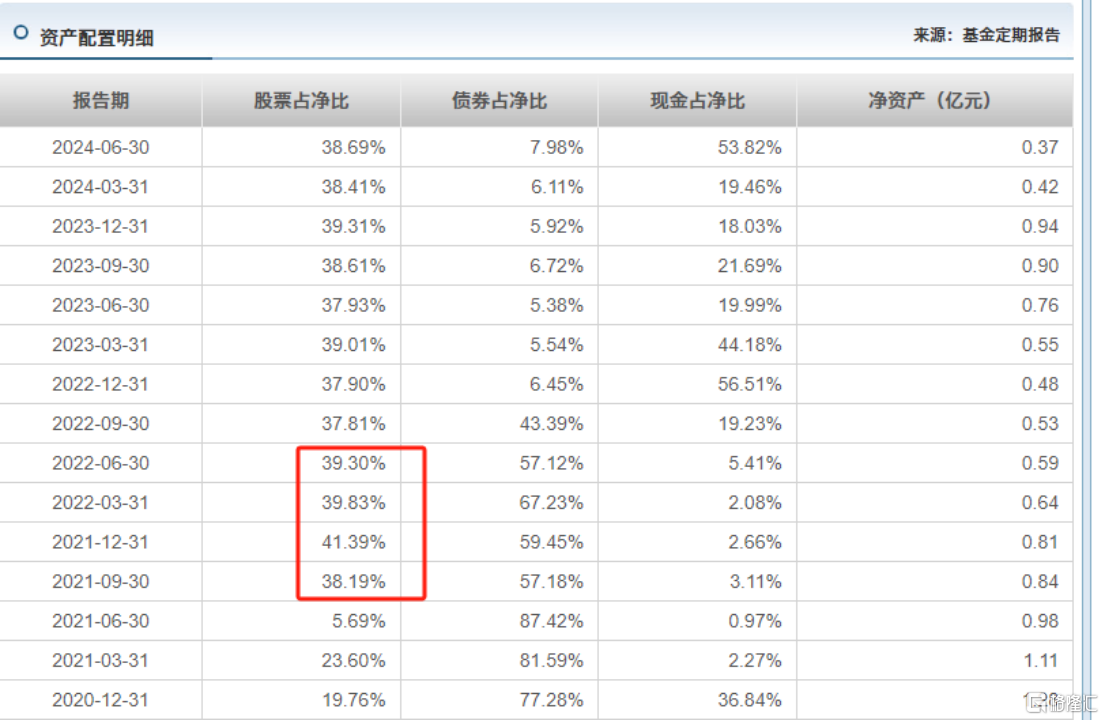

从资产配置明细明细来看,上一任基金经理在卸任前将股票占净值比降至5.69%,如果保持这样的权重后期亏损会大幅降低。

然而李国林在上任之后却直接将股票占净值比配置到上限40%,这为后期亏损埋下伏笔。

来源:天天基金网

另外,李国林还all in即将暴跌的新能源汽车板块,这也直接让产品虽然只有40%的股票仓位,但在2022年亏损高达22%。

李国林是在2021年5月28日接管嘉合睿金混合,在任3年任期产品亏损幅度高达41%,同类排名1224/1877。

在李国林任期内产品主要配置的行业分别为光伏、新能源车、医药以及芯片,这些板块也恰巧是回撤幅度最大的领域。

来源:天天基金网

另外,嘉合睿金混合在李国林管理期间换手率有一定幅度的上升,但没能带来什么超额收益。

来源:Wind

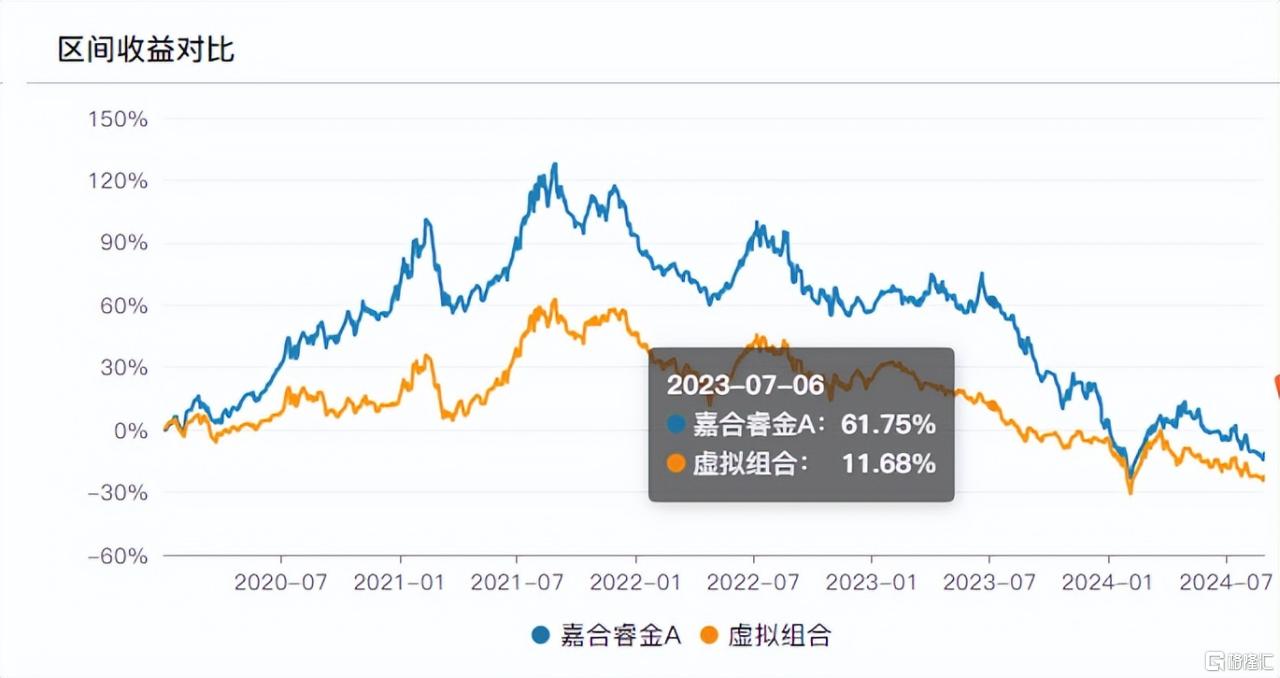

wind数据显示,李国林接管嘉合睿金混合时产品实际净值与虚拟净值有50%左右的差额。

2023年7月6日,陶棣溦加入团队,此时实际净值与虚拟净值依然有50%左右的差额。

在李国林2024年7月10日卸任时,实际净值与虚拟净值的差额消失,这说明这段时间通过交易实际上给产品带了50%左右的超额亏损。

或者说,如果这段时间基金经理拿着重仓股不动,那么可能会少亏损50%。

看到这里我们再读一遍李国林的简历,“历经牛熊考验,投资理论框架成熟,实操经验丰富,坚持紧跟时代,拥抱龙头、价值投资、顺势而为”,是不是颇为讽刺。

3、陶棣溦

来源:天天基金网

嘉合睿金混合的第三任基金经理是陶棣溦,他目前只管理这只基金,而且极为卖力气。

来源:天天基金网

可以看到,陶棣溦开始管理嘉合睿金混合之后产品的换手率直线上涨,今年上半年换手率达到了3775%。

来源:天天基金网

但是如此高的换手率带来的是什么呢?嘉合睿金混合在陶棣溦参与管理的4个季度中有3个季度排名倒数,今年3季度也大概率是倒数,可以说业绩极其糟糕。

嘉合基金现状:机构占比高,风险集中

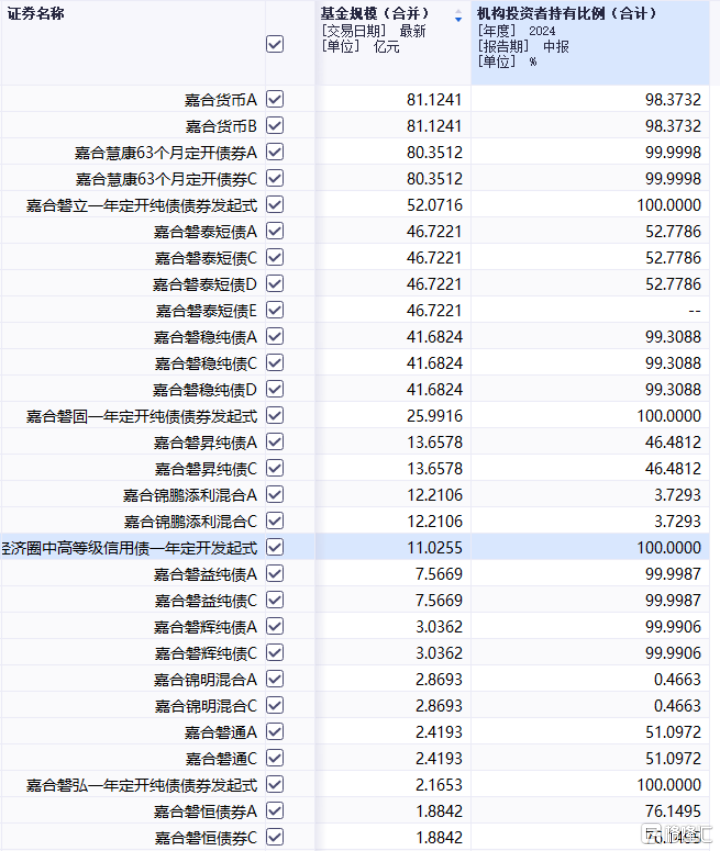

嘉合基金面临着前海联合基金同样的问题,就是机构持有比例过高。

来源:iFinD

可以看到,嘉合基金旗下稍微上规模的产品,不少机构占比在99%左右,可能多是机构定制产品。

推荐阅读:

机构一走就放飞自我?前海联合基金上半年格外“出彩”

但从另一个方面也可以体现出嘉合基金的产品对普通投资者的吸引力有限,这就会导致如果机构卖出那么这些产品将面临清盘风险,而如果机构批量卖出对嘉合基金都有可能造成一些影响。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员