5月16日,中国证监会正式批复同意松发股份(现*ST松发,603268.SH)重大资产重组注册,标志着这场历时6个半月的“蛇吞象”式跨界并购尘埃落定。

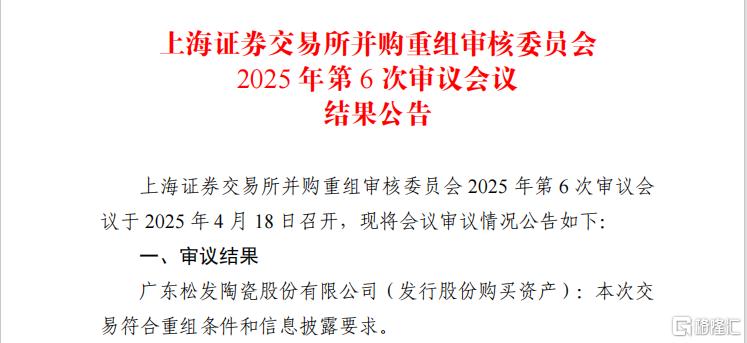

作为2024年9月“并购六条”新政后首单过会的跨界并购案例,该交易不仅为濒临退市的松发股份注入强心剂,更被视为资本市场支持产业升级的标杆。

高增值率合理性成焦点

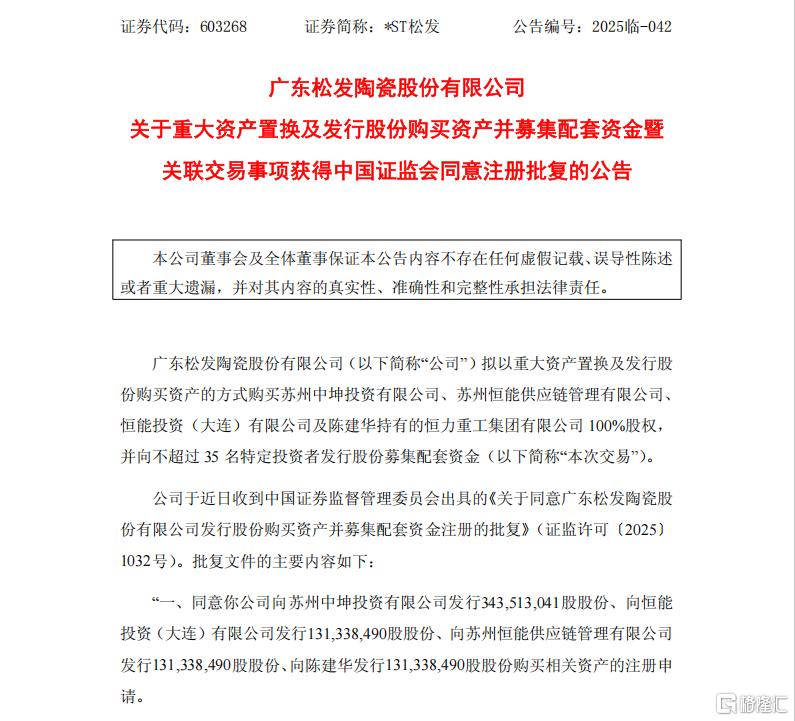

根据方案,*ST松发拟以全部资产及负债(评估值5.13亿元)置换恒力重工50%股权,剩余50%股权通过发行股份(10.16元/股)及配套募资40亿元收购,整体交易作价80.06亿元。

交易完成后,这家陶瓷企业将脱胎换骨为“民营造船第一股”,恒力重工将实现借壳上市。值得关注的是,此次重组恰逢同日证监会发布《重组办法》修订,明确支持上市公司通过并购重组提质增效,政策松绑信号显著。

回溯重组历程,监管层对交易的审慎态度贯穿始终。4月18日上交所并购重组委审议时,重点质疑了评估基准日恒力重工注册资本突增25亿元的影响。

数据显示,恒力重工2024年9月30日净资产账面值仅29.88亿元,评估却高达80.06亿元,增值率达167.84%。交易所要求公司说明若剔除增资因素,标的资产真实估值水平及资金去向。

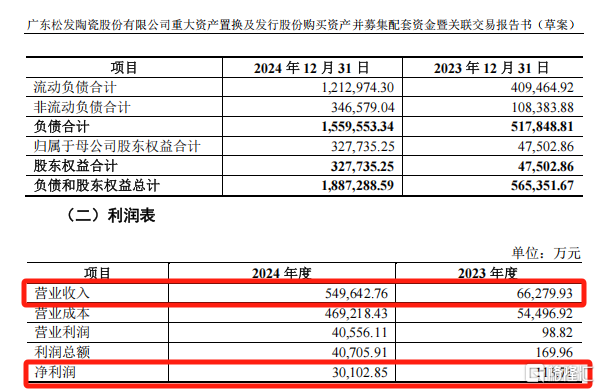

其次,标的公司的爆发式增长引发关注。恒力重工2023年才启动造船业务,但当年即斩获全球第九的新接订单量(399.4万载重吨),2024年营收更从6.63亿元飙升至54.96亿元,净利润暴增263倍至3.01亿元。

监管要求其解释如何快速突破行业壁垒、业绩增速是否偏离周期等问题。此外,研发投入偏低(2024年研发费用率仅0.97%)与“技术领先”宣称的匹配性也遭问询。

48亿对赌护航转型

恒力集团作为中国制造业民企龙头,早在2018年以8.2亿元入主松发股份,但陶瓷主业持续亏损(2021-2024年累计亏6.9亿元),2024年营收不足3亿元触发退市警示。

而恒力重工作为集团2022年新拓的造船板块,凭借收购大连STX船厂资产快速崛起,2024年新接订单包括地中海航运10艘LNG双燃料超大型集装箱船(估值约200亿元),行业地位跃升。

为打消市场疑虑,交易设置严苛对赌。恒力重工承诺2025-2027年累计扣非净利润不低于48亿元。若以2024年3亿元净利为基准,年均需增长超60%。支撑这一目标的,是其高达589.45亿元的在手订单(截至2024年底),且船舶均价从2023年的2.1亿元/艘升至2024年的3.5亿元/艘。

此次重组获批恰逢监管环境优化。5月16日,沪深交易所同步修订重组审核规则,新增简易程序(5个工作日出审核意见)、放宽同业竞争限制、建立对价分期支付机制等。

分析人士指出,松发案例虽具特殊性(同一实控人资产整合、无外部股东分歧),但为市场提供重要范本——具备明确产业逻辑、标的优质且合规的跨界并购有望获得支持。

截至5月16日收盘,*ST松发股价报42.84元/股,涨幅达5%,该股自5月以来涨幅超15%,最新总市值为53.19亿元。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员