· 投资要点 ·

近期人民币汇率与美中利差出现背离,本质在于:美债利率上行并非经济强,而是信用弱。因此,人民币受益于:1)美元资产信用折价,带动企业结汇意愿提升;2)高利率压制信用扩张,美国衰退预期强化。未来人民币汇率定价需要充分重视美元信用这个变量,弱美元环境也给国内流动性和政策空间带来更大的冗余度。

央行或许并非近期汇率升值的引导者。

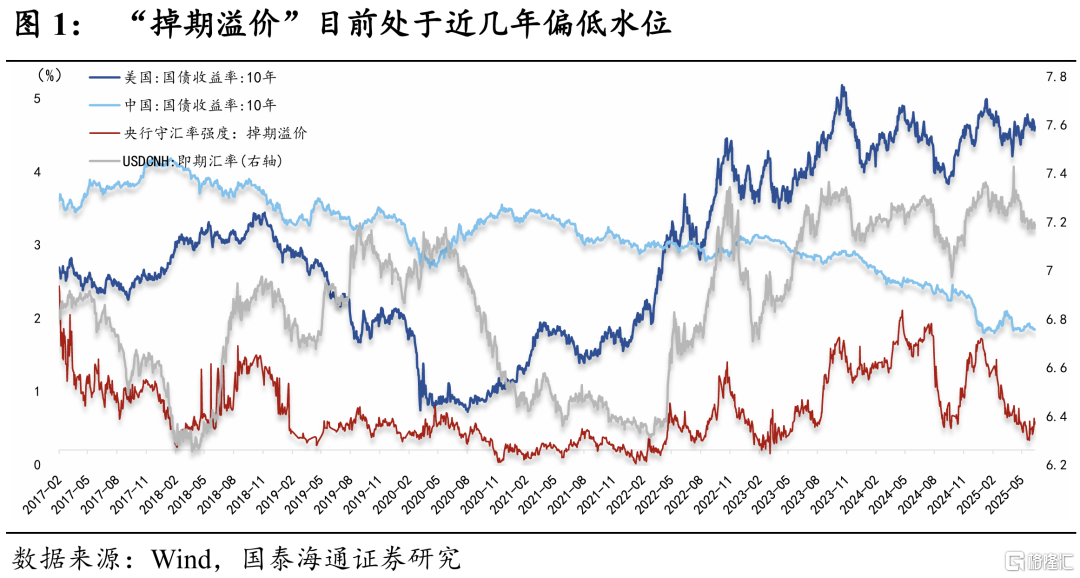

我们习惯于用“掉期溢价”(即:离岸市场与在岸市场的掉期点差)来跟踪央行守汇率的态度,该指标反映了央行在充当人民币远期多头的过程中,倾向于主动下调在岸市场的掉期点,与离岸市场形成一层溢价(我们称为“掉期溢价”)。

本质上是对于外资通过掉期交易购买人民币资产的超额贴息,以保证套期锁汇后的国内无风险收益率略高于美国。目前,该指标来到2023年初以来偏低水位(+200pips),说明在近期汇率升值的过程中,央行下调“掉期溢价”,来平滑汇率波动,而非主动引导升值。

国内投资者或许并非近期汇率升值的推动者。

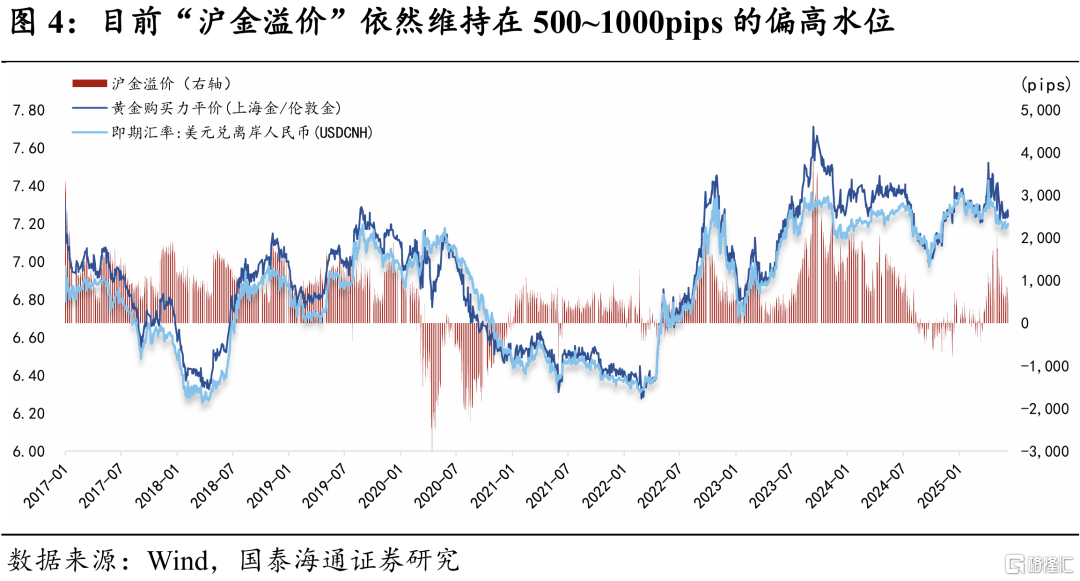

由于居民部门换汇存在摩擦(额度限制),在货币市场难以充分表达观点。因此,我们倾向于用黄金的购买力平价(上海金/伦敦金)来表达国内投资者对于人民币汇率的预期。

那么,“沪金溢价”(上海金/伦敦金-汇率)也就是国内投资者对当前汇率水平的定价分歧,也反映资本外流的倾向;目前“沪金溢价”依然维持在500~1000pips的偏高水位,意味着国内投资者对当前汇率在7.2以内的认可度存在分歧,因此其并非近期汇率升值的主要推动者,更多表现在跟随定价。

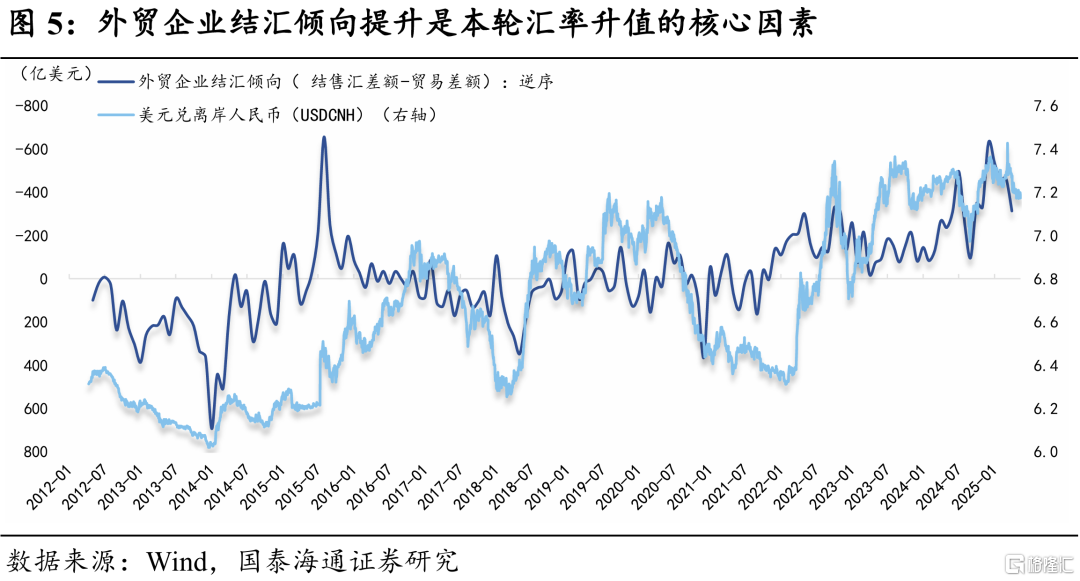

那么,主导本轮汇率升值的核心因素是什么?——外贸企业结汇。

我们采用“结售汇差额-贸易差额”来刻画外贸企业的结汇倾向(类似结汇率), 简单理解为:外贸企业收入当中用于结汇的部分与总收入的差额,该指标越高,结汇倾向越强;

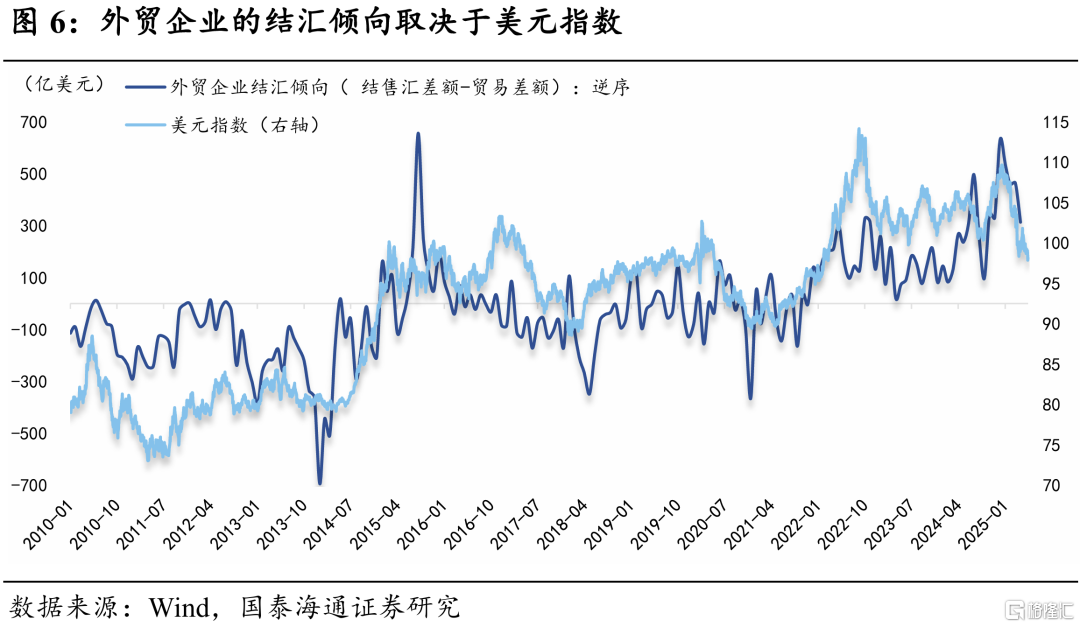

我们发现,企业结汇意愿的低点是2024年12月,随后持续回升(贸易摩擦仅是波动项,并未影响趋势)。原因是,外贸企业结汇意愿锚定的是美元指数,美元资产波动率的抬升(年初的美股、近期的美债)以及美元信用受损是推动外贸企业加速结汇的关键。

对人民币汇率定价框架的再思考:美中利差与汇率走势的背离

在近期人民币汇率升值的过程中,美中利差却在走扩,这在过去几年并不常见。发生这一现象的本质原因在于:近期美债利率的上行并非经济强,而是信用弱(美债遭到抛售)。

因此,对于人民币而言,近期的美中利差走扩反而产生两重利好:其一,美元资产信用折价(需要更高的利率来补偿信用);其二,高利率压制信用扩张(衰退预期强化和债务风险担忧)。

也就是说,未来人民币汇率定价框架需要充分重视美元信用这个变量,美中利差的指向意义不再像往常一样有效,而弱美元的环境也给国内流动性和政策空间带来更大的冗余度。

风险提示:美国关税扰动反复、国内经济压力升温

1

汇率波动与央行态度

央行或许并非近期汇率升值的引导者。

我们习惯于用“掉期溢价”(即:离岸市场与在岸市场的掉期点差)来跟踪央行守汇率的态度(图1),该指标反映了央行在充当人民币远期多头的过程中,倾向于主动下调在岸市场的掉期点,与离岸市场形成一层溢价(我们称为“掉期溢价”)。

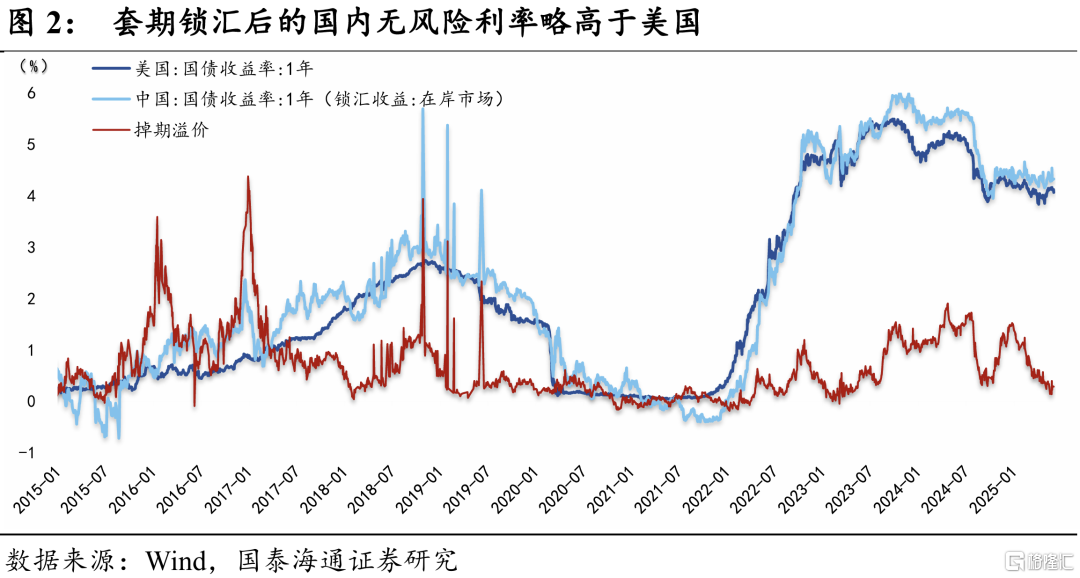

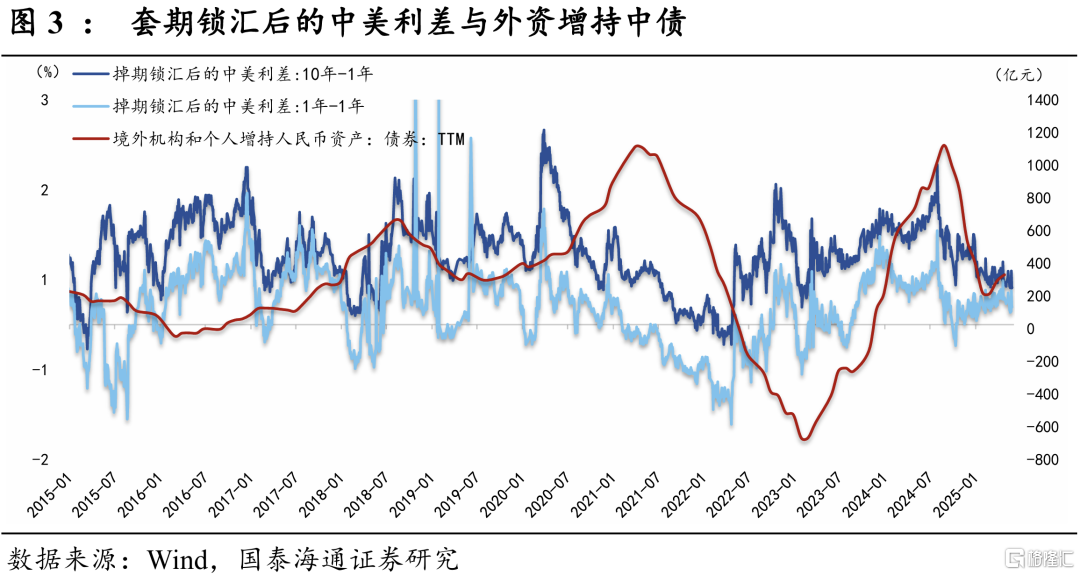

本质上是对于外资通过掉期交易购买人民币资产的超额贴息,以保证套期锁汇后的国内无风险利率略高于美国(以1年期短债为例)(图2)。

目前,“掉期溢价”来到2023年初以来偏低水位(+200pips),说明在近期汇率升值的过程中,央行下调“掉期溢价”,来平滑汇率波动,避免升值过快,而非主动引导升值。

2

沪金溢价与预期偏离

国内投资者或许并非近期汇率升值的主要推动者。

由于居民部门换汇存在摩擦(额度限制),在货币市场难以充分表达观点。因此,我们倾向于用黄金的购买力平价(上海金/伦敦金)来表达国内投资者对于人民币汇率的预期。

那么,“沪金溢价”也就是国内投资者对于当前汇率水平的定价分歧,也可以同步反映资本外流的倾向;

目前“沪金溢价”依然维持在500~1000pips的偏高水位,意味着国内投资者对当前汇率维持在7.2以内的认可度存在分歧,因此其并非近期汇率升值的主要推动者,更多表现在跟随定价。

3

企业行为与结汇倾向

那么,主导本轮汇率升值的核心因素是什么?——外贸企业结汇。

我们采用“结售汇差额-贸易差额”来刻画外贸企业的结汇倾向(类似结汇率),发现,该指标从年初以来就开始回升(贸易摩擦仅是波动项,并未影响趋势);

原因在于,外贸企业结汇意愿锚定的是美元指数(而非美中利差),美元资产波动率的抬升(年初的美股、近期的美债)以及美元信用受损是推动外贸企业加速结汇的关键。

4

美中利差与汇率定价

对人民币汇率定价框架的再思考:美中利差与汇率走势的背离

在近期人民币汇率升值的过程中,美中利差却在走扩,这在过去几年并不常见。发生这一现象的本质原因在于:近期美债利率的上行并非经济强,而是信用弱(美债遭到抛售)。

因此,对于人民币而言,近期的美中利差走扩反而产生两重利好:其一,美元资产信用折价(需要更高的利率来补偿信用);其二,高利率压制信用扩张(衰退预期强化和债务风险担忧)(图8)。

也就是说,未来人民币汇率定价框架需要充分重视美元信用这个变量,美中利差的指向意义不再像往常一样有效,而弱美元的环境也给国内流动性和政策空间带来更大的冗余度。

5

风险提示

美国关税扰动反复、国内经济压力升温。

注:本文来自国泰海通证券发布的《人民币汇率:“反直觉”的新范式》,报告分析师:韩朝辉 S0880523110001,梁中华 S0880525040019

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员