近日,肝素产业链头部企业海普瑞发布2024年中期财报。

如果来点评海普瑞的这份财报,可以看出,即便依旧面临市场挑战,公司仍在不断完善肝素全产业链核心业务,并快速提升CDMO业务的盈利能力,持续推进创新药的研发及商业化,使得其在稳健增长的同时,也展现出强劲的发展韧性。

1、财务结构持续优化,现金流连续四个季度正增长

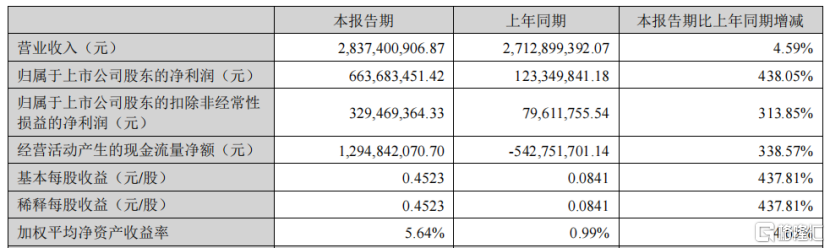

直观的看到业绩表现,财报显示,今年上半年,海普瑞实现营业收入28.37亿元,同比增长4.59%。

在费用管理方面,海普瑞通过削减非必要支出和优化流程,有效降低运营成本。具体来看,销售费用同比下降38.19%至1.92亿元,管理费用也减少12.78%至1.89亿元。

这些成本控制措施的成效显著,使海普瑞的盈利能力不断增强。上半年归属于上市公司股东的净利润达到6.64亿元,同比大幅增长438.05%。毛利率保持在34.83%。

当然,盈利能力的提升,还有部分原因在于海普瑞在上半年对联营公司君圣泰的部分股权进行了减持,不仅为公司带来投资回报,还降低了非主营业务的不确定因素干扰。通过这一投资策略的调整,公司实现了2.72亿元的投资收益,且该收益已计入非经常性损益,进一步增强了公司的财务表现,足以展现出其在市场变化中的适应能力和盈利潜力。

此外,公司的经营活动产生的现金流量净额已经连续四个季度保持正增长,达到12.95亿元,同比增长338.57%,在同行业中表现突出,展现出良好的现金流状况和盈利质量。

数据来源:中期财报

这一系列积极的财务指标,不仅证明了海普瑞核心盈利能力的稳步提升,也反映了公司运营效率的持续优化。可以看出,在财务管理方面,无论是应对市场的不确定性还是追求稳健增长,海普瑞都已经做好充足准备,展示出其战略规划和执行力。

2、肝素需求同比改善,全球化布局稳步推进

聚焦到业务层面,随着国内去库存周期的结束和需求的逐渐恢复,海普瑞所处的肝素产业链经营环境较去年同期稍有改善。

上半年,海普瑞持续通过制剂与API双驱动策略,一方面坚持高质量的产品定位,巩固在海外市场的竞争优势。另一方面,公司还不断加强在美国和欧洲等地的商务和运营能力,以提升全球市场份额。

首先,看到肝素API业务。

尽管终端市场需求的逐步复苏带动了肝素API市场的改善,但市场竞争的加剧和价格战的趋势使得原材料价格持续承压。在这样的背景下,海普瑞的API业务实现增长,达到约7.48亿元,同比增长7.06%,销量同比增长超过40%,毛利率提升至36.45%,同比上升12.26个百分点,显示出公司在成本控制和市场拓展方面的成效。

转向肝素制剂业务。

海普瑞正通过其全球化战略和海内外营销网络的优势,推动业务的进一步发展。上半年,公司肝素产业链业务实现收入22.01亿元,其中制剂销售收入为14.54亿元,占总收入的51.23%。

然而,受到制剂集采销售导致的结构性影响,公司的毛利率同比下降9.54个百分点,至35.79%。虽然集采中标带动公司在国内市场的产品销量显著增加,但销售价格的下调对制剂业务的整体收入和毛利率依旧产生了较大影响。

具体到产品表现上,公司的依诺肝素钠制剂在国内外市场的销量保持增长,全球市场占有率得到进一步提升。

以欧洲市场为例,作为海普瑞依诺肝素钠制剂业务的核心市场,上半年依诺肝素钠制剂的市场份额稳居欧洲前二。同时,公司还成功在欧洲个别地区取得新的进展,获得新订单,计划在今年第四季度开始供货,这将进一步增强公司在欧洲市场的份额和地位。

从更长远的角度来看,全球肝素市场呈稳定增长态势。据弗若斯特沙利文数据显示,2021年全球肝素市场规模(包括肝素制剂和低分子肝素制剂)约为52.68亿美元,预计将以5.7%的年复合增速增长至2024年的66.4亿美元,其中低分子肝素制剂占据超九成的市场份额。而全球肝素原料药市场规模于2027年可达61.99亿美元,年均复合增长率达17.19%,稳定上升的曲线预示着全球市场对肝素类药物的持续需求。

对于后续国内肝素市场的发展,平安证券研报指出,海关总署数据显示,截至2024年7月,肝素当月供应量10.69吨,处于正常供应水平,下游去库周期已基本完结,上下游供需关系持续改善,预计2024年下半年有望开启新一轮肝素价格修复周期。

但考虑到肝素行业具有周期属性,肝素粗品价格、原料药价格,以及需求量,会呈现周期性波动的特点,因此肝素市场的回暖依旧还是有较大的不确定性。

在这样的大环境下,海普瑞依托其完善的全球化发展模式和海外代理经营能力,能够更好地抵御产品销售的单一市场风险,实现业务的稳健增长。这种“进可攻、退可守”的战略布局,为公司在复杂多变的市场中保持竞争力提供了有力支撑。

3、CDMO业务延续复苏,市场刚需下增长具备持续性

与此同时,在CDMO业务板块,海普瑞积极整合旗下全资子公司赛湾生物和SPL两大平台的研发资源和生产能力,不仅构建了公司的多元化商业实力,而且通过深化与现有客户的合作,不断开拓新的客户群体,实现业务的持续增长。

通过两大平台的协同效应,公司能够为客户提供更快、更优的项目完成方案,在提升客户留存率的同时,也加深了与客户的合作关系。这种双轮驱动模式,有效地增强了CDMO业务的盈利能力。

财报显示,上半年公司CDMO业务保持去年的复苏势头,实现销售额约5.60亿元,同比增长41.73%,毛利率也上升12.89个百分点至31.15%,实现了收入和利润的稳步增长。

放眼整个医药行业,随着众多全球原研药的专利保护期接近尾声,生物类似药的研发需求日益增长,这一趋势已成为推动生物药CDMO订单增长和企业业绩提升的关键因素之一。

据弗若斯特沙利文的数据预计,到2025年全球CDMO市场规模将达到1243亿美元,而中国CDMO市场规模预计将高达1571亿元人民币。同时,中国的CDMO市场在全球的份额也由2017年的5.0%稳步上升至2021年的11.6%,并预计在2025年后将占到全球市场的超过五分之一。可见中国企业在CDMO领域的业务将在全球药品市场中扮演着越来越重要的角色。

顺应这一市场趋势,海普瑞积极扩大两大子公司的营销力度,通过前端客户的导流和商务拓展活动,不断开拓新的业务和客户群体,并且在积累早期项目储备,推动在研项目的扩张的同时,进一步优化业务结构和提升运营效率。

这些举措或许预示着海普瑞的CDMO业务在未来有望实现持续且稳定的发展,进一步巩固其在行业中的领先地位。随着海普瑞不断深化其在CDMO领域的战略布局,其在全球药品市场中的影响力和贡献度也将持续增强。

4、结语

总体而言,海普瑞在肝素行业的深耕已经超过20年,其业务涵盖了从原料供应、原料药生产到依诺肝素钠制剂销售的整个产业链。作为中国少数几家在肝素全产业链各环节均实现跨国闭环布局的生物医药企业,海普瑞已经在行业周期的波动中展现出强大的穿越能力,奠定坚实的行业地位。

将目光放长,如果肝素市场如预期那样开始逐步回暖,海普瑞凭借坚实的市场基础和全球化的产业链布局,有望在市场回暖的大背景下,率先受益实现增长。

站在投资的角度来看,无论是个人投资者还是专业投资机构,都对海普瑞的未来业绩和价值增长抱有积极预期。

事实上,这种预期已经体现在了市场行为上。例如,今年上半年,海普瑞就成功吸引了知名个人投资者洪泽君的关注。公开数据显示,洪泽君在第一季度首次成为公司前十大股东之一,位列第七,随后在第二季度更是进一步增加持股比例,成为公司第五大股东。

从专业机构的视角来看,信达证券的研究报告显示,预计从2024年到2026年,海普瑞的制剂业务和CDMO业务都有望实现超过10%的复合增长。鉴于海普瑞在肝素原料药制剂领域的领导地位,以及其在海外市场制剂业务的稳定增长和美国CDMO业务的显著亮点,首次对海普瑞给予“增持”评级。

不难判断,随着海普瑞的成长潜力被市场更广泛地认可,相信在市场资金的持续流入下,公司估值的修复也将只是一个时间问题。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员