海闻社观察 逆周期样本,是否宝贵且易碎?

微醺清淡低度数,易拉棕色玻璃瓶,不少北京朋友说,天一热起来,燕京U8就成了首都地区烧烤摊上的主流。

自然而然的,燕京啤酒也成为了近几年啤酒行业的最大赢家。

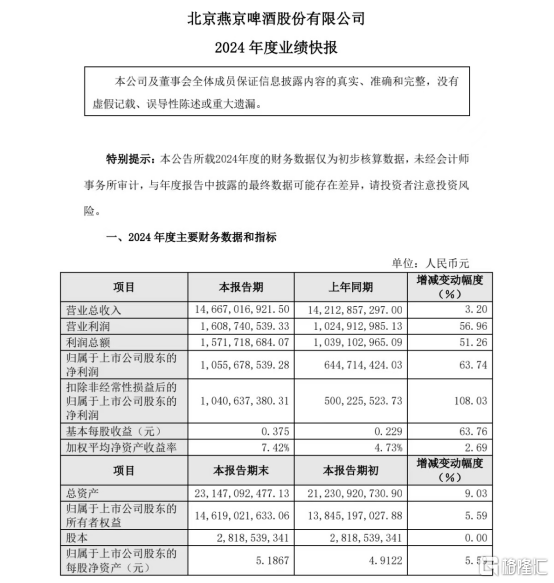

4月10日,燕京啤酒公布了去年的业绩快报与今年1季度的业绩预告。

2024年,公司实现营收146.7亿元,同比增长3.2%,净利润10.56亿元,同比增长63.74%,创成立43年来新高。25年1季度,更是预计实现归母净利润1.6-1.72亿元,同比增长55.96%-67.66%。

根据华创食饮,这份成绩单显然是超预期的。超预期的来源,则来自于公司的核心大单品燕京U8的持续火爆。在销量站稳70万吨的基础上,U8继续保持30%+高增,品牌力持续提升、规模效应得到强化,叠加公司内部改革提效持续推进驱动,为全年业绩奠定良好基础。

但资本市场似乎对此有所疑虑,4月11日,燕京啤酒股价仅高开2.56%,随后迅速砸绿,一度跌超6%,高增长的延续性,投资者们依然存在分歧。

图源:公司年报

也不怪市场担心,在一个行业持续不景气的背景下,你很难去笃定一个公司的靓丽业绩是否是昙花一现,尤其是当前整个内需大环境都在萎缩,更加加剧了人们对消费品的风险厌恶性。

新世纪以来,国内啤酒行业繁荣过,但比白酒更早地陷入了沉寂。

根据公开数据,2013年是中国啤酒产量的巅峰,也是在这一年,燕京啤酒的营收创出137.48亿元的高点。

但2013年之后,国内啤酒行业盛极而衰,啤酒总产量连续7年下降,燕京啤酒也迎来了连续5年的营收负增长。

作为一个产销两降的存量市场,啤酒行业竞争格局高度恶化,头部企业马太效应持续集中,攫取更小玩家的市场来保持增长。

2013年,啤酒行业前五企业市场占有率为66.8%,而如今这个数字是92%。

其实行业巨头们早就明白,微利时代单纯的规模增长已经无用了,还是要把赚取利润的能力提高。在快消品行业,这个思路有一个共识,也就是高端化。

2019年底,燕京啤酒推出大单品U8,在新管理层运营下,以北京为首的华北大本营市场取得了不错成效。2021-2023年,U8销量分别为26万吨、39万吨、53万吨。燕京啤酒官方公众号显示,2022年燕京U8年成为业内近三年成长速度最快、表现最为亮眼的大单品之一。

但这样的爆品到底能持续多久,达到天花板之后又能否找到替代品,这都是市场最关注的问题之一。

因为之前,啤酒行业也有过这么一个出圈爆品,它叫RIO。

RIO通过预调鸡尾酒单点突破,同样是通过年轻化营销比如请流量明星、综艺植入抢占Z世代心智,还成为了“微醺”这个啤酒概念的源头。

但最终还是由于过度绑定夜场渠道,工艺门槛又不高,各大品牌纷纷入局微醺预调鸡尾酒赛道,加上强爽等概念的推进再也没能复刻当年微醺的高度,最终在逐渐挤压的渠道库存上越走越泯然众人。

虽然燕京U8处在的场景和RIO有所不同,但其未来发展也存在不小隐患。

燕京啤酒的区域依赖是很明显的,除了北京以外,几乎只有广西、福建、内蒙古等少数省份比较出名,全球化进程远落后于青岛纯生、华润雪花。

而U8的价格甚至更加高度依赖于北京周边较高的消费能力与夜市消费习惯,简单移植到其他区域,可能不一定能行。

加上8元价格带目前也并不是空白,百威亚太与华润都在这个领域有所布局,其他巨头也可能持续发力,这都会持续蚕食U8的发展空间。

燕京不可能不明白这些问题,但高度依赖啤酒的燕京转型空间有限,与倍斯特汽水组合,试图在宴席市场找寻场景裂变可能的尝试在短期也很难有明显成效。啤酒的季节性与场景局限性也限制了燕京啤酒在线上与出海的发力能力。

目前,随着餐饮渠道的持续承压、饮酒人群的持续萎缩,啤酒行业仍处于调整收缩状态,根据国信证券研报,市场对2024年啤酒行业高端化节奏的预期依然偏悲观。

燕京U8虽然抓住了啤酒高端化的时间窗口,但如果不能提高公司的产品多元矩阵能力,深耕渠道深度,燕京U8的增长能力也将可能低于预期。当然,在大单品尚未达到巅峰之前,依然还是燕京啤酒找寻增量的安全期。消费品从来没有奇迹,局限于存量市场,再大的单品都只是周期,因为天花板就在那里。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员