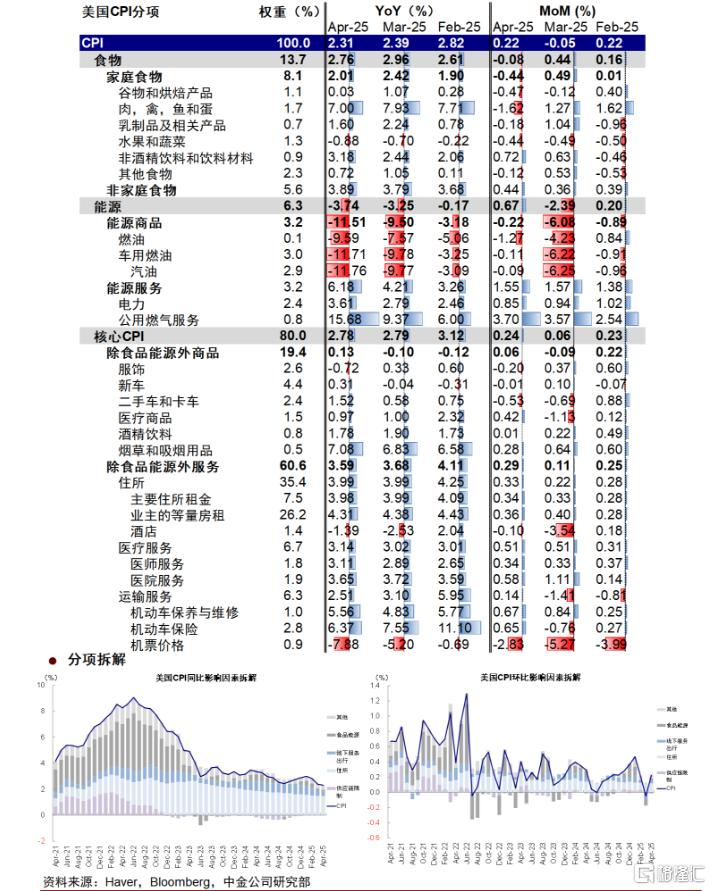

4月CPI 同环比都低于预期。

整体CPI环比0.22%,我们预测0.26%,一致预期0.3%,前值-0.05%;同比2.31%,我们预测2.37%,一致预期2.4%,前值2.39%。

核心CPI:环比0.24%,我们预测0.27%,一致预期0.3%,前值0.06%;同比2.78%,我们预测2.82%,一致预期2.8%,前值2.79%。

4月CPI低于预期,是因为: 1)关税尚未大幅传导,对核心商品价格推升并不显著,服饰(-0.2%)和新车(-0.01%)环比转负,医疗商品抬升幅度明显;2)上个月部分核心服务项超预期疲软,因此本月在基数原因下环比抬升,但幅度依然可控,如酒店环比-0.1%(vs. 3月的-3.54%)、运输服务0.14%(vs. 3月的-1.41%)。房租也有所回落,等量租金环比由0.4%回落至0.36%。综合看,核心服务环比由3月的0.11%的“异常值”回升0.29%,但仍低于0.3%,算是相对正常水平。

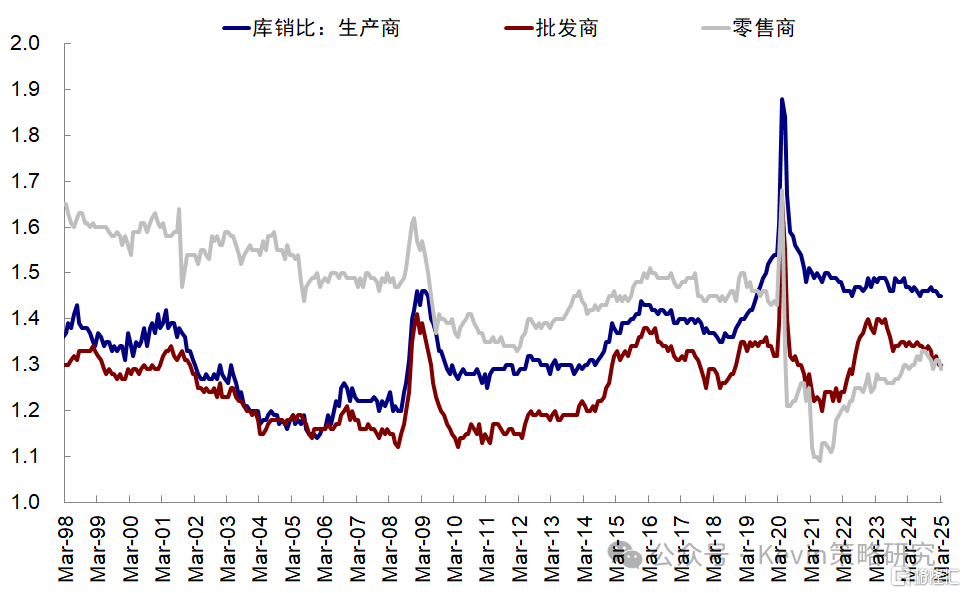

此前一季度GDP虽然为负,但是因“抢进口”所致,消费和投资依然稳健,随后4月非农也好于预期,表明市场担心的“衰退”风险并没有那么紧迫,没有“滞。此次CPI,虽然没有大幅回落,但温和低于预期,表明市场担心的通胀风险也没有出现,也没有“胀”。这也说明,在抢进口、低油价等因素下,美国依然可以“扛几个月”,通胀和增长压力没那么快传导。

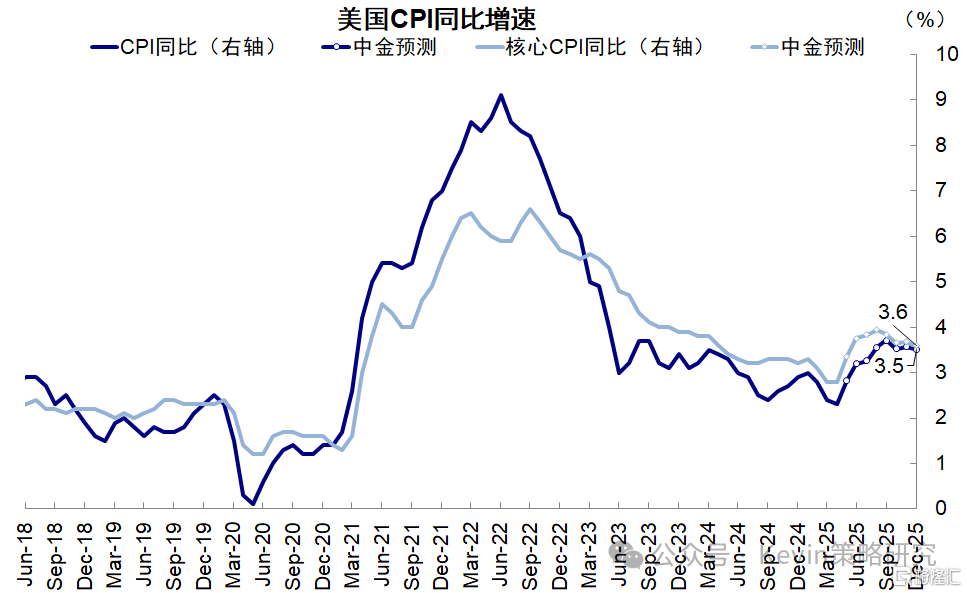

但是,如果关税居高不下,类滞胀风险依然存在,二季度就是关键,关税谈判进展(必须有)、减税(最好有),降息(难以有)至少要有一个或两个,这也是为何特朗普较为“着急”的原因。

好在,目前看还有一定“纠错”机制,中美关税的“降级”以及与其他市场谈判的进展,暂时不至使情形恶化,至少可以延后对增长和通胀的压力 。

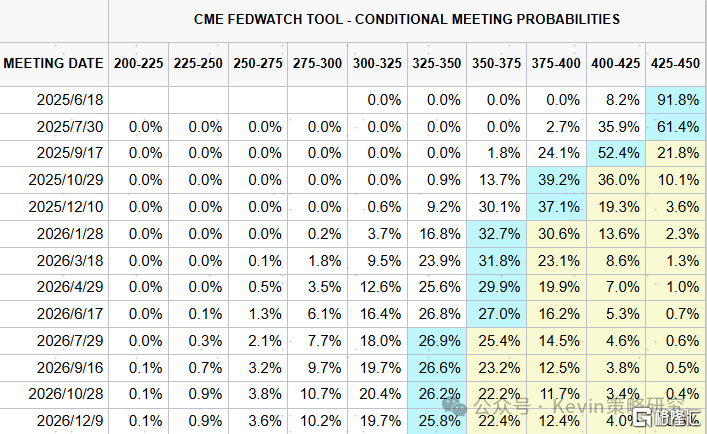

对美联储而言,由于此前非农超预期,通胀虽然尚未体现关税影响,但也不算弱,因此难以改变美联储短期“不先发制人”观望的基调。CME预期延后降息时点至9月,年内降息由3次降至2次。

但是,我们与市场观点不同的地方在于:此前市场认为关税造成的通胀压力是一次性的,最终导致衰退,所以会使得美联储快速降息,我们认为难以做到;但是,现在关税如果有进展能继续缓解,反而增加了美联储在三四季度降息的概率。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员