李录掌舵的喜马拉雅资本日前向美国证券交易委员会(SEC)提交了13F报告,李录在2025年一季度的投资动向也随之公开。

作为被芒格选中的替他管理资产的投资经理,李录因此在国内投资圈名声鹘起;

作为在30多年前的风云人物,如今以另外一种身份再次引起国人的瞩目。

李录能被芒格看中,身上自带价值投资的光环,其投资风格也素来以低换手、挖掘重仓优质公司著称。

根据13F报告,李录的美股持仓市值为22.12亿美元,约合159.54亿人民币,较上一季度有所下降。

在2025年一季度的持仓组合仅有8只股票,与上季度相同。

分别为美国银行、伯克希尔-B、谷歌-A、谷歌-C、华美银行、西方石油、Sable Offshore Corp(一家油气公司)以及苹果。

但是,在持仓数量上,李录对其中的三只进行了减持,首度减持了美国银行、谷歌,力度还都不小。

尤其是苹果,继2024年被减持了一半后,今年一季度再度被减掉了原本持股的六成多。

数据:SEC,制图:投资报,涨跌幅截至2025.5.27

1、美股持仓总市值 22亿美元,前五大集中度94.08%

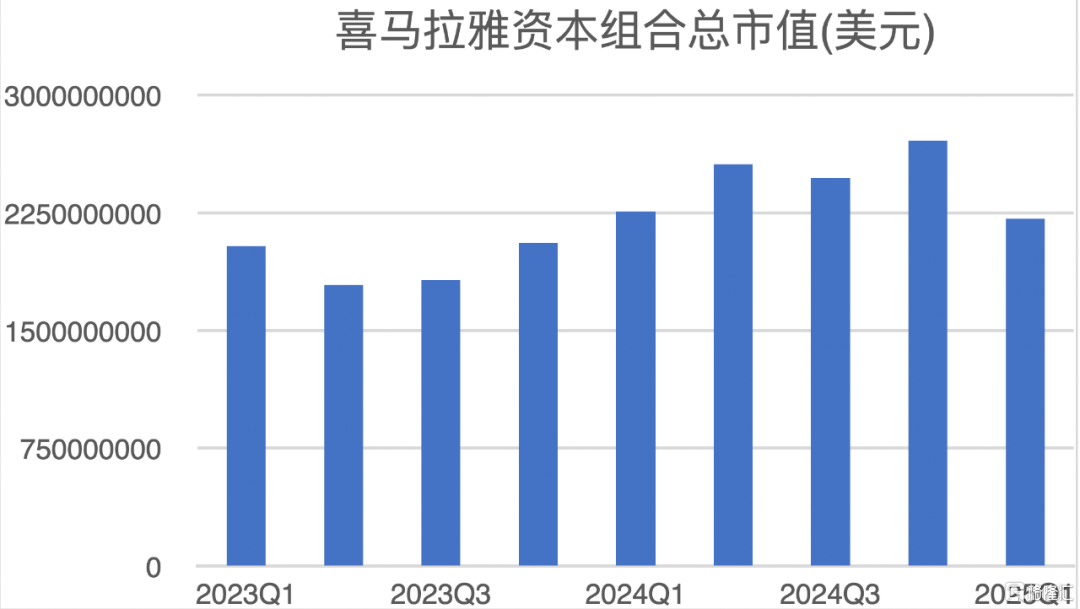

喜马拉雅组合的美股持仓总市值,在2024年保持增长态势,到2024年四季度末攀升至27.11亿美元,

但2025年一季度规模出现显著下降,

一个原因可能是李录进行了不小的减持动作。

其当前持股总市值为22.12亿美元,约合人民币160亿元,较上一季度下降了近5亿美元。

他的持仓有8只个股,同时包含了谷歌-A和谷歌-C,涉及到7家公司,其集中度一如既往地高。

前五大持仓就占到了94.08%的权重,

而且谷歌-A和谷歌-C两者相加,即使经过减持,合计持股市值仍有近8亿美元,占比超过36%,还是第一大重仓。

2、继续减持苹果,幅度达65.19%

李录首次买入苹果是在2020年,在组合中占比处于下游;

不过,其占比的绝对额其实并不低,在2024年二季度末也达到了6.25%;

2024年三季度,李录开始减持苹果,当季一把就减持了58%的原有持仓。

2025年一季度延续了此前的减持决策,再度大幅减持苹果65.19%的持股。

从苹果股价的历史表现来看,2020年底至2024年期间,苹果股价整体呈上升趋势,

2024年底,最高股价达到近260美元,截至5月27日,今年以来苹果下跌了19.86%。

3、组合8只个股5只下跌,只有Sable Offshore今年涨超40%

从持仓个股股价表现来看,李录的这8只个股今年以来差强人意。

只有3只个股上涨,分别是美国银行,伯克希尔- B,Sable Offshore;

这其中美国银行也仅以1.25%的涨幅勉强反红,伯克希尔- B上涨12.33%,只有Sable Offshore大涨43.8%。

这家公司是李录在2024年第三季度新进买入的,可惜买得少了,只占组合权重的1%多。

这也是继该年上一季度,他效仿巴菲特买入西方石油后的第二只油气股。

资料显示,Sable Offshore 公司勘探和开发海上油气资产,专注于在加利福尼亚州海岸附近的联邦水域中负责开发圣塔内兹单元。

有分析认为,加州已有10年没有原油勘探,2016年的油田管道泄漏给整个西海岸造成了心理创伤。整整10年过去了,时过境迁,加州或许将重启采油项目;

同时,目前加州对原油进口的依赖程度越来越大,特朗普政权或许也会拐向“能源独立”,而sable可能会从中受益。

事实上,从其股价表现来看,2024,2025连续大涨,2024年全年上涨101.05%,2025年至今上涨43.8%。

4、首度减持美国银行,像老巴那样不再喜欢银行业务?

美国银行作为李录长期持有的重要标的,在2025年一季度开始遭到了减持。

2020年一季度,李录首次买入美国银行。

后续在2023年一季度,美国硅谷银行事件爆发,银行股多有不同程度的跌幅,

美国银行的最深跌幅也达到了近30%,李录选择对其进行加仓,

在当季,美国银行成为了喜马拉雅组合的第一大重仓股,如果分开计算谷歌A、C类股票的话。

李录目前持仓中的华美银行,也正是在这波银行普跌恐慌潮中新进买入的;

在拿了5年后,到2025一季度,李录选择开始减持长期持有的美国银行。

在这背后有何考虑,也是值得投资人深索。

美国银行同样是巴菲特的长期重仓股,也是在近年开始遭到老巴的减持。

包括在今年一季度,伯克希尔大幅减持美国银行股票超4866万股,而且还清仓了花旗集团,

这已经是巴菲特多个季度持续减持金融,目前持有的银行股总量降至近年低位。

在巴菲特的过往持仓中,银行股占据了一大块版图,这也曾经是巴菲特非常长情的行业。

这是否代表着老巴对于银行业在投资思路上的改变,对于银行业未来成长空间的判断,值得深思。

而李录在之前也对美国经济和债务问题表示过担忧,

美元及美元资产一直是世界金融市场的锚定资产,

但是,今天美国联邦债务已经超过了GDP100%,近几年更是每年增加两万亿,且多以短债方式完成,

仅今年一年需要续债和新债额度就达到10-11万亿,其中相当一部分需要通过外国资本的购入。

5、首次减持谷歌,买入后获益不小

至于谷歌,喜马拉雅组合同时持有其Class A和Class C,

喜马拉雅资本买入谷歌是在2020年二季度,当时买入的是谷歌C股;

其后在2022年二季度,再度增持C股的同时,又买入了谷歌A股,并且四季度继续加仓谷歌A股。

从谷歌-C的股价上看,李录几乎是在股价最低点附近买入,2023至2024年谷歌表现出不错的涨幅。

直到2025年一季度,李录对其持股进行了较大幅度的减持,减持超过59万股,降幅近20%。

6、世界秩序的变化已经不可逆转,去寻找更好的“鱼塘”

李录在今年4月的一场对话中,就贸易战的影响、世界秩序的转移、中国的战略选择、中国的科技创新浪潮等方面分享了他的最新思考。

李录认为,贸易战的直接后果,就是全球贸易品消费都同时增加消费税,对消费和整体经济都会产生一股通缩压力。

贸易战的次生后果,就是世界秩序的变化和转移。

支撑美国秩序的三大核心支柱,是以普世价值为基础的意识形态,以规则为基础的自由贸易和全球市场,以及美国自身的硬实力。

支撑这一秩序的三大支柱都出现了裂痕,

虽然其它国家还没把它视为“危房”,但都已经看出来现有的秩序不太可靠,都在寻找新的世界秩序。

所以,世界秩序的变化已经不可逆转,它会演进到一种新的秩序上。

新的秩序是什么?现在还没有人确切知道。

但是,旧秩序的结束及其向新秩序的转移,已经不可逆转地开始了。

李录认为,从更长期的影响来看,这次的贸易战可能加速中国经济从投资与出口驱动转向由内需驱动。

李录对于中㺯关系,中国如何提振内需等都有着他深入的思考和剖析;

我们也特地摘取他最新部分观点,分享给大家:

7、中国消费的两大堵点,消费—企业利润—股东收益—可消费的财富

中国经济要进入正向的循环,发展内需中间要疏通一些主要的堵点,

首先是保障体系。

以商业保险方式去思考全民保障问题的时候,就可以以较低成本撬动很多的闲置资金释放到消费和商业的流通里面去。

消费不足的第二个堵点,就在于资本市场没有发挥它应该发挥的作用。

在一个市场经济体中,消费是可以转化成企业利润的,而企业利润可以变成股东的收益,

股东的收益,又可以变成消费者投资的财富,消费者的财富可以让他消费更多。

如此的循环就是从消费到财富的循环,

作为世界上最大的单一市场,中国完全可以启动以内需为主的经济增长。

相对于美国,中国的生产大于消费,储蓄大于投资,问题反而更容易解决。

8、修昔底德陷阱是西方惯性思维,中美并不是非要一战解决问题

因为中国的文明和西方的文明是独立发展出来的,各自的思考方式不太一样,

即使在今天的世界,中国真的并没有想要主动和美国一战,争做世界老大。

修昔底德陷阱是西方历史的惯性思维。

用它来思考今天的中美关系,其中有两点漏洞:

第一个,是它没有考虑到中国非常独特的思维及其惯常的做法,

第二,是它研究的案例都发生在现代国际社会没有完全成型之前。

中国人在这些问题上挣扎了几千年,最终采取了另外一套思维办法。

中国改变不了美国、西方的长期存在,改变不了它的价值观、社会治理方式。

反过来,美国、西方也很难改变中国。

中国把与美国、西方的长期共存当作一种生存状态接受,而不是一种选择,谁也消灭不了谁。几十年后大家还在,和平比战争更好。

到了现代社会之后,总体经济步入了持续累进增长的阶段。

因为蛋糕不断做大,地盘的意义就不是那么大了。

但不是说地盘就完全不重要了,而是相对于市场变得没那么重要了。

所以,这时老大跟老二的关系就不是生死攸关,而是谁过得更好一点。

两者之间不见得非要通过你死我活的战争,而可以通过利益的分享来解决很多矛盾。

9、中国可能进入了创新井喷时代,把国内消费打开,水就开始哗哗喷涌

不同的经济体在高速发展的时候,都会出现一个创新密集性爆发的阶段。

所有的发达国家都出现过这样的井喷时代,其实到今天仍是如此,中国有可能也已经开始步入这样一个时期。

工业革命的基础已经有了,基础设施也很完整,新一代受到完好教育、又不为基本生存压力所迫的年轻人出现。

这群人基本集中在20岁到40岁之间,30岁上下。

在他们的一生中,每年的生活都比以前更好一点,没怎么经受挫折。他们对世界更了解,对未来更有信心,希望用不同的方式生活、创造和思考。

这个时候如果把国内的消费打开,把最窄的管道打通,可能都不需要灌什么水,水流就哗哗开始喷涌了。

一切的前提是要把环境放松,把最窄的地方打通,让水流动,自然会形成奔涌之势。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员