摘要

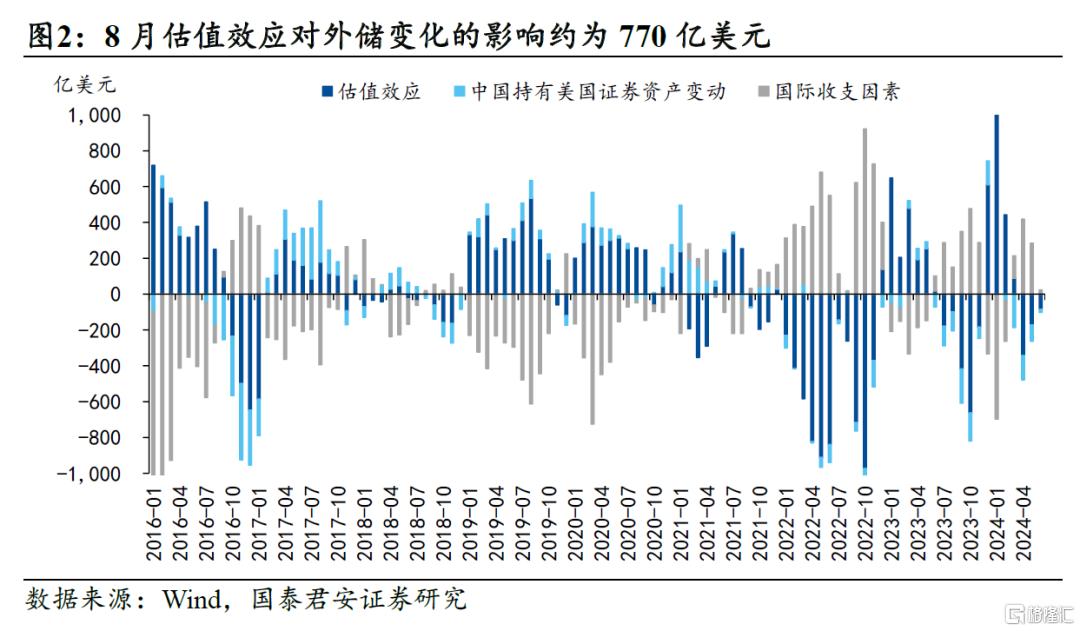

1、8月末外汇储备环比增加318.43亿美元至32882.15亿美元,主因汇率和降息双重利好下实现价值增值。

一方面,联储降息预期发酵下非美货币升值,日元大幅升值4.85%,欧元升值0.96%,英镑升值1.51%;

另一方面,10年美国国债回落18bp,日本国债回落15bp,澳大利亚国债回落14bp,带来资产增值效应。

我们估计汇率变动和资产价格变动带来的估值效应分别约为320亿美元和450亿美元。由于央行通常会在估值上升期增持外国资产,综合估值效应和增持资产的影响可能接近1000亿美元,这意味着国际收支因素对外储的贡献在-700亿美元左右。

2、汇率升值的一致预期还未形成,政策稳汇率态度依旧坚定。8月美元兑人民币即期询价成交量较7月明显增加,月末超过600亿美元,表现市场对汇率升值还未形成一致预期。

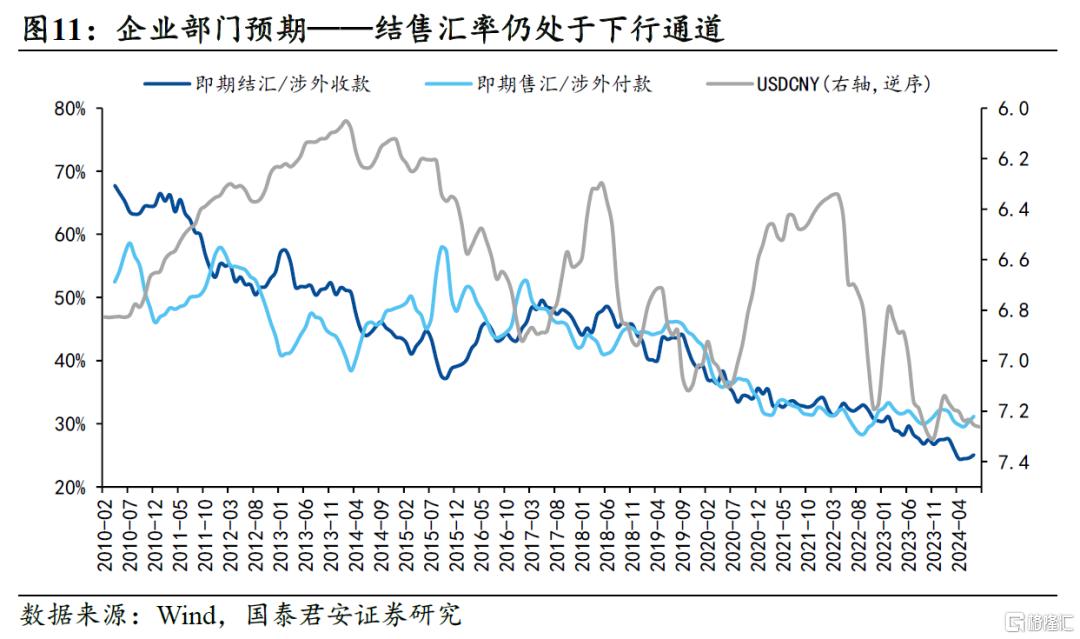

结售汇数据显示,7月远期净结汇回落至0附近,即期净结汇当月发生额接近2016年初低位;

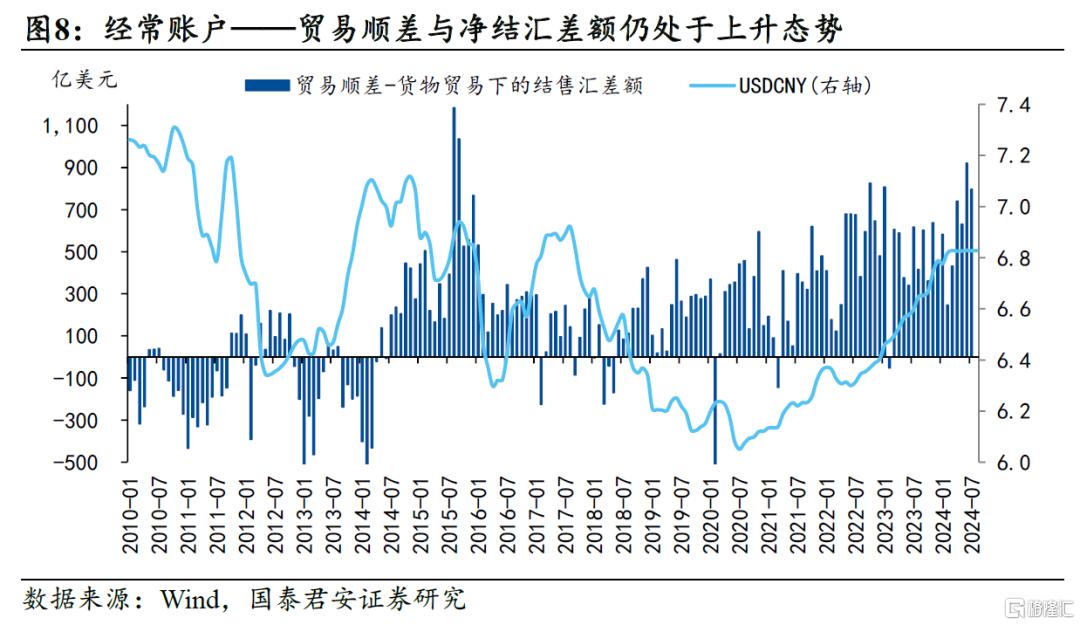

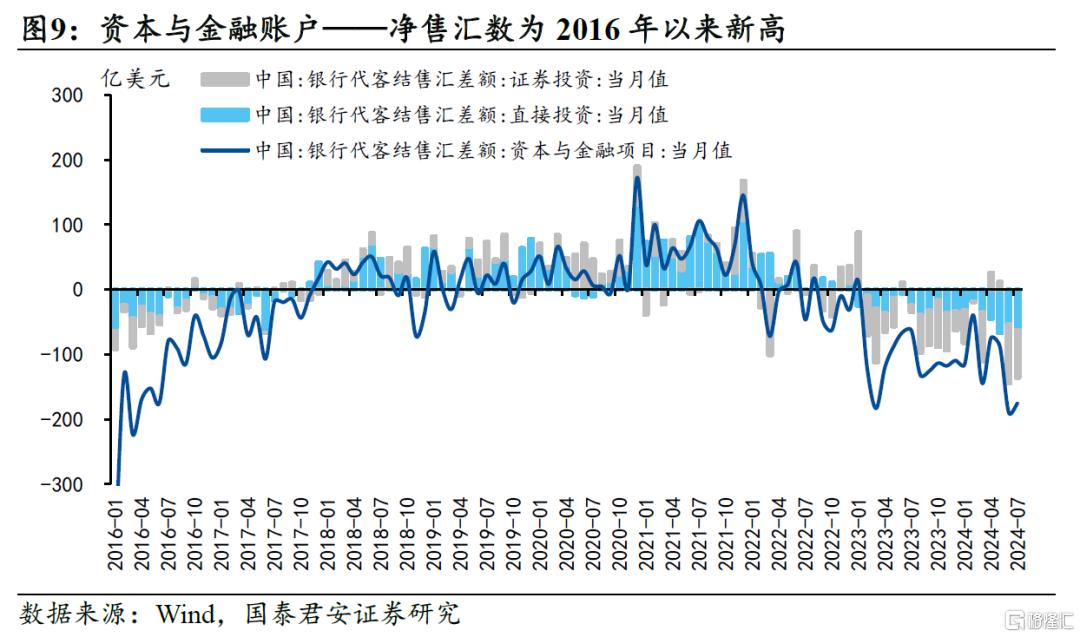

内部结构来看,经常账户中,贸易顺差与净结汇差额仍处于上升态势,表明仍有热钱通过贸易通道流出;资本与金融账户中,直接投资和证券投资的净售汇数为2016年以来新高,且和资本与金融项目结售汇差额之间仍待弥合,可能受到企业或银行持汇的影响,导致其他投资项目也存在净售汇。

8月由于人民币升值结汇较多,形成“升值➔结汇➔升值”的正反馈,但其持续性依赖于各部门对汇率升值持续性的预期。

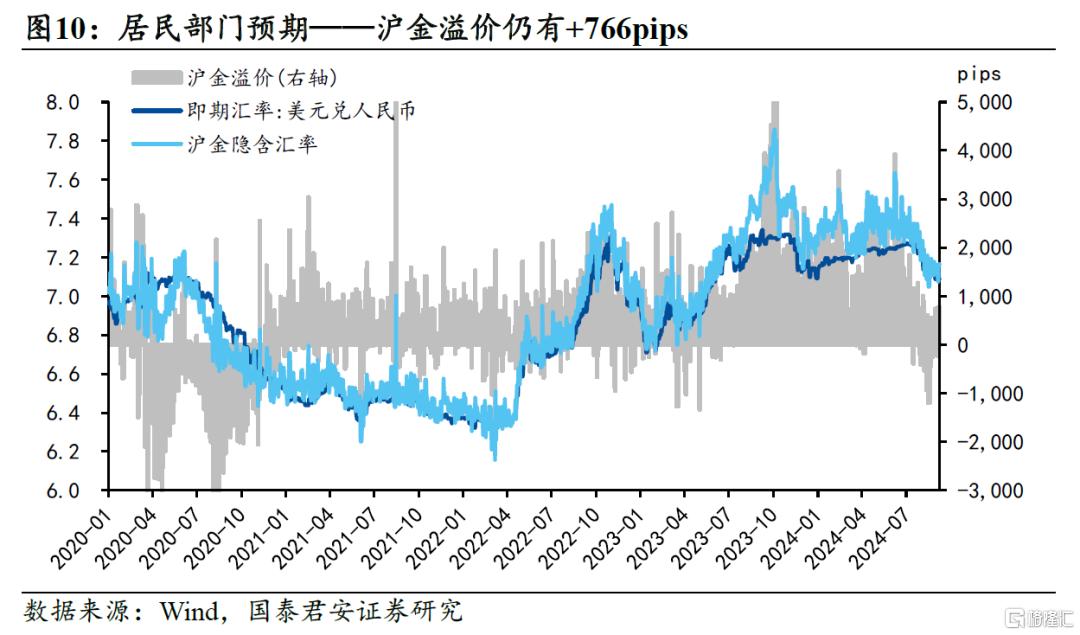

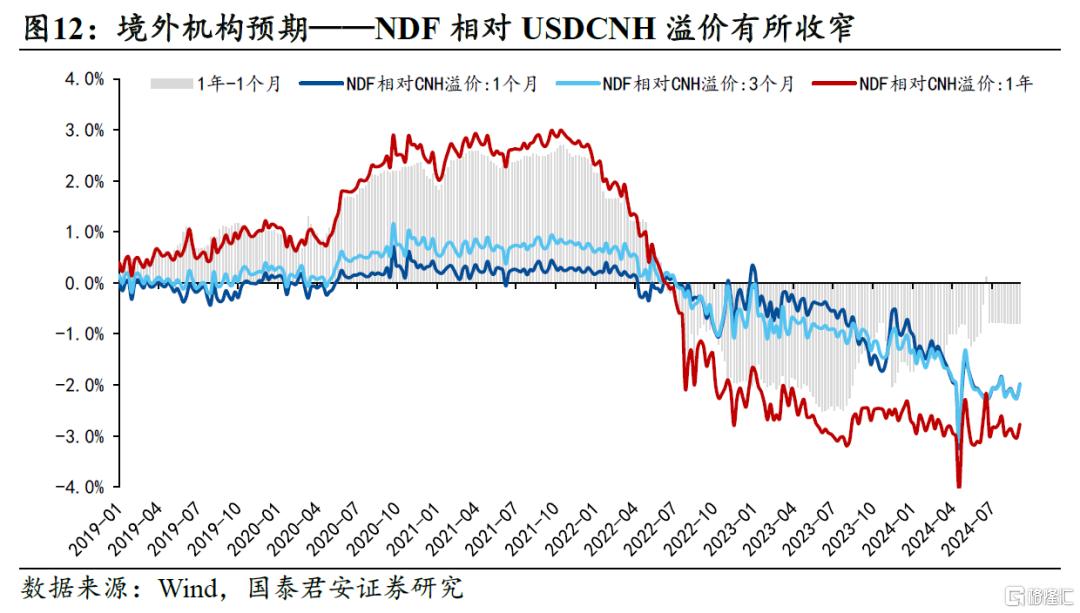

各部门对汇率升值预期的幅度有一定收窄。居民部门方面,尽管沪金溢价明显回落,但仍为正值,且9月初较8月有所上升,目前在766pips;企业部门方面,结售汇率仍处于下行通道;境外机构方面,NDF相对USDCNH溢价有所收窄,显示对人民币升值预期幅度有所减弱。

8月随着人民币汇率升值,掉期溢价率明显回落,但9月初又有所回升,同时9月5日央行持有的特别国债在银行间市场首现卖单,打破了市场关于央行不卖出特别国债的预期,显示政策稳汇率态度依旧坚定。

3、短期来看黄金交易拥挤度明显提升,但人民币汇率定价框架下的主升浪仍未结束(请见我们在7月7日发布的报告《黄金再思考:定价范式的系统性转变》)。

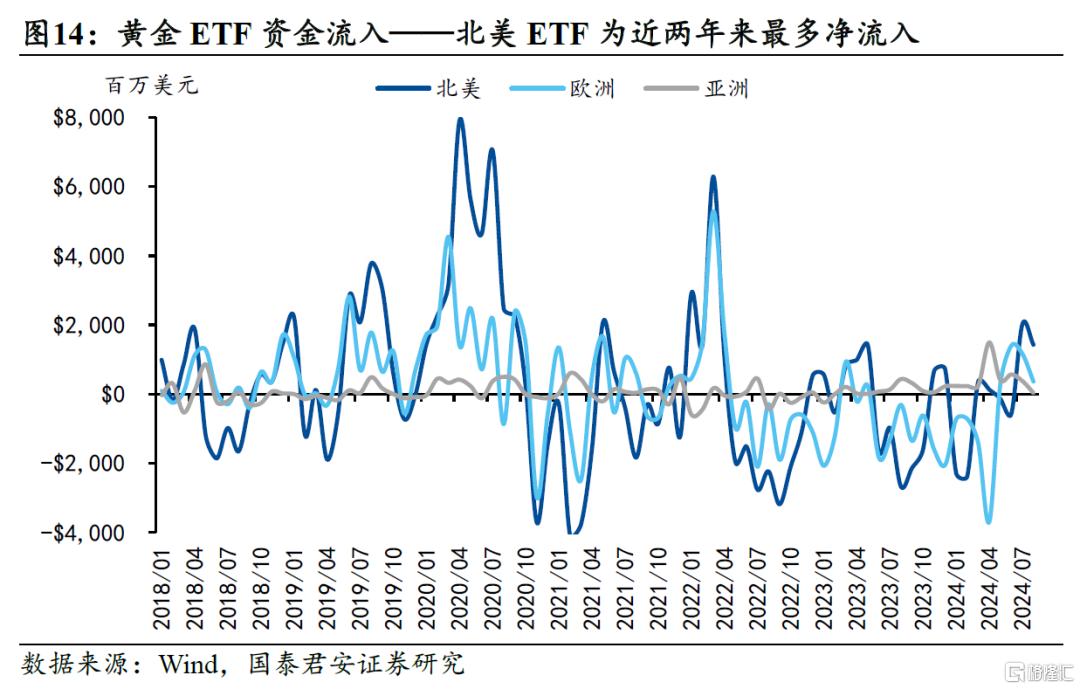

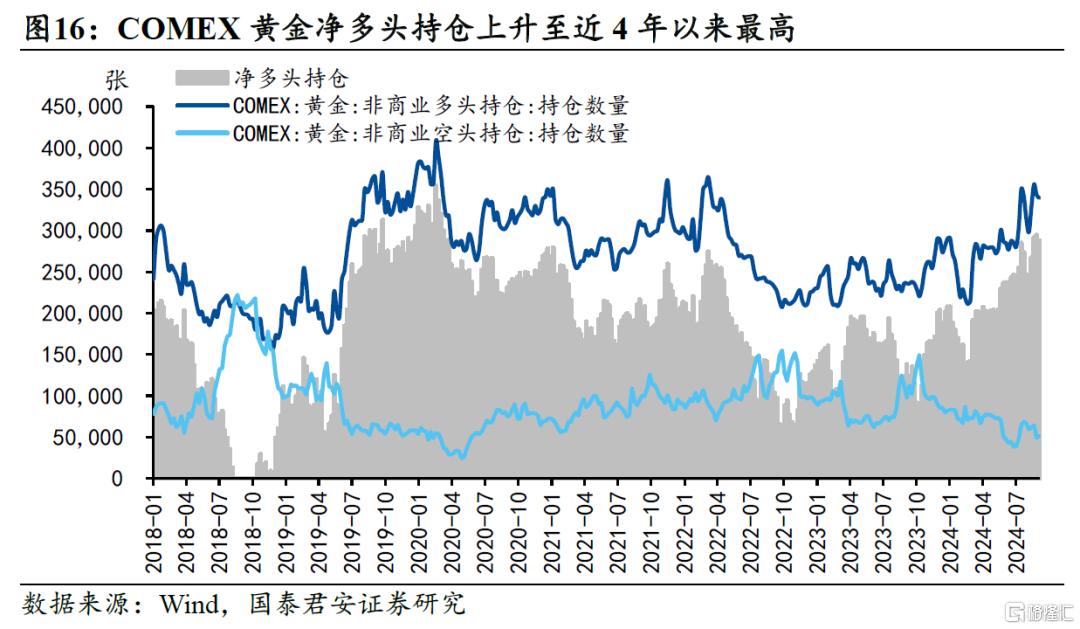

黄金在Q3经历了由降息交易和衰退交易双重催化的一波主升浪。Q3起北美投资者取代欧洲和亚洲成为黄金ETF净流入的最大来源,COMEX黄金净多头持仓上升至近4年以来最高,拥挤度明显提升。

中国央行继续暂停购金的同时,其余央行购金的步伐仍未停止,7月全球央行净购金较6月明显回升,波兰、乌兹别克斯坦、印度央行为前三大购金主体,显示地缘政治隐忧和去美元化趋势仍在。

在以人民币汇率为锚的黄金定价范式系统性转变中,我们判断黄金的主升浪仍未结束,汇率围绕中间价双边波动弹性增大是催化剂。

4、潘行长在8月15日的采访中透露央行在“进一步谋划新的增量政策”,提出要“实现币值稳定和金融稳定双目标”,我们认为汇率是观测增量政策的关键变量。

实体融资利率与债券利率下行速度不一致仍是货币政策短期内需要解决的核心矛盾,存量贷款利率有助于引导无风险利率预期,但其与政策利率的联系没有债券利率那么紧密,这就导致调降政策利率只会影响债券利率下行,相对来讲无风险利率就显得更高。一个担忧来自银行净息差的压力,从当前银行资产负债表的利率图谱来看,有效且不含副作用的方式是调降负债成本较高的MLF和同业存单,8月央行实际上已经通过购买国债置换了1000亿元MLF,但由于短期内提高国债购买的幅度有限,下一步有可能采取降准的方式置换银行高成本负债。

5、风险提示:美联储降息速度和幅度不及预期,贸易回落速度超预期

注:本文来自国泰君安发布的《汇率是观测政策方向的关键变量》,报告分析师:韩朝辉、张剑宇、汪浩、黄汝南、刘姜枫

本订阅号不是国泰君安证券研究报告发布平台。本订阅号所载内容均来自于国泰君安证券研究所已正式发布的研究报告,如需了解详细的证券研究信息,请具体参见国泰君安证券研究所发布的完整报告。本订阅号推送的信息仅限完整报告发布当日有效,发布日后推送的信息受限于相关因素的更新而不再准确或者失效的,本订阅号不承担更新推送信息或另行通知义务,后续更新信息以国泰君安证券研究所正式发布的研究报告为准。

本订阅号所载内容仅面向国泰君安证券研究服务签约客户。因本资料暂时无法设置访问限制,根据《证券期货投资者适当性管理办法》的要求,若您并非国泰君安证券研究服务签约客户,为控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。如有不便,敬请谅解。

市场有风险,投资需谨慎。在任何情况下,本订阅号中信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。国泰君安证券及本订阅号运营团队不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用,如因侵权行为给国泰君安证券研究所造成任何直接或间接的损失,国泰君安证券研究所保留追究一切法律责任的权利。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员