摘要

4月以来,特朗普超预期的关税政策,一石激起千层浪;5月初,美英贸易协议达成、国内增量政策出台,积极的变化已在显现。后续国内外关注的焦点、政策的可能演绎?供参考。

一、4月海外市场的主线?特朗普关税政策超预期,海外衰退担忧明显升温

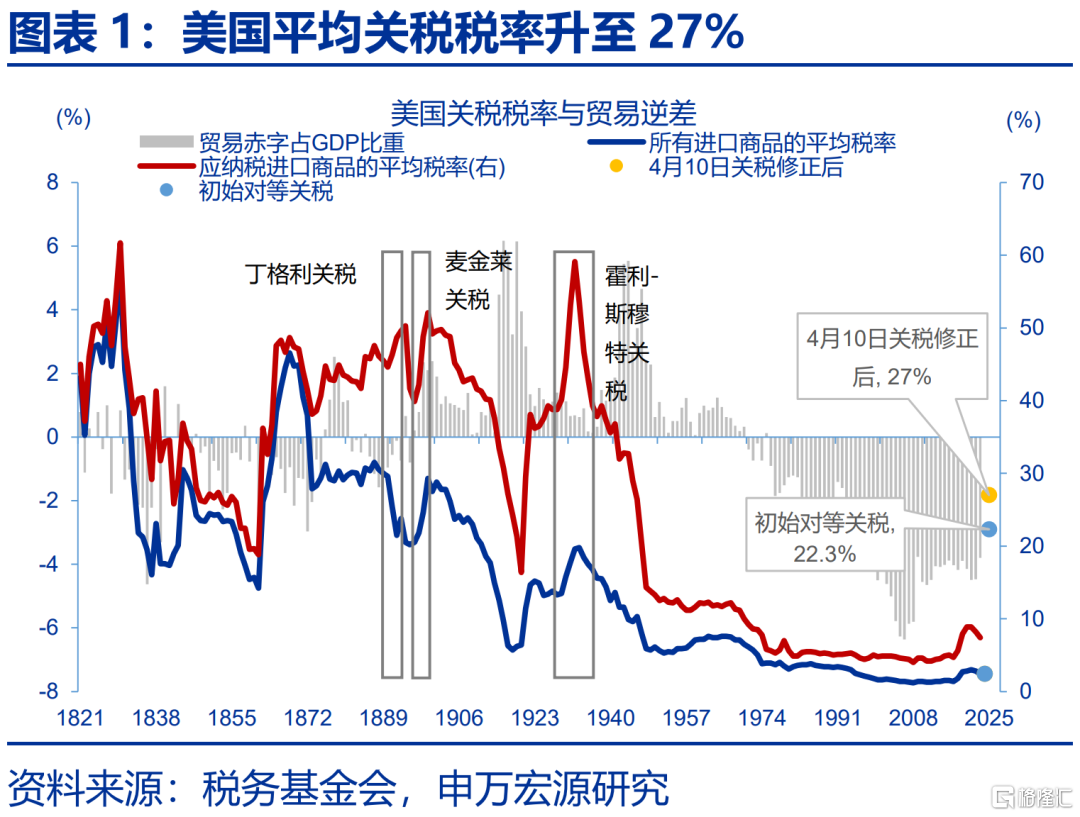

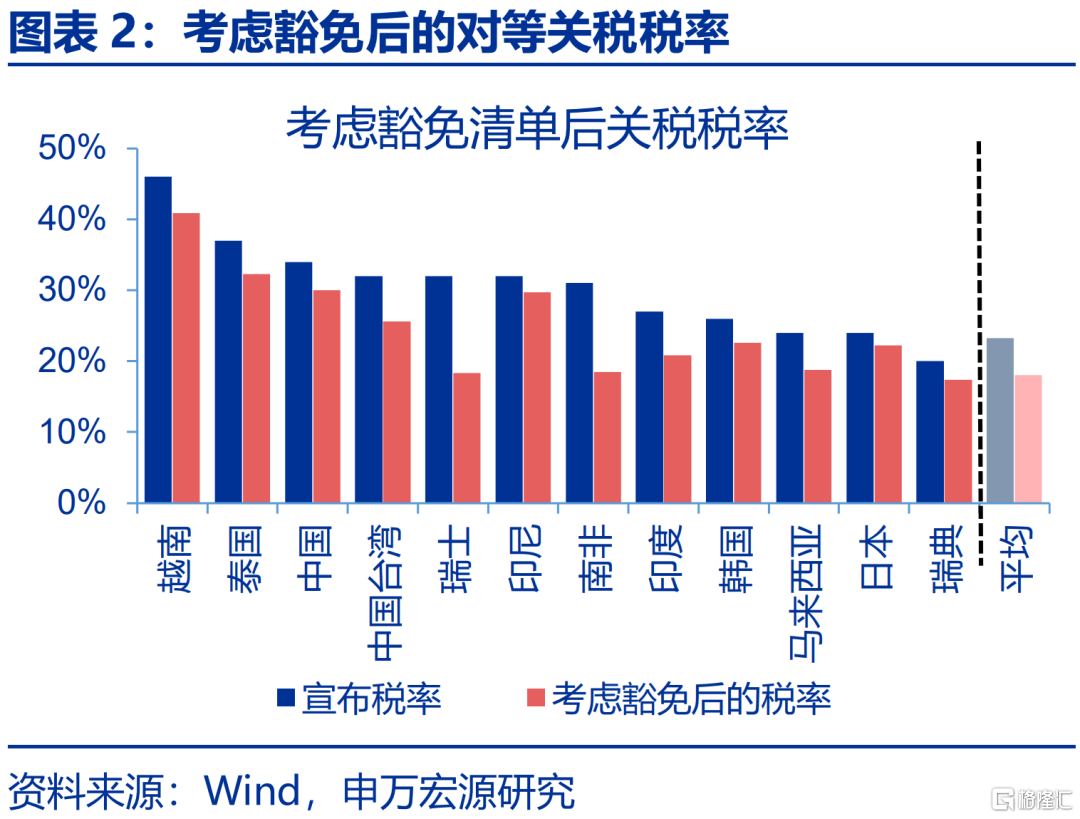

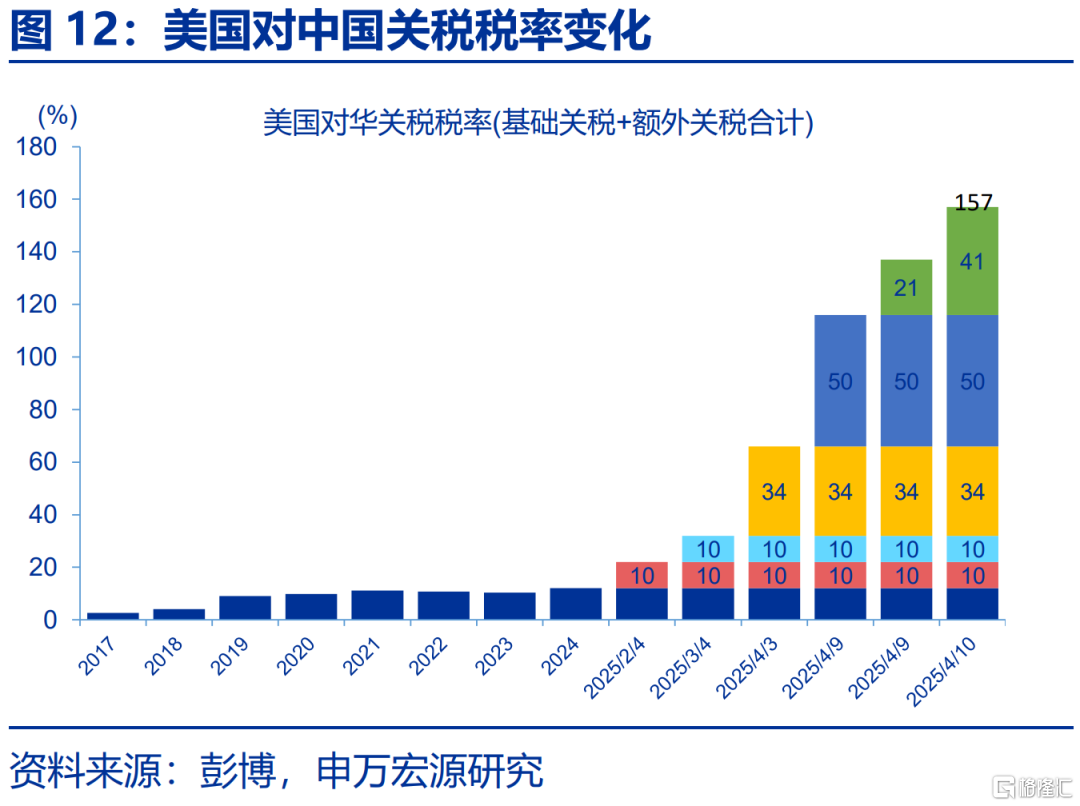

4月2日,特朗普宣布的“对等关税”成为了4月海外市场的核心焦点。对等关税落地后,美国平均关税税率升至27%,关税抬升速度及水平超过1930年代水平。随后,部分经济体予以反制,特朗普也在4月9日宣布暂停对等关税90天,旨在创造谈判窗口、缓和通胀压力。

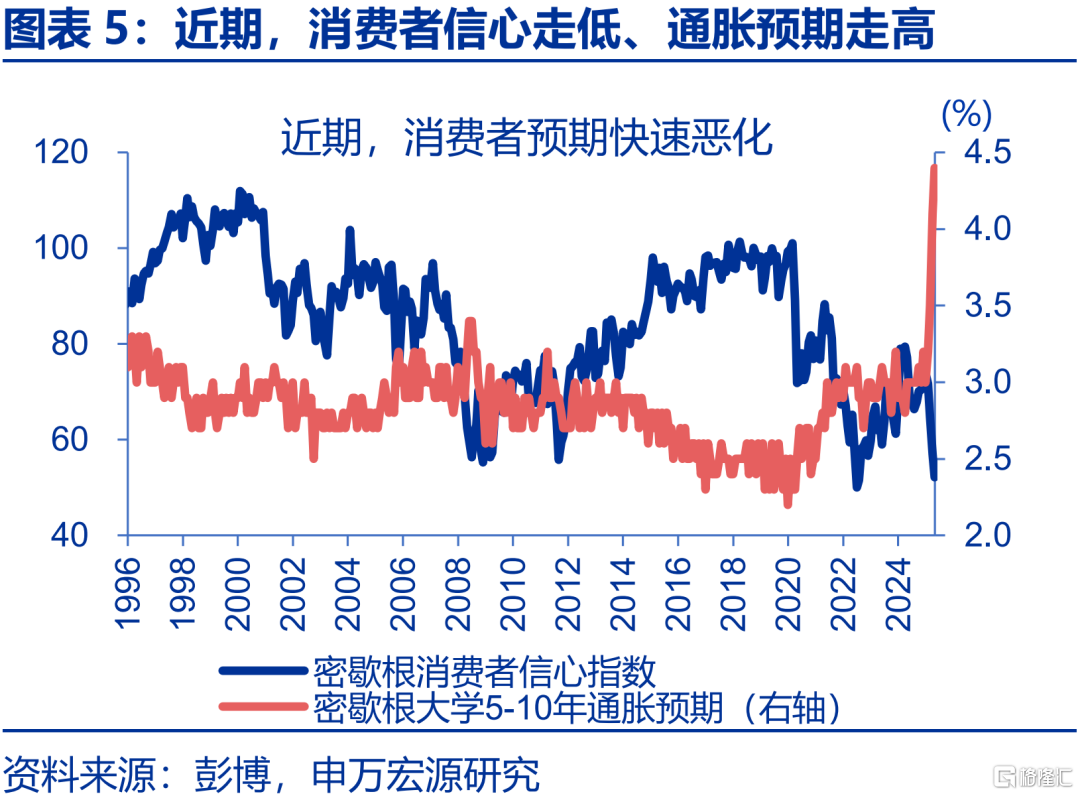

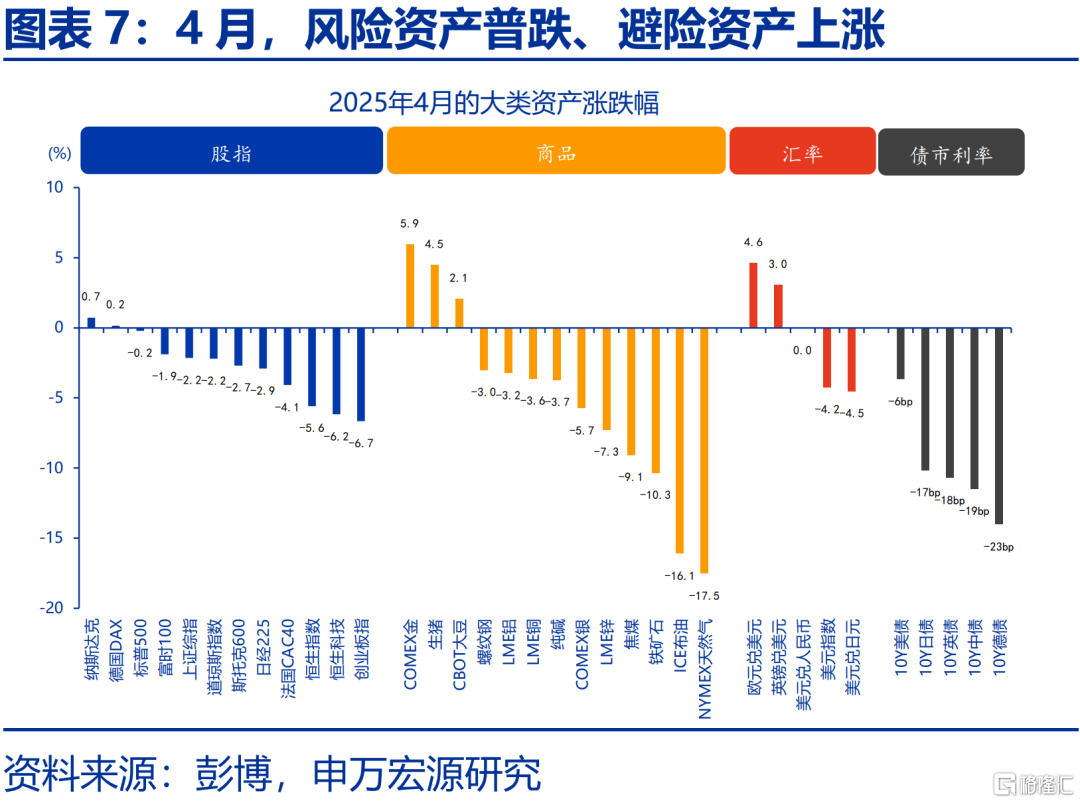

一方面,关税政策显著加剧了全球的衰退风险,海外市场衰退交易特征明显。美国的关税政策一方面导致经济、贸易不确定性快速飙升,冲击企业的经营活动;另一方面也导致通胀预期大幅升温,压制消费者信心。这一背景下,海外衰退担忧升温,风险资产普跌、避险资产普涨。

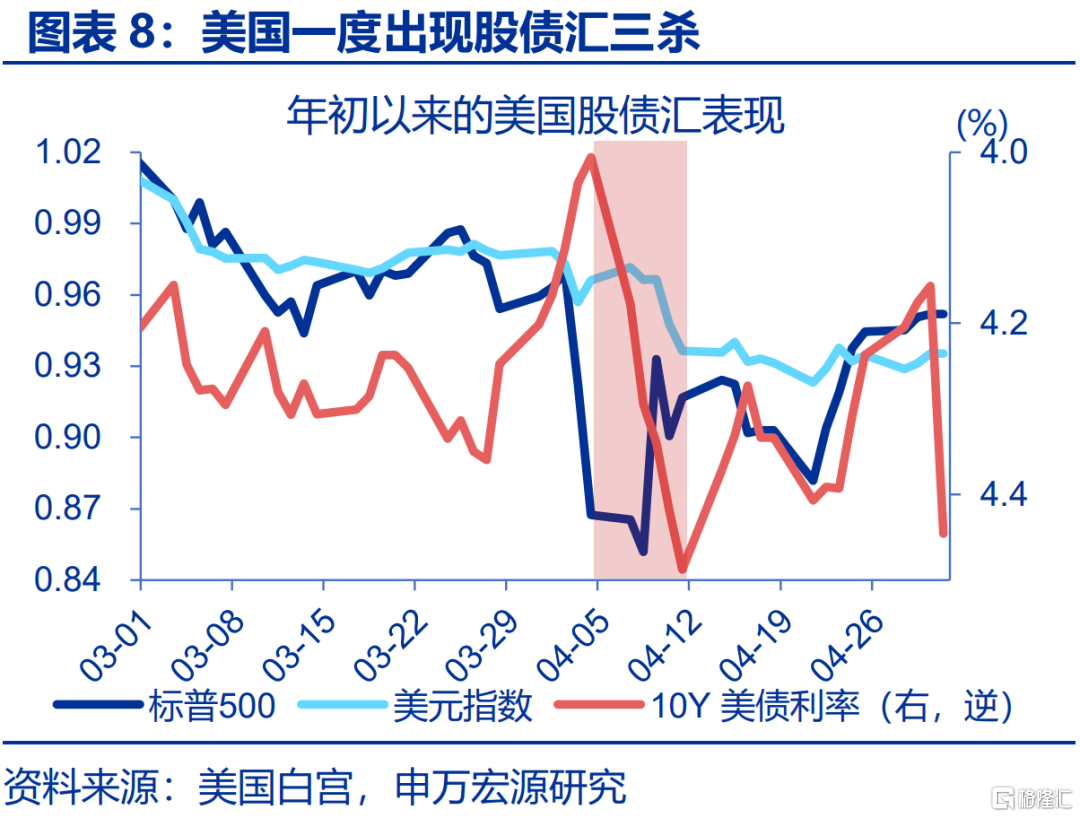

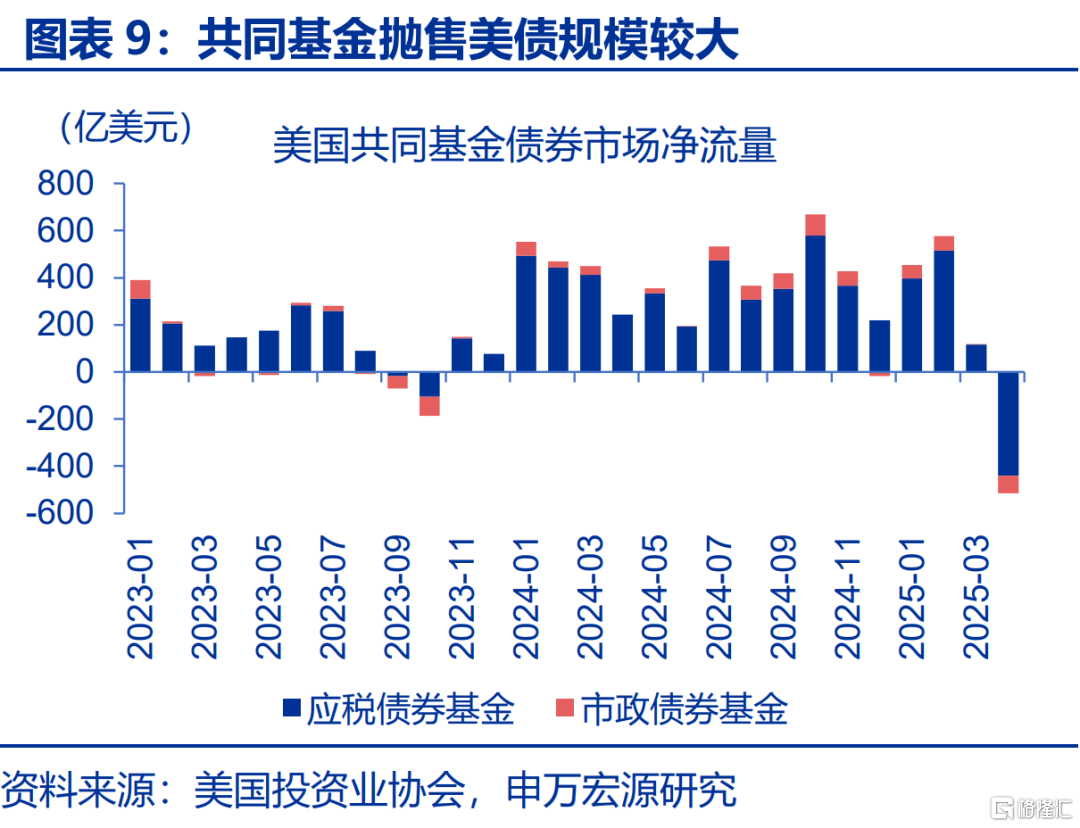

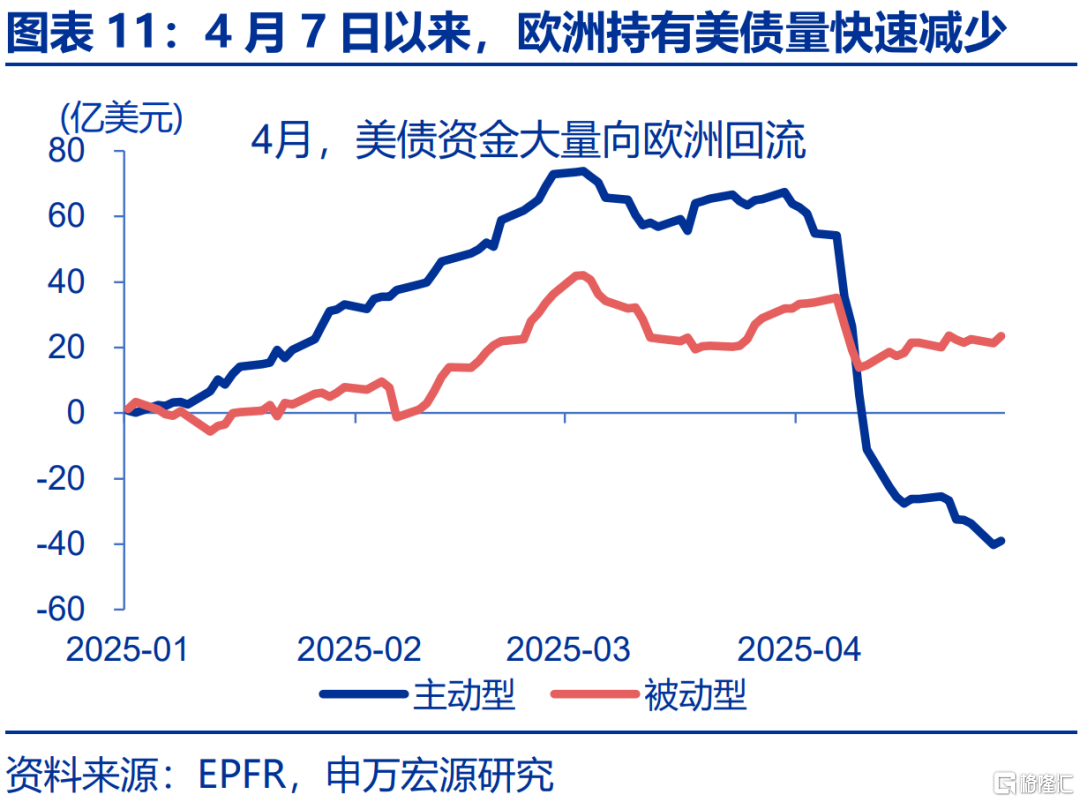

另一方面,关税政策一度引发资金flight to non-US,导致美国出现了罕见的“股债汇三杀”。关税冲击加剧了市场对美债安全性的质疑,资金快速从美债市场向欧洲等回流。美债冲击虽未向货币市场外溢、且在4月下旬以来有所缓和,但美元汇率与美德利差的缺口仍未完全弥合。

二、4月国内市场的焦点?关税冲击下“抢出口”特征明显,“增量政策”序幕拉开

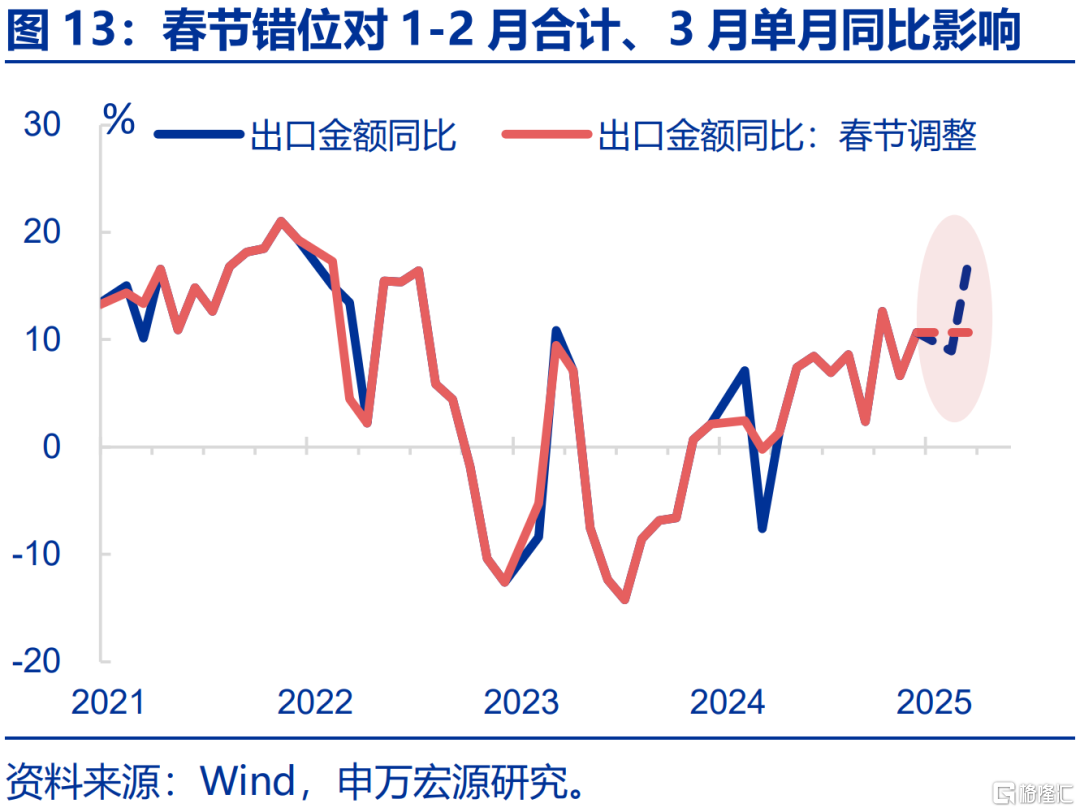

国内方面,关税冲击之下的“抢出口”特征明显。春节调整后,4月出口同比较3月大幅回升4.0pct至8.1%。4月出口偏强主因“抢出口”,包括通过新兴经济体“转出口”与通过加墨“转运”,“4月生产—4月下旬出港-5月中下旬到港美国”的抢出口数据链条均在改善。

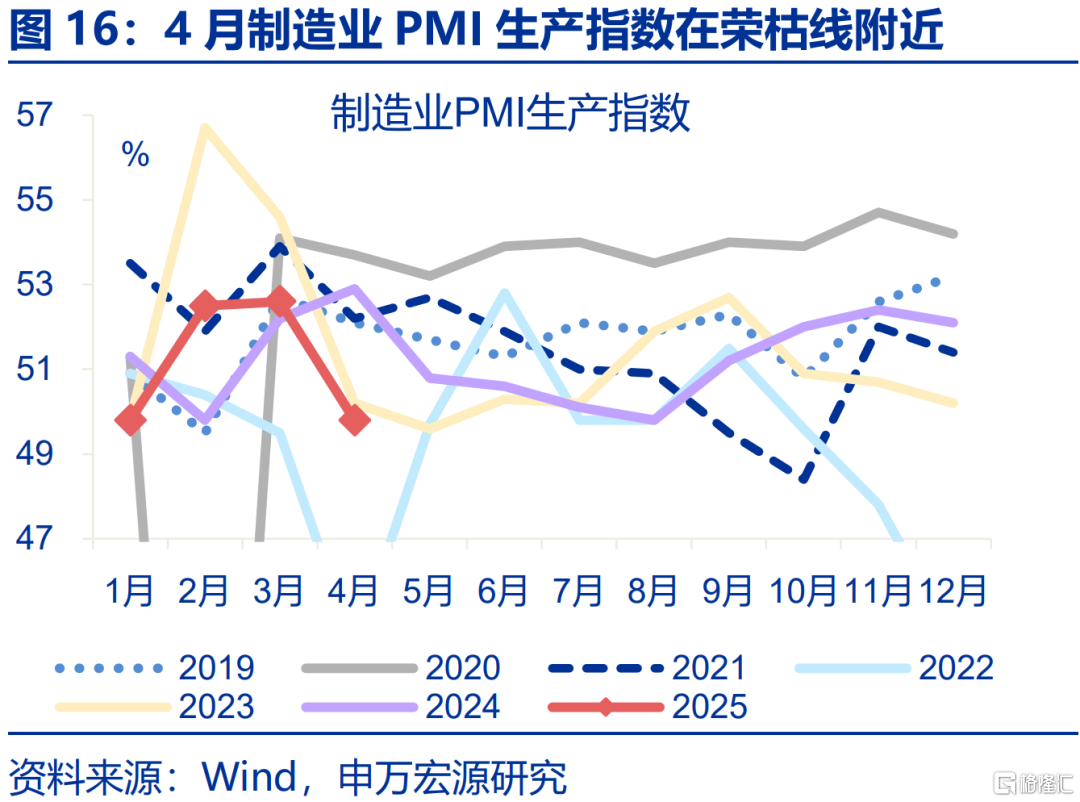

同时,外部冲击下,国内经济的一些积极信号也在显现。第一,生产相对景气。2-3月生产强劲背景下4月PMI生产指数读数仍在荣枯线附近。第二,内需仍有韧性。消费品行业PMI降幅较小,或与内需表现较好有关。第三,CPI表现好于季节性,更多反映商品、服务需求改善。

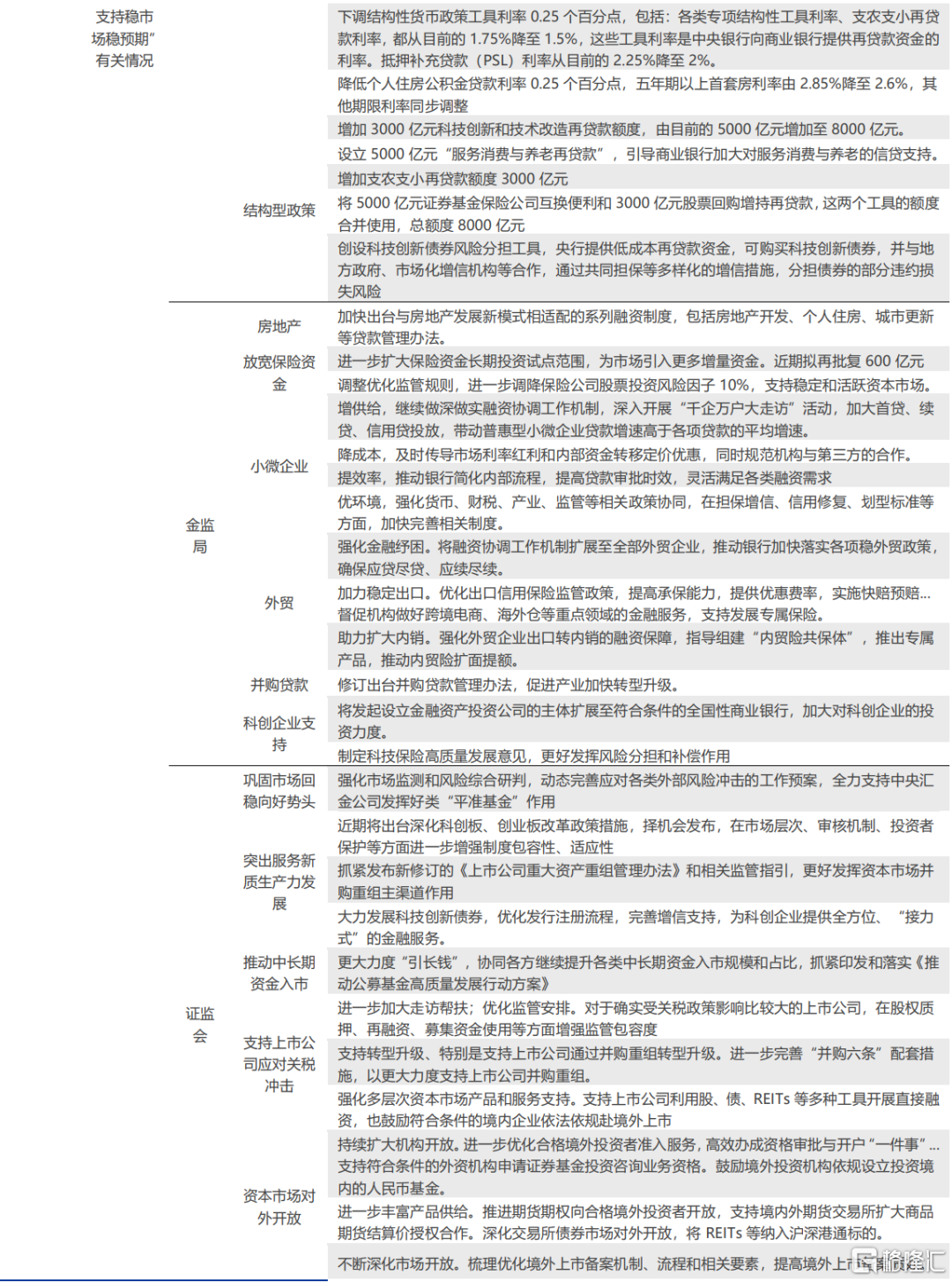

政策方面,4月底以来政策局会议、“一揽子金融政策”新闻发布会提振信心,“增量政策”或将有序推出。5月7日,央行、金融监管总局、证监会负责人再度联合召开新闻发布会,会上的超预期降准等政策,或在响应4月中央政治局会议部署;后续更多增量政策也将有序铺开。

三、5月宏观聚焦的关键?海外关注关税谈判进展,国内聚焦增量政策支持

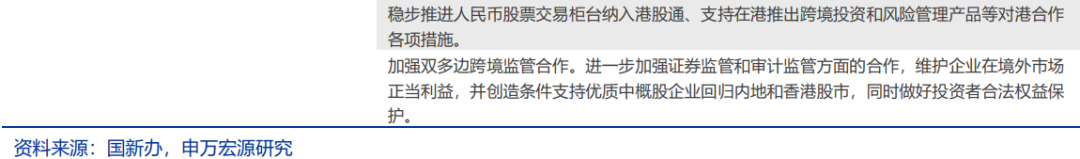

海外市场,5月焦点或在关税谈判进展与美联储决策的态度。1)5月8日,美英达成贸易协议;中美、欧美等贸易谈判也均在进行。但在农产品等方面,美日与美欧均存在较为核心的矛盾,贸易谈判或将缓慢且摇摆。2)关注金融压力的上升,经验上这或是美联储“转鸽”的重要条件。

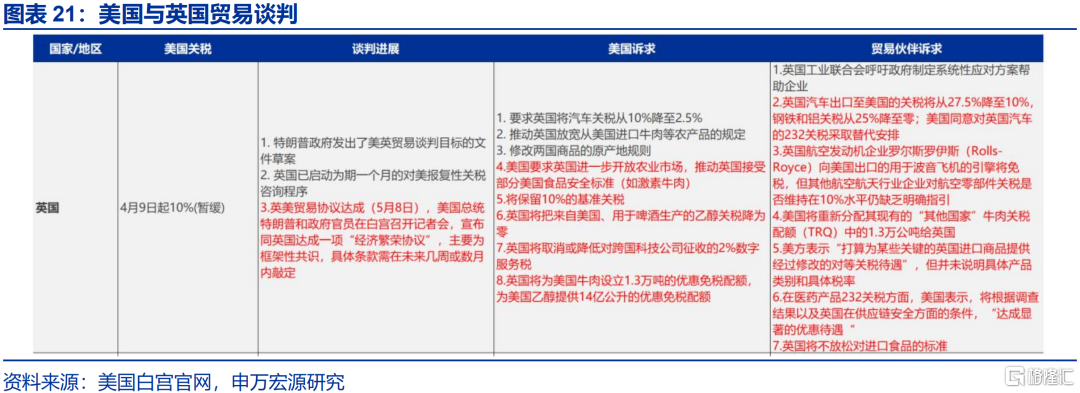

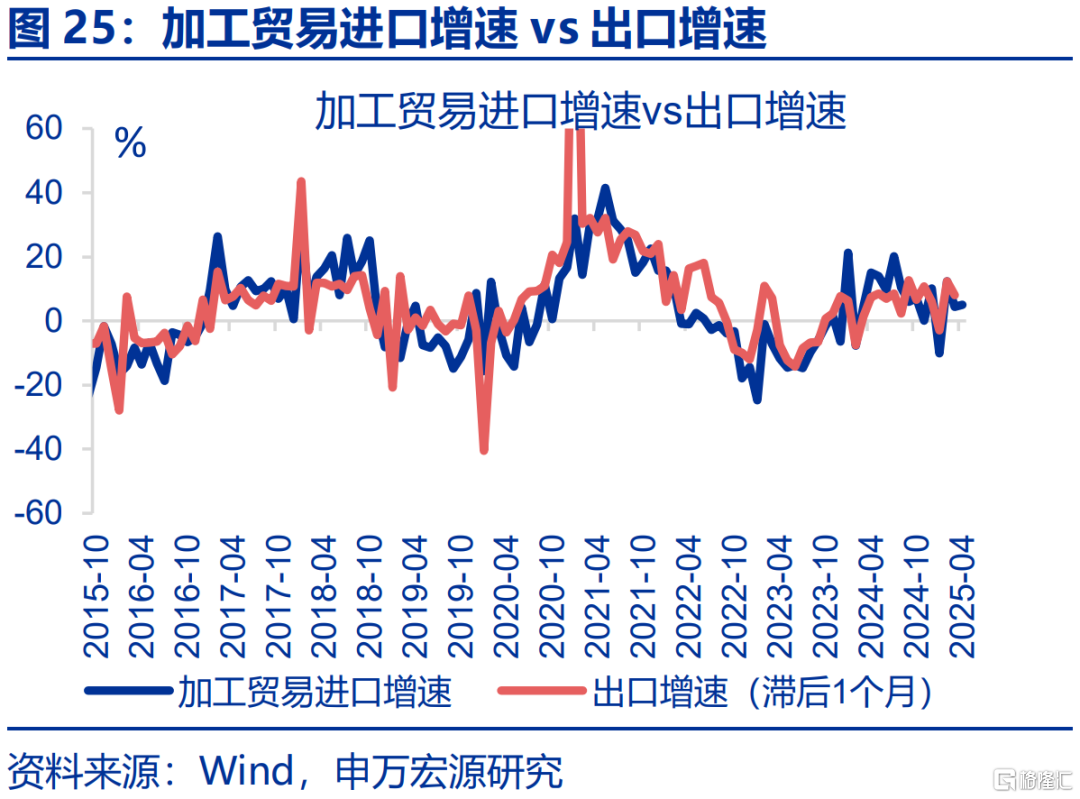

国内经济,抢出口或仍将延续。1)加工贸易进口有一定领先性,4月加工贸易进口同比回升0.6pct至5.0%,显示5月抢出口仍会延续。2)5月下旬美国洛杉矶港口的预订吞吐量环比大幅上升,4月下旬以来义乌小商品出口价格指数明显上行,均指向5月抢出口有望延续。

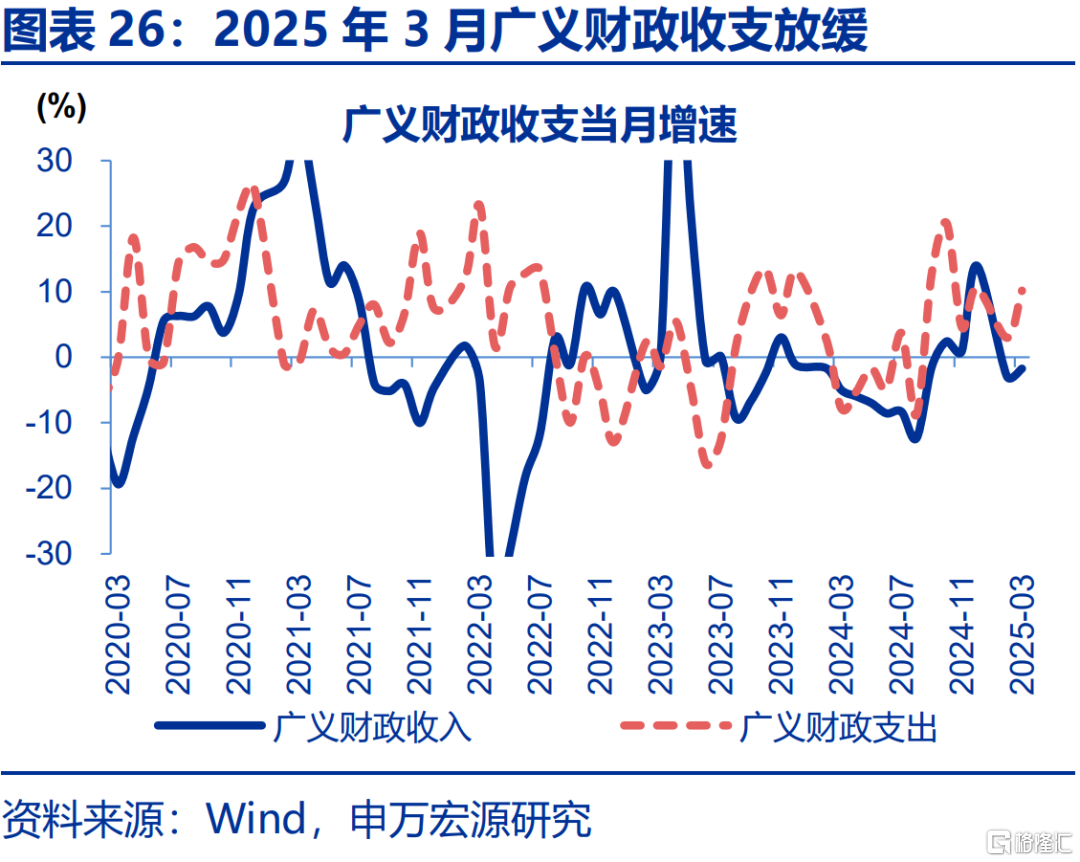

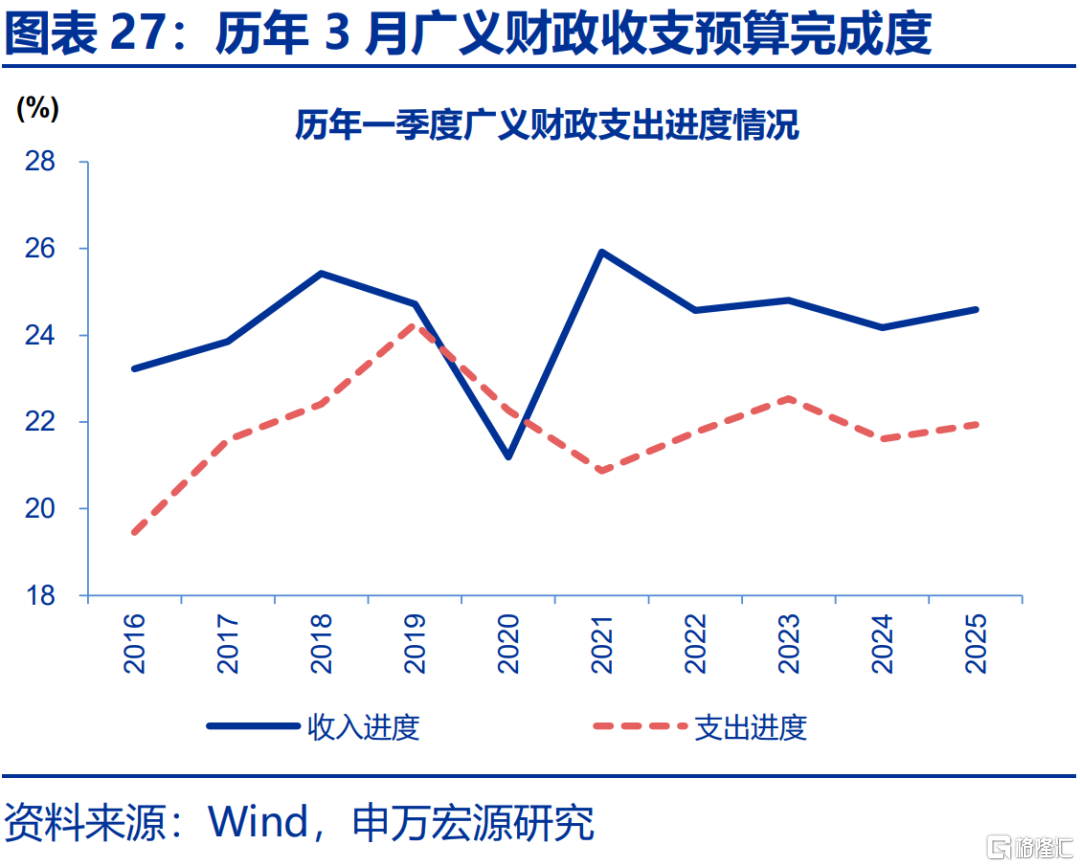

国内政策,“增量政策”已拉开序幕,一揽子金融政策先行落地,财政政策也有望续力。本轮特别国债较2024年提早近1个月发行完毕。考虑到财政收入端修复较慢,应对关税冲击,全年财政支出能否维持较高强度甚至持续提速,仍需关注既定政策落地和增量资金“续力”可能。

风险提示

地缘政治冲突升级;美国经济放缓超预期;国内政策变化超预期

报告正文

5月初,美英贸易协议达成、国内增量政策出台,国内外积极的变化均在显现。后续国内外关注的焦点、政策的可能演绎?本文分析,供参考。

一、4月海外市场的主线?特朗普关税政策超预期,海外衰退担忧明显升温

4月2日,特朗普宣布的“对等关税”一石激起千层浪,成为了4月海外市场的核心焦点。美国本轮关税有三大目标,一是纠正不公平贸易,二是增加关税收入,三是用于国内政策谈判。具体关税措施可分为三类:全球关税、特定国家关税以及特定行业关税,三类关税同步实施。4月2日落地的对等关税瞄准长期问题,与前期关税有明显差异、落地幅度大超市场预期。对等关税落地后,美国平均关税税率升至27%,关税抬升速度及水平超过1930年代水平。4月2日以来,部分经济体予以反制,特朗普也在4月9日宣布暂停对等关税90天,旨在创造谈判窗口、缓和通胀压力。

一方面,关税政策显著加剧了全球的衰退风险,海外市场衰退交易特征明显。美国的关税政策一方面导致经济、贸易不确定性快速飙升,冲击企业的经营活动;4月美国经济政策不确定性指数均值由3月的504进一步升至566。另一方面,关税政策也导致通胀预期大幅升温,压制消费者信心;密歇根消费者信心指数走低至52.2、创2022年以来新低,密歇根大学5年通胀预期也大幅走高至4.4%。这一背景下,海外衰退担忧明显升温,Polymarket隐含的美国衰退概率由3月底的39%升至4月底的63%;风险资产普跌、避险资产普涨也同样反映了衰退交易的特征。

另一方面,关税政策一度引发资金flight to non-US,导致美国出现了罕见的“股债汇三杀”。关税冲击加剧了市场对美债安全性的质疑,市场或演绎了从“flight to safety”向“flight to non-US”的切换。4月2日-4月7日,关税冲击下资金流向美债,导致美债利率回落,欧元等兑美元的互换基差走低。而4月7日以来,部分海外资金抛售美债等资产,回流欧、日、瑞等发达经济体,导致互换基差走高,欧元、瑞士法郎、日元等集体走强。美债的冲击并未向货币市场明显外溢、在4月下旬以来也有所缓和,但美元汇率与美德利差的缺口仍未完全弥合。

二、4月国内市场的焦点?关税冲击下“抢出口”特征明显,“增量政策”序幕拉开

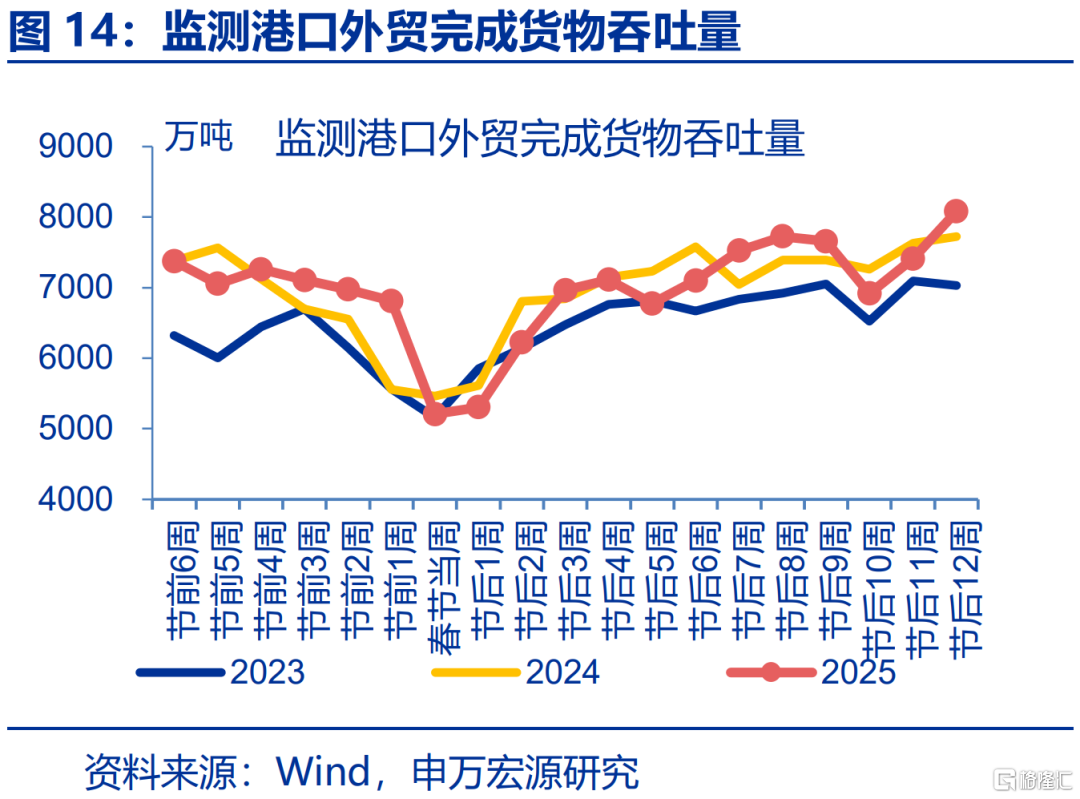

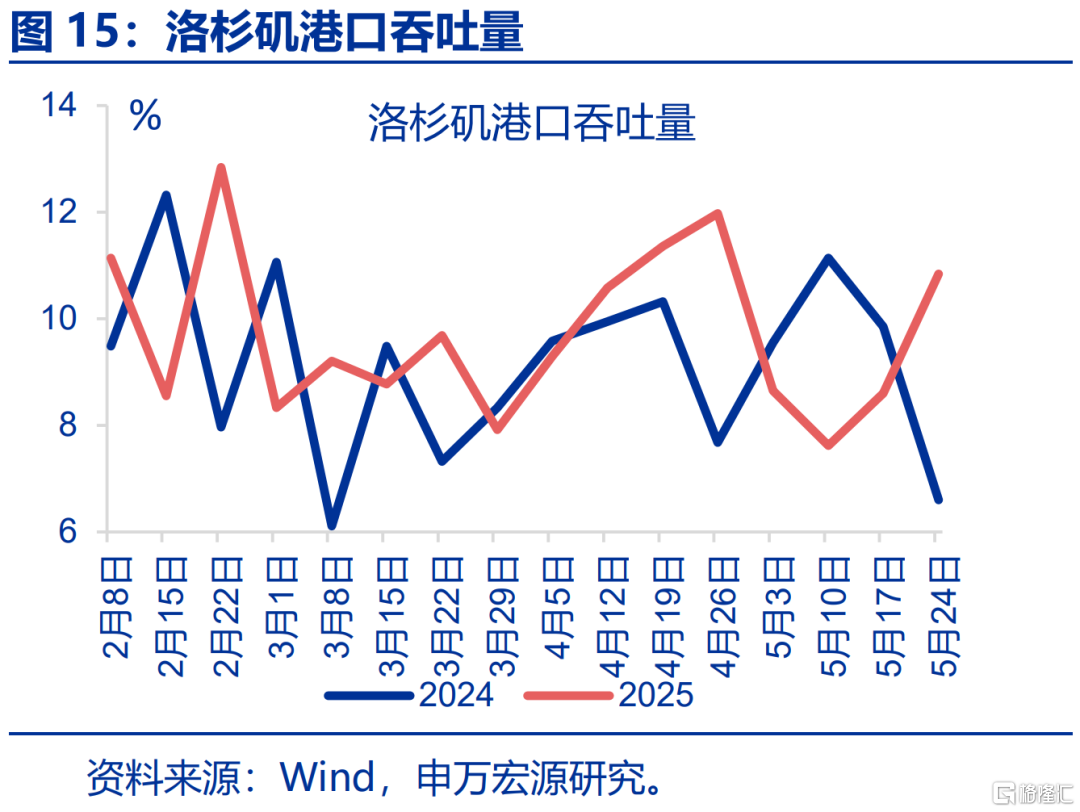

国内方面,关税冲击之下的“抢出口”特征明显。4月出口同比(美元计价)较3月回落4.3pct至8.1%,更多受春节错位扰动消退的影响;春节调整后,4月出口同比较3月大幅回升4.0pct至8.1%。4月出口偏强主因“抢出口”,包括通过新兴经济体“转出口”与通过加墨“转运”。4月中下旬港口外贸货运量开始明显走高(同比从-4.7%回升至4.6%),5月中旬洛杉矶港船舶预订吞吐量也明显上升(环比26.1%),基本符合中国出港运至美国的时间。这体现了“4月我国生产强劲—4月下旬出港加速-5月中下旬货物集中到港美国”的抢出口数据链条均在改善。

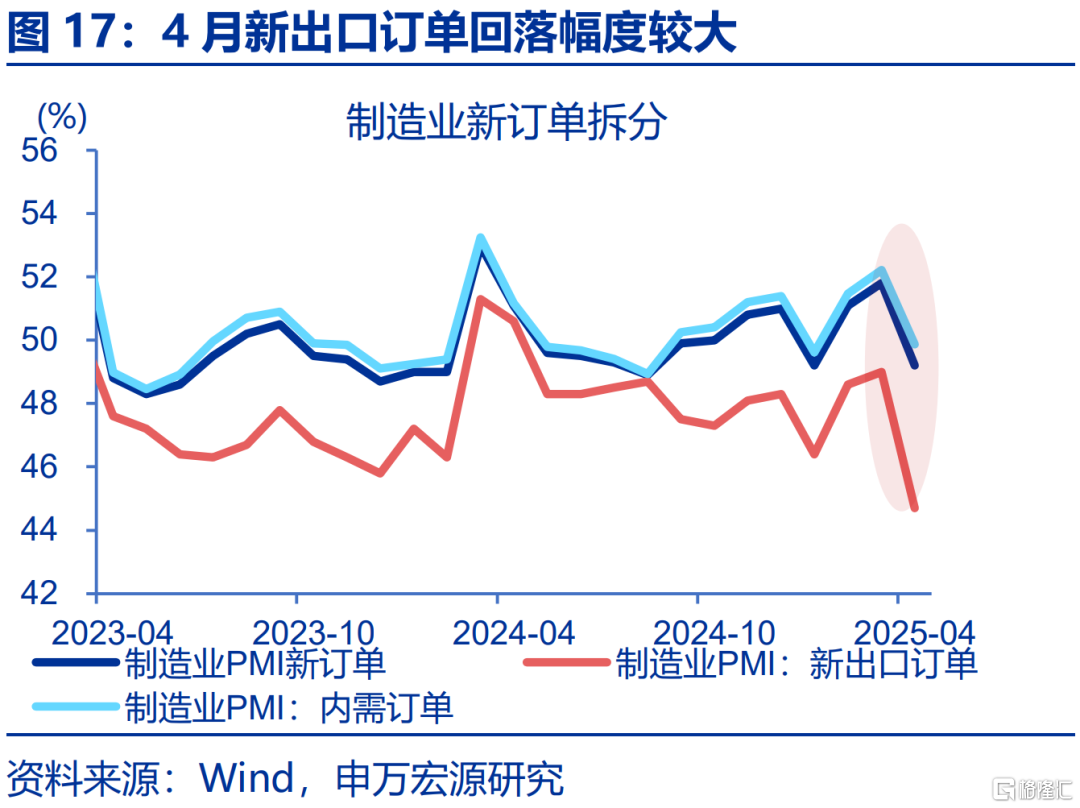

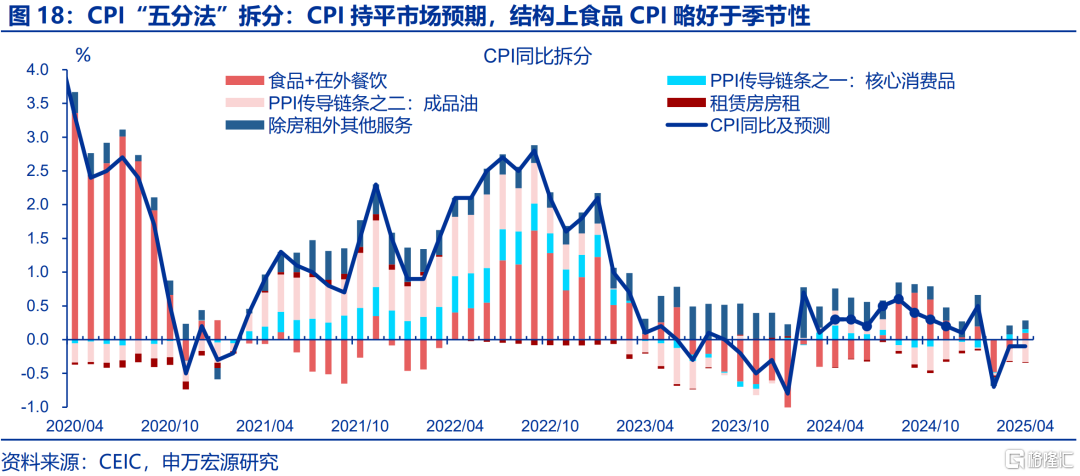

同时,外部冲击下,国内经济的一些积极信号也在显现。第一,生产相对景气。作为环比指标,2-3月生产强劲背景下4月生产指数读数仍在荣枯线附近(49.8%),显示生产仍保持较高水平。第二,内需仍有韧性。内需订单指数4月下滑2.3pct,但仍在荣枯线附近(49.9%),观察行业看,高技术、装备制造等行业PMI普遍回落的情况下,消费品行业PMI降幅较小,可能与内需表现较好有关。第三,CPI表现好于季节性,更多反映商品、服务需求改善。一方面,“以旧换新”政策刺激下相应商品需求释放带动价格上行;另一方面,核心服务消费回升,对服务CPI形成支撑。

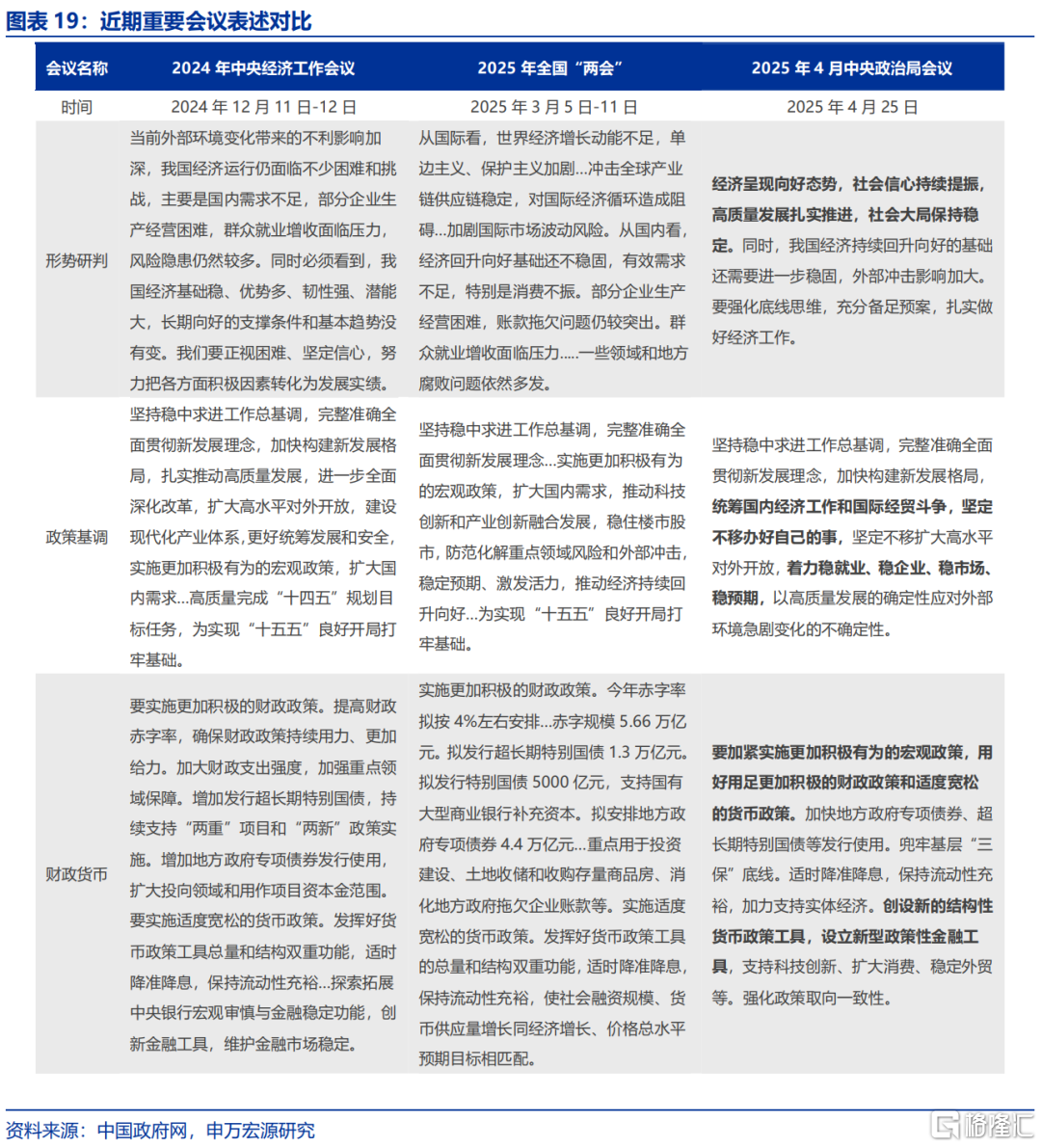

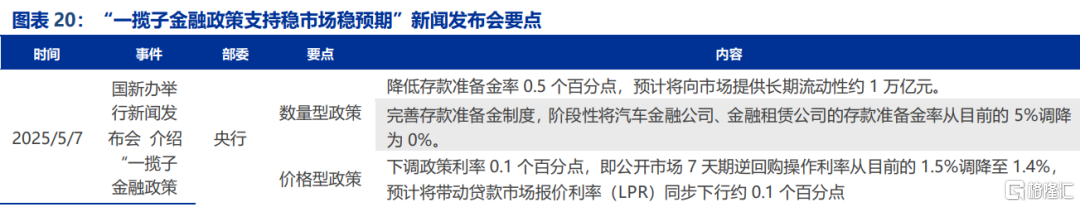

政策方面,4月底政策局会议、5月初“一揽子金融政策”新闻发布会稳定了市场信心,“增量政策”或将有序推出。4月25日中共中央政治局会议召开,强调“坚定不移办好自己的事”、“根据形势变化及时推出增量储备政策”。5月7日,继"9.24"金融政策发布会后,央行、金融监管总局、证监会负责人再度联合召开新闻发布会;会上,央行重点介绍推出三大类型货币政策措施、十项具体举措,金融监管总局则针对支持地产、资本市场和民营经济推出八项增量政策。此次发布会上的超预期降准等政策,或在响应4月中央政治局会议部署;后续更多增量政策也将有序铺开。

三、5月宏观聚焦的关键?海外关注关税谈判进展,国内聚焦增量政策支持

海外市场,5月焦点或在关税谈判进展与美联储决策的态度。一方面,5月8日,美国宣布与英国达成《经济繁荣协议》,此协议是特朗普政府对等关税落地后,美国与贸易伙伴达成的首份贸易协定。当下,中美、日美、欧美等贸易谈判也均在进行之中。但由于在汽车关税、农产品等方面,美方与欧日均存在较为核心的矛盾,贸易谈判的过程或是缓慢的、摇摆的。另一方面,关注金融压力的上升,经验上这或是美联储“转鸽”的重要条件;无论是“滞胀交易”还是“衰退交易”,金融压力仍将趋于上行,从而为美联储的三季度降息铺平道路。

国内经济,抢出口或仍将延续。加工贸易进口是最领先的抢出口观测指标,反映“加快进口零部件-国内加工生产-抢出口”的逻辑。数据上加工贸易进口增速也非常稳定地领先1个月后的出口增速。而4月加工贸易进口同比回升0.6pct至5.0%,显示5月抢出口仍会延续。从中观指标看,5月下旬美国洛杉矶港口的预订吞吐量环比大幅上升,4月下旬以来义乌小商品出口价格指数也明显上行,部分圣诞订单提前,均指向5月抢出口有望延续。然而,新兴经济体的关税期限为90天,考虑到新兴国家货物出港运至美国也存1个月时滞,因而预计6月我国抢出口效应或有所消退。

国内政策,为应对外部不确定性,“增量政策”推出已拉开序幕,一揽子金融政策先行落地,财政政策也有望续力。一方面,一季度,广义财政收入同比-2.6%,明显低于年初预算目标的0.2%。相比之前,一季度广义财政支出累计同比5.6%,主因政府债务融资支撑。存量政策加快落地下,政府债务融资发行使用或进一步提速。另一方面,本轮特别国债较2024年提早近1个月发行完毕。但考虑到财政收入端修复较慢,应对关税冲击,全年财政支出能否维持较高强度甚至持续提速,仍需重点关注既定政策落地和增量资金“续力”可能。

经过研究,本文发现:

一、4月海外市场聚焦特朗普关税政策超预期,海外衰退担忧明显升温。4月2日,特朗普宣布的“对等关税”成为了4月海外市场的核心焦点。一方面,关税政策显著加剧了全球的衰退风险,海外市场衰退交易特征明显。另一方面,关税政策一度引发资金flight to non-US,导致美国出现了罕见的“股债汇三杀”。

二、4月国内市场在关税冲击下“抢出口”特征明显,“增量政策”序幕也逐步拉开。经济方面,关税冲击之下的“抢出口”特征明显。同时,外部冲击下,国内经济的一些积极信号也在显现。第一,生产相对景气;第二,内需仍有韧性。第三,CPI表现好于季节性,也反映了商品、服务需求改善。政策方面,4月底以来政策局会议、“一揽子金融政策”新闻发布会提振信心,“增量政策”或将有序推出。

三、5月海外关注关税谈判进展,国内聚焦增量政策支持。海外市场,5月焦点或在关税谈判进展与美联储决策的态度。国内经济,抢出口或仍将延续。国内政策,“增量政策”已拉开序幕,一揽子金融政策先行落地,财政政策也有望续力。

风险提示

1、地缘政治冲突升级。俄乌冲突尚未终结,巴以冲突又起波澜。地缘政治冲突或加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美国经济放缓超预期。2024年5月以来,美国经济数据全面不达预期,劳动力市场加速放缓,居民部分还本付息压力趋势性上行,消费放缓趋势仍在继续。

3、国内政策变化超预期。2024年11月以来,人大常委会等关键会议陆续召开,政策变化或超市场预期。

注:内容节选自申万宏源宏观2025年5月12日发布的研究报告《内外博弈下的政策“变局”?——宏观“月月谈”系列之六》,分析师:赵伟、陈达飞、李欣越

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员