摘要

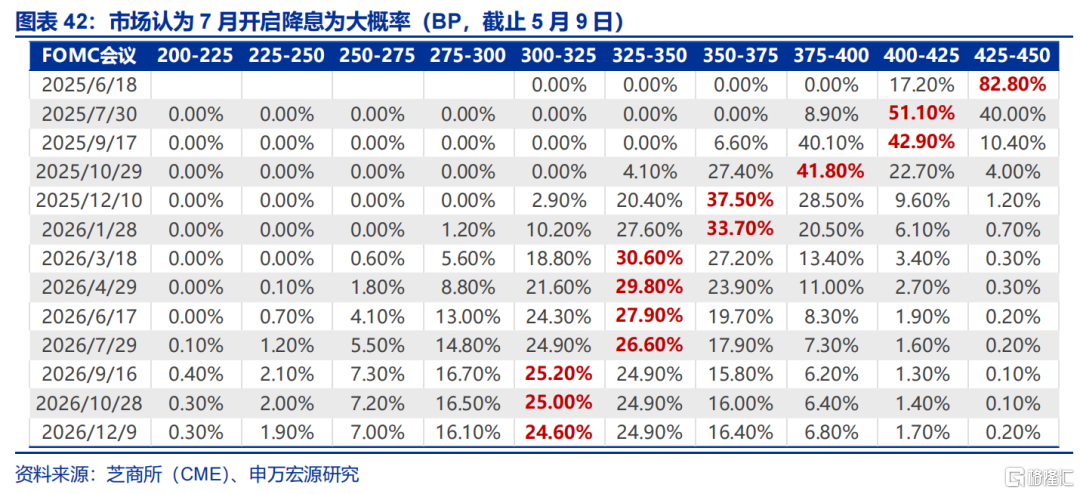

面对关税或将引发的滞胀风险,市场对美联储的降息预期存在较大分歧。5月FOMC例会也表示“静观其变”。2025年,美联储还能降息吗?金融市场或是其转向的“主要矛盾”。

海外大类资产&基本面&重要事件:美英达成贸易协议,5月FOMC例会“静观其变”

海外资产走势分化,原油价格大幅反弹。当周,标普微跌0.5%,发达市场股指走势分化;10Y美债收益率上行4bp至4.37%;美元指数上行0.4%至100.4,在岸人民币升至7.25; WTI原油大幅反弹4.7%至61.0美元/桶,COMEX金继续大涨3.1%至3326.3美元/盎司。

美英达成贸易协议,美国保留10%关税。5月8日,美国宣布与英国达成《经济繁荣协议》,美国保留对英国加征的10%基准关税,降低对英国加征的汽车关税,前10万辆英国进口汽车适用10%关税。英国为美国乙醇、牛肉产品提供免税进口额,承诺购买波音飞机。

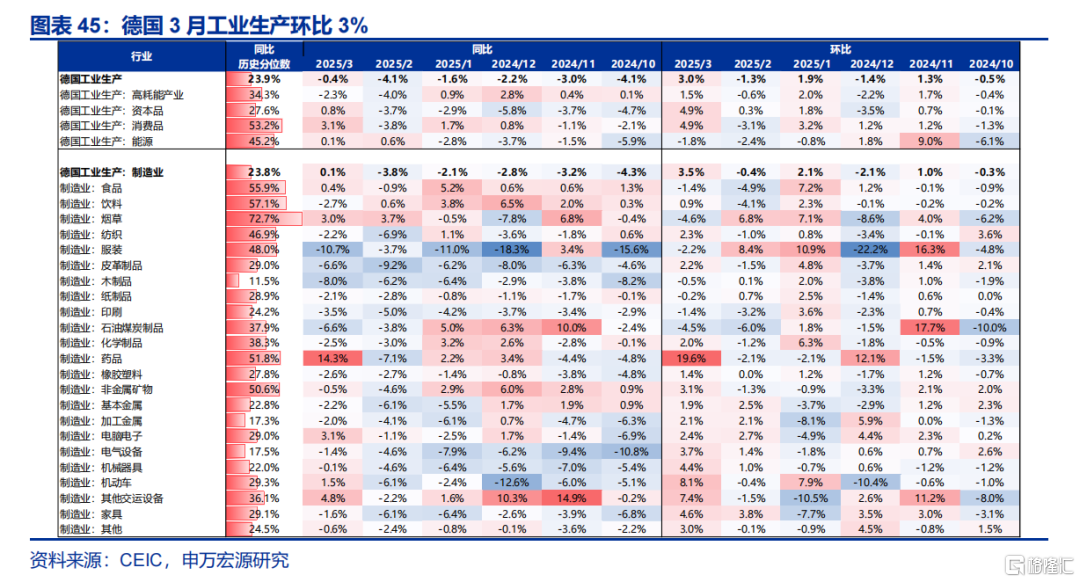

5月FOMC例会强调“观望”态度,3月德国工业生产强于市场预期。5月例会声明认为,经济活动仍稳健,但经济前景的不确定性进一步增加,更高失业及更高通胀的风险上升,“硬数据”验证仍是联储核心关注;3月德国工业生产超预期强劲,或反映德国对美“抢出口”。

报告正文

海外大类资产&基本面&重要事件:美英达成贸易协议,5月FOMC例会“静观其变”

(一)大类资产:海外资产走势分化,原油价格大幅反弹

当周,发达市场股指涨跌互现,新兴市场股指多数上涨。发达市场股指,日经225、德国DAX指数、恒生指数分别上涨1.8%、1.8%、1.6%;英国富时100、标普500、法国CAC40分别下跌0.5%、0.5%、0.3%。新兴市场股指,胡志明指数、伊斯坦布尔证交所全国30指数、巴西IBOVESPA指数分别上涨3.3%、2.9%、1.0%;印度SENSEX30、开罗CASE30、南非富时综指分别下跌1.3%、1.1%、0.5%。

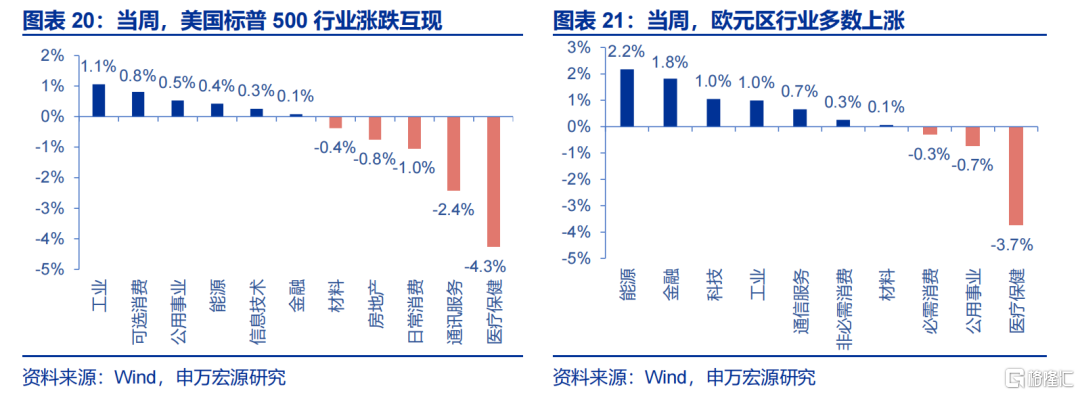

当周,美国标普 500 行业涨跌互现、欧元区行业多数上涨。美股行业中,工业、可选消费、公用事业分别上涨 1.1%、0.8%、0.5%;医疗保健、通讯服务、日常消费分别下跌 4.3%、2.4%、1.0%。欧股行业中,能源、金融、科技分别上涨 2.2%、1.8%、1.0%,医疗保健、公用事业、必需消费分别下跌 3.7%、0.7%、0.3%。

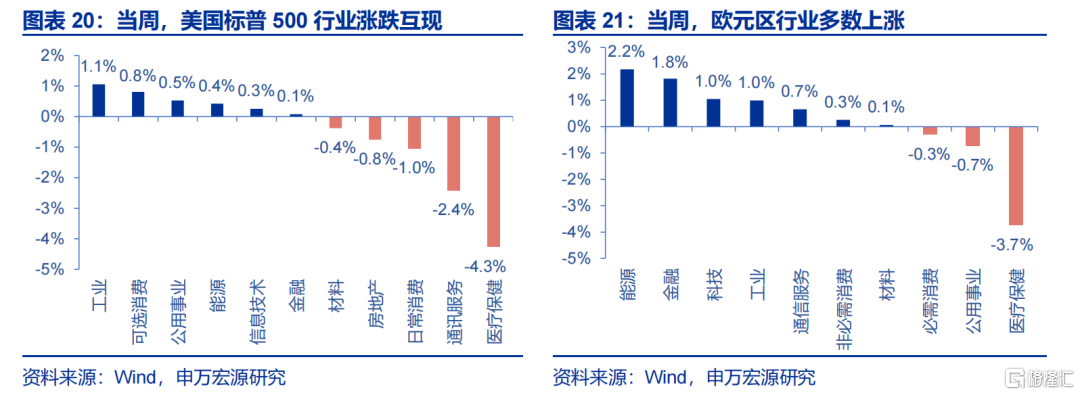

当周,港股宽基指数多数上涨,行业方面多数上涨。恒生指数、恒生中国企业指数分别上涨 1.6%、0.9%,恒生科技指数下跌 1.2%。行业方面,金融、电讯业、非必需性消费、能源、综合分别上涨 2.7%、2.4%、1.9%、1.5%、1.5%,仅医疗保健、资讯科技、必需性消费下跌,分别下跌 4.0%、1.0%、0.5%。

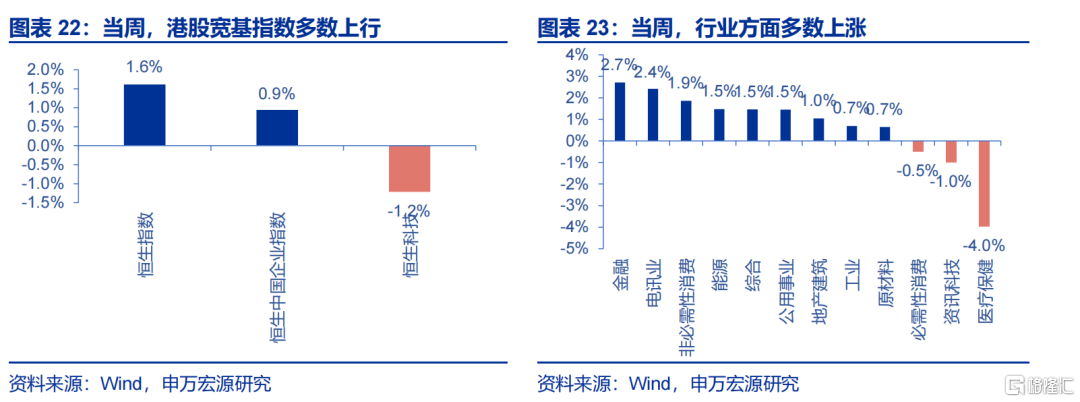

当周,发达国家 10 年期国债收益率多数上行。美国 10 年期国债收益率上行 4bp 至 4.37%,德国 10 年期国债收益率上行 13bp 至 2.65%,法国 10 年期国债收益上行2bp 至 3.27%,英国 10 年期国债收益率下行 8bp 至 4.42%,意大利 10 年期国债收益率下行 2bp 至 3.61%,日本 10 年期国债收益率上行 6bp 至 1.34%。

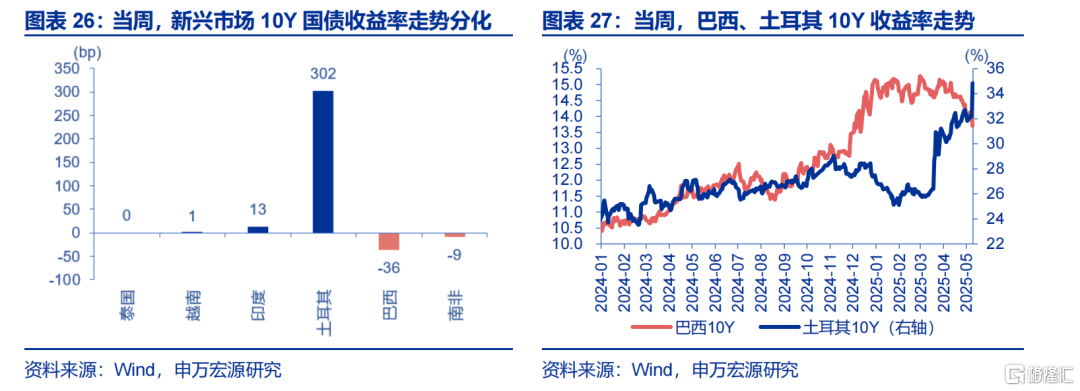

当周,新兴市场 10 年期国债收益率走势分化。泰国 10 年期国债收益率持平前值2.09%,越南 10 年期国债收益率上行 1bp 至 3.16%,印度 10 年期国债收益率上行 13bp至 6.48%,土耳其 10 年期国债收益率上行 302bp 至 34.85%,巴西 10 年期国债收益率下行 36bp 至 13.70%,南非 10 年期国债收益率下行 9bp 至 10.51%。

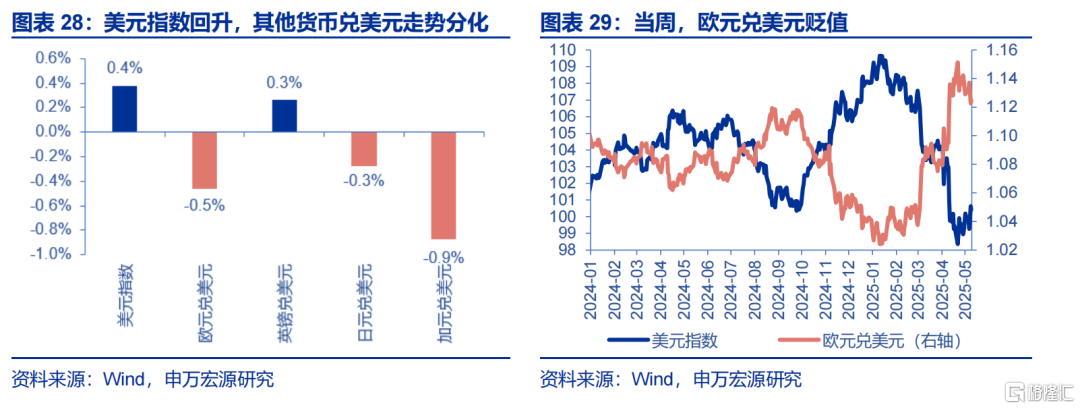

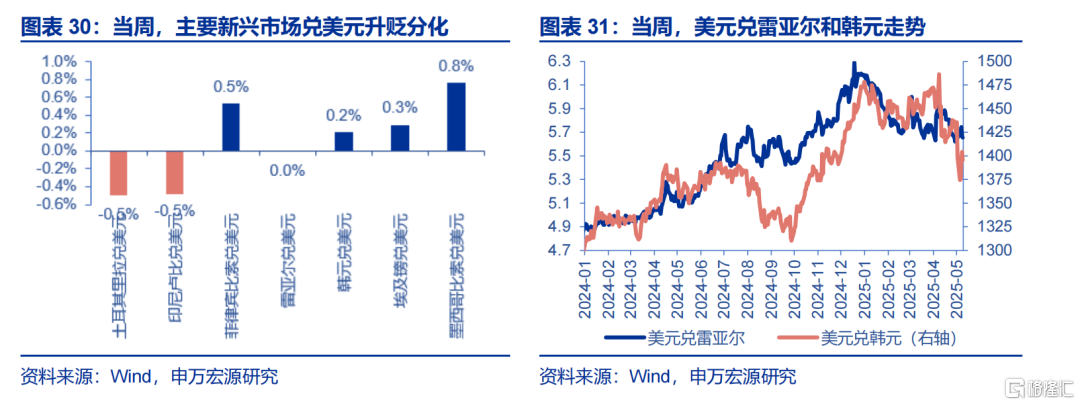

当周,美元指数上行,其他货币兑美元走势分化。美元指数上行 0.4%至 100.42,欧元兑美元贬值 0.5%,英镑兑美元升值 0.3%,日元兑美元贬值 0.3%,加元兑美元与贬值 0.9%。主要新兴市场货币兑美元升贬分化,巴西雷亚尔兑美元与前周持平,墨西哥比索兑美元升值 0.8%,韩元兑美元升值 0.2%、土耳其里拉兑美元贬值 0.5%。

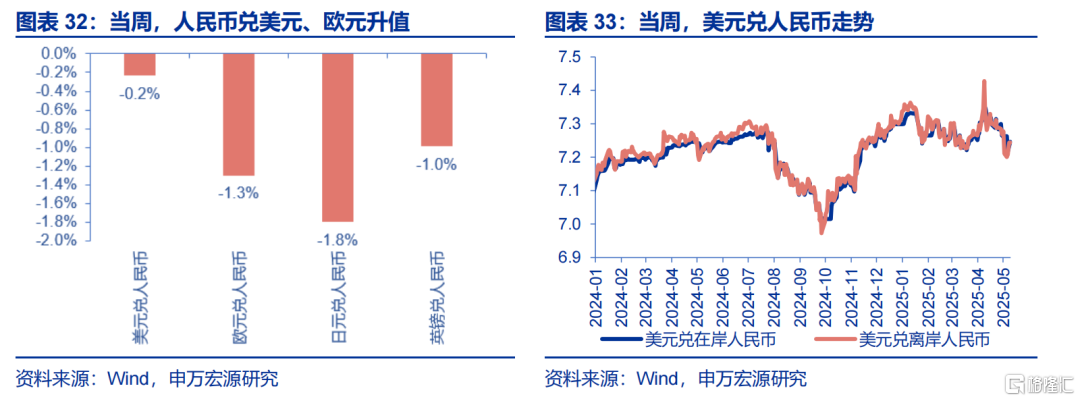

当周,人民币兑美元、兑欧元升值。美元兑人民币小幅贬值 0.2%,在岸、离岸人民币汇率分别为 7.25 和 7.24,日元兑人民币贬值 1.8%,欧元兑人民币贬值 1.3%,英镑兑人民币贬值 1.0%。

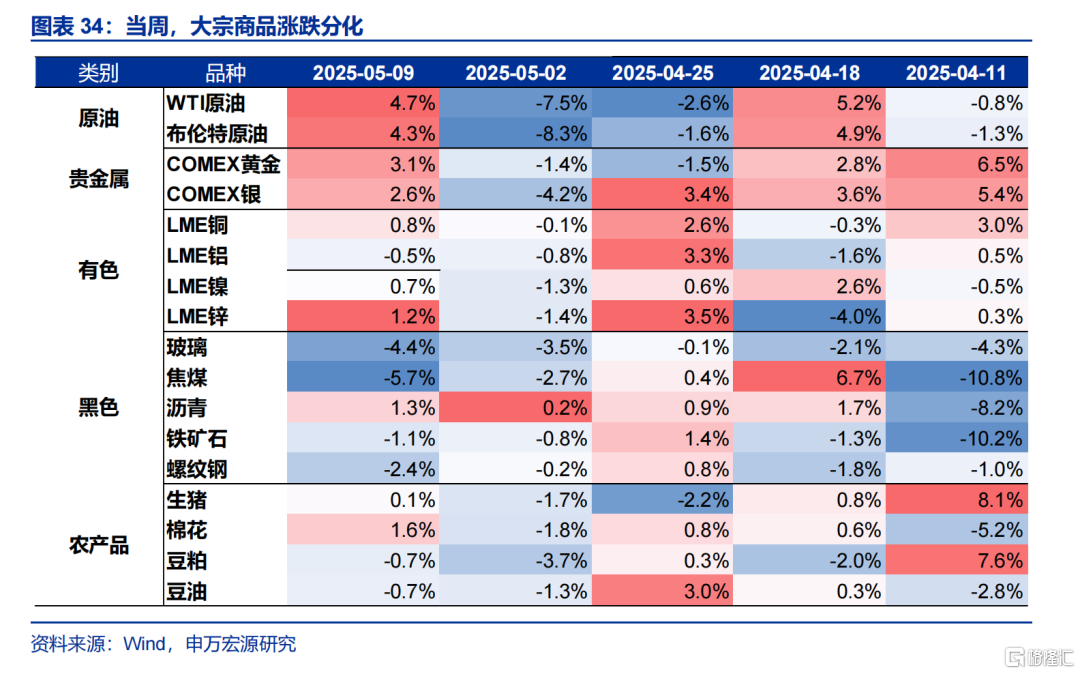

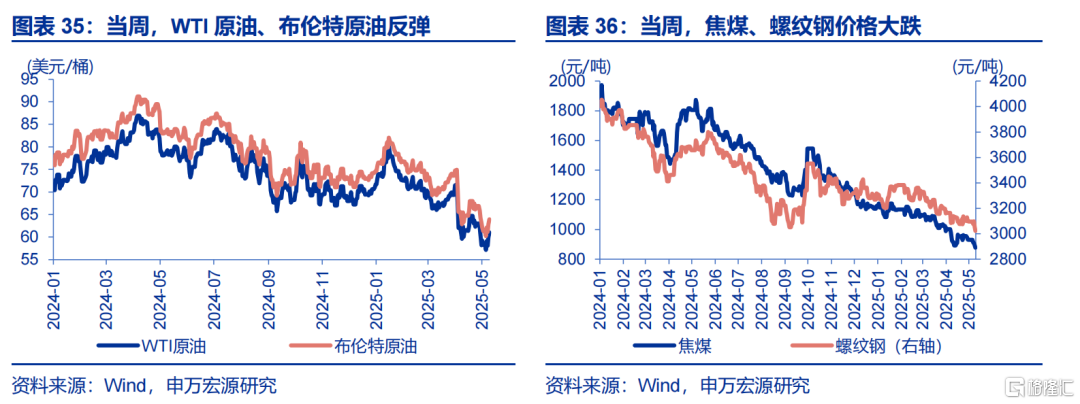

当周,大宗商品涨跌幅分化。WTI 原油上涨 4.7%至 61.0 美元/桶,布油上涨 4.3%至 63.9 美元/桶;焦煤下跌 5.7%至 878 元/吨,螺纹钢下跌 2.4%至 3022 元/吨。

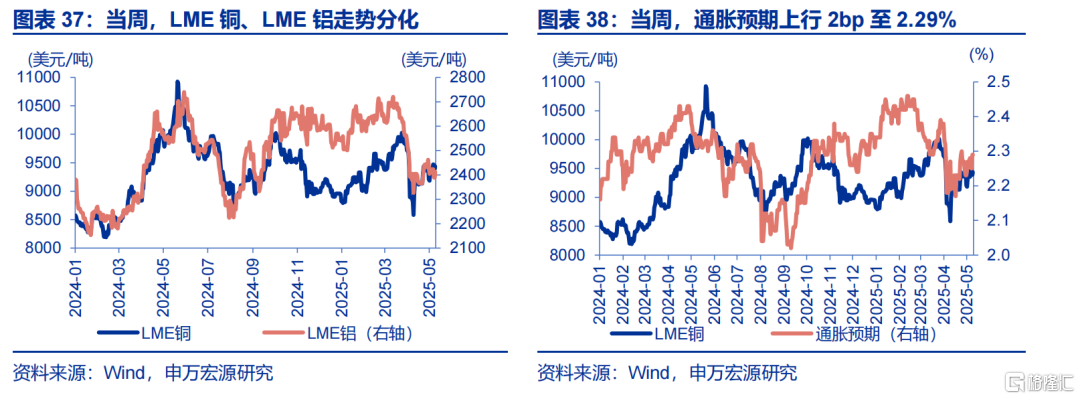

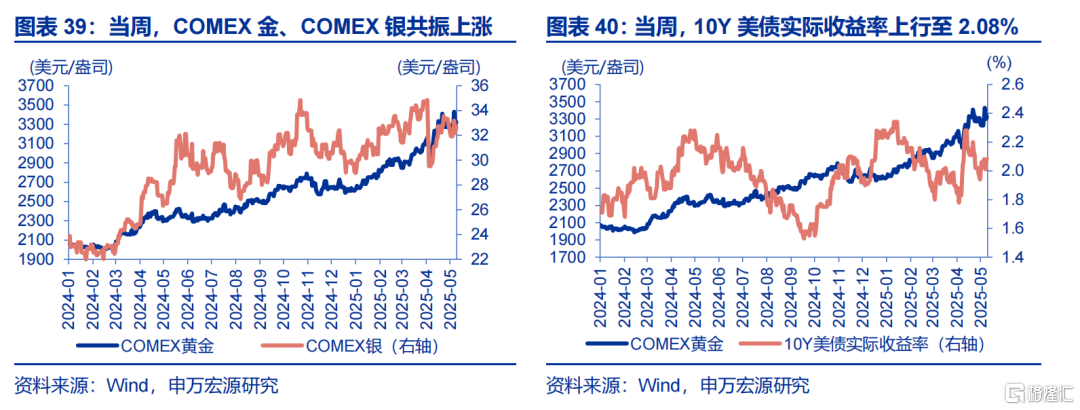

当周,贵金属、有色走势分化。LME 铜上涨 0.8%至 9432 美元/吨,LME 铝下跌0.5%至 2412 美元/吨;通胀预期上行 2bp 至 2.29%,COMEX 黄金上涨 3.1%至 3326美元/盎司,COMEX 银上涨 2.6%至 32.7 美元/盎司;10Y 美债实际收益率上行 2bp 至2.08%。

(二)贸易谈判跟踪:美英达成首个贸易协议,美国保留 10%关税

美英达成首个贸易协议,美国保留 10%关税。5 月 8 日,美国宣布与英国达成《经济繁荣协议》,此协议是特朗普政府对等关税落地后,美国与贸易伙伴达成的首份贸易协定。美国方面,①基准关税:美国保留对英国加征的 10%基准关税;②汽车关税:降低对英国加征的汽车关税,前 10 万辆英国进口汽车适用 10%关税,超出部分征收 27.5%关税;③钢铝关税:美国同意降低英国钢铝产品关税,但需满足供应链安全条件。④免除飞机发动机关税:用于生产波音飞机的罗尔斯·罗伊斯发动机将免除关税。英国方面:①扩大英国农产品开放程度:为美国乙醇产品提供 14 亿升的免税进口配额,为美国进口牛肉提供 1.3 万吨进口配额;②购买美国飞机:英国承诺购买价值 100 亿美元的波音飞机。

(三)美联储:5 月 FOMC 会议联储强调“观望”态度

5 月例会声明认为,虽然净出口波动影响经济数据,但经济活动仍稳健。经济前景的不确定性进一步增加,更高失业及更高通胀的风险上升,维持 FFR 目标区间于[4.25%-4.50%]。记者会方面,鲍威尔表示将持续评估关税谈判信息、关注经济硬数据、从未要求与特朗普会面。“滞胀”两难背景下,金融市场或是潜在破局点。美联储较难在6月前获取足够多的基本面信号,但金融状况/压力可能成为一个重要因素。若关税导致金融状况恶化,美国经济下行风险可能强化,通胀上行压力弱化,进而促使联储相机抉择,而非死守“双重使命”。

(四)德国:3 月工业生产强于市场预期

3 月德国工业生产环比 3%,市场预期 1%。从结构来看,药品、机动车是主力,均是欧洲对美出口的拳头产品,可能反映的是德国方面的“抢出口”,对于欧元区一季度 GDP 超预期形成了贡献。

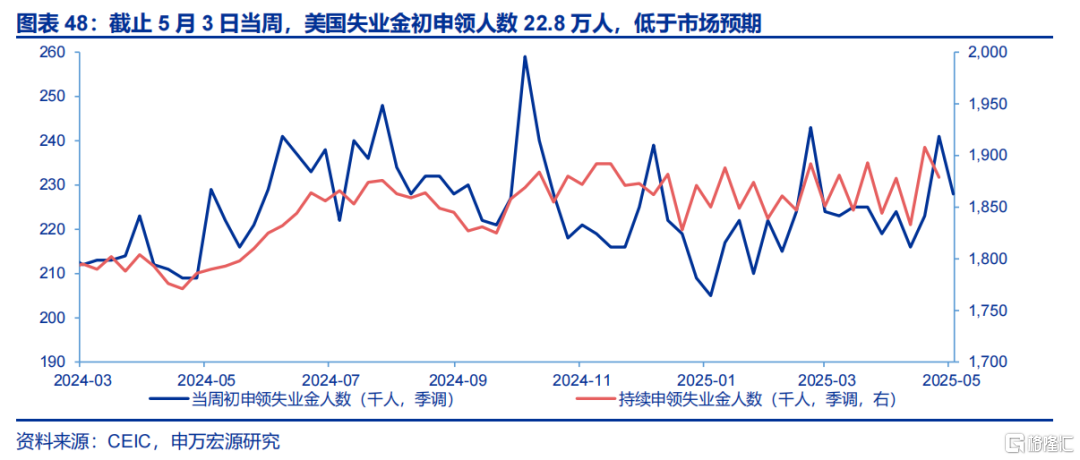

(五)失业金:美国失业金申领人数低于市场预期

截止 5 月 3 日当周,美国失业金初申领人数 22.8 万人,低于市场预期的 23 万人。稳健的就业市场,是美联储在 5 月 FOMC 会议按兵不动,传递“观望”态度的

底气。

三、全球宏观日历:关注美国 CPI

风险提示

1、地缘政治冲突升级。俄乌冲突尚未终结,巴以冲突又起波澜。地缘政治冲突或加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美国经济放缓超预期。关注美国就业、消费走弱风险。

3、美联储超预期转“鹰”。若美国通胀展现出更大韧性,可能会影响美联储未来降息节奏。

注:本文内容节选自申万宏源宏观2025年5月10日发布的研究报告《金融压力或是美联储“转鸽”的主要矛盾》,分析师:赵伟、陈达飞、王茂宇

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员