作者/星空下的锅包肉

作者/星空下的锅包肉

编辑/菠菜的星空

排版/星空下的香菜

今年以来,#核聚变 领域热度持续攀升,频频成为资本市场关注的焦点。相关概念股如#融发核电(002366)、#合锻智能(603011)的股价表现亮眼,吸引了不少投资者的目光。

其中,融发核电深度参与了国际热核实验堆(ITER)项目我国承制部分个别部件的制造工作;合锻智能核聚变业务则专注于解决聚变堆复杂部件研发制造,已投身聚变堆等核心部件的制造预研工作。

来源:2025年6月12日数据

来源:2025年6月12日数据

然而,核聚变虽有着较核裂变效率更高、成本更低、安全性更好的巨大优势,但其实现难度堪称世界级难题,距离实际落地仍有漫长的路要走(相关阅读:核聚变商业化再提速!超导磁体,价值高地!)。

在此背景下,核聚变概念显然还难以反哺企业业绩。立足当下,融发核电和合锻智能实则正面临着不小的生存压力。

一、可控核聚变,理想丰满现实骨感

合锻智能以#高端成形机床 和#智能分选设备 为主业,为客户提供包括液压机、机械压力机、色选机、聚变堆核心零部件等产品和服务。根据2024年数据显示,色选机、液压机、机压机分别占总营收55.52%、28.48%、12.99%。其中关于核聚变相关业务,还处于“争取尽快形成市场规模”的阶段。

来源:合锻智能2024年年报

来源:合锻智能2024年年报

至于融发核电,从名字也能看出来,这确实是一家核电领域的企业。

融发核电主要从事#高端装备机械制造 及#高端材料 业务,为核电、水电、风电、石化、冶金及国防等提供重大技术装备、高新部件、高端材料和技术服务。其中,核电行业收入约占44%,主要产品包括核电主管道、反应堆冷却剂循环主泵泵壳等。

不过此核电并不等同于核聚变。核能有两种释放能量的方式,一是#核裂变,二是#核聚变。目前核电主要采用的是核裂变。核裂变电站已经能够实现全年稳定运行,而核聚变的最新运行记录是1亿摄氏度1066秒,还在分秒必争中。

来源:央视网

来源:央视网

由此可见,可控核聚变距离商业化落地,还差的很远。而融发核电和合锻智能这类概念股,纵然有参与相关项目的研制工作,但实际上仍是概念。

二、高端高毛利与低端负毛利,两极分化

融发核电和合锻智能同属设备制造业,虽然主营产品并不相同,但却面临一个共同问题,即高端高毛利与低端负毛利,两极分化。

按照行业划分,合锻智能产品分为专用设备制造和通用设备制造两大类。2024年,专用设备和通用设备收入分别占总营收56.42%、41.48%。其中,专用设备毛利率达44.32%,而通用设备毛利率却只有-2.60%。

来源:同花顺-2024年数据, 融发核电(左)合锻智能(右)

来源:同花顺-2024年数据, 融发核电(左)合锻智能(右)

融发核电亦是如此。融发核电收入主要来源于核电行业和其他专用设备行业,2024年营收占比分别约为43.67%、54%。

其中,核电装备制造门槛较高。一方面,我国对核安全设备的设计和制造活动施行严格的许可证管理制度;另一方面,核级材料和铸锻件生产所需的技术和工艺也处于行业高端。得益于此,2024年,融发核电的核电板块毛利率高达52.41%。

但是,其他专用设备行业毛利率却只有-5%。高端产品的高毛利优势,被低端产品严重稀释。

而且最关键的是,制造业是典型的重资产投入行业,已投成本覆水难收。所以即便低端产品毛利率已成负数,也不能随意停产。相反只有做大收入,才能摊薄成本。

这一点,在融发核电身上有一定体现。2024年,融发核电的其他专用设备行业收入同比大幅增长62.41%。相应的,毛利率也有改善,从-9.41%提升至-5%。只是-5%的毛利率,仍然处于严重亏损中。

三、高减值、慢周转,挤压盈利空间

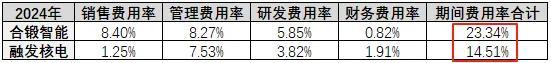

整体来看,2024年,合锻智能和融发核电毛利率分别为24.73%、21.53%。而同期,期间费用率合计分别为23.34%、14.51%。

来源:2024年度公开数据整理

来源:2024年度公开数据整理

对比来看,合锻智能毛利率和费用率大体相当,已基本没有盈利空间。不过融发核电各项费用率都处于较低水平,理论上应该是盈利的。

但问题是,摆在合锻智能和融发核电面前的,还有居高不下的存货和应收账款。

2024年,合锻智能和融发核电存货周转天数分别高达275.52天、375.78天;应收账款周转天数分别高达132.35天、120.15天。截至2025年一季度末,合锻智能存货加应收账款合计已占总资产45%,占净资产96%。

存货高企,但公司主营业务中又有一半左右属于赔本买卖,这就意味着存货也必然面临贬值问题。另外应收账款也存在回款风险。

数据显示,2024年,因信用减值和资产减值,合锻智能和融发核电各产生损失1.2亿左右,分别占其总营收5.6%、12%。

来源:2024年度公开数据整理

来源:2024年度公开数据整理

这样算下来,纵然是费用率较低的融发核电,也不再具有盈利空间。2024年,合锻智能和融发核电净利率分别为-4.32%、-2.88%,都处于亏损之中。

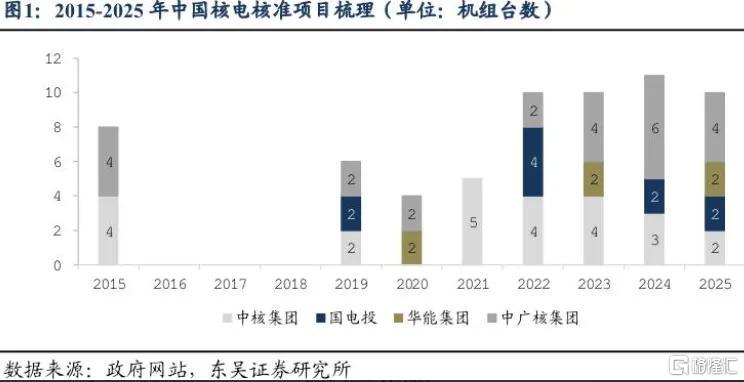

事实上,融发核电有今天,已是不易。融发核电的优势业务核电板块,某种程度上也是“靠天吃饭”。过去三年零核准,融发核电苦不堪言。一度破产重整,险遭退市。

2023年,重整后的融发核电重获新生,叠加核电核准项目增加,全年核电业务收入暴涨139.23%。

2023年,重整后的融发核电重获新生,叠加核电核准项目增加,全年核电业务收入暴涨139.23%。

但这种爆发增长,靠的是特殊的天时地利。2024年,融发核电的核电业务实现收入4.4亿,同比增速已降至15.78%。

2024年,融发核电的收入增长,很大程度上靠的是其他专业设备行业。但如前所说,这个板块自顾不暇。收入占比越大,亏得越多。

融发核电走出了破产阴霾,但业绩上,还没有真正迎来曙光。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员