引子

最近两年,资本市场改革有一个十分重要的主题:推动中长期资金入市,促进资本市场稳定发展。关于中长期资金有很多相似的表述,譬如,耐心资本、配置资金、长线资金等等,我们只能通过这些表述模糊地把握“中长期资金”的内涵,却没办法给它下一个精确的定义。

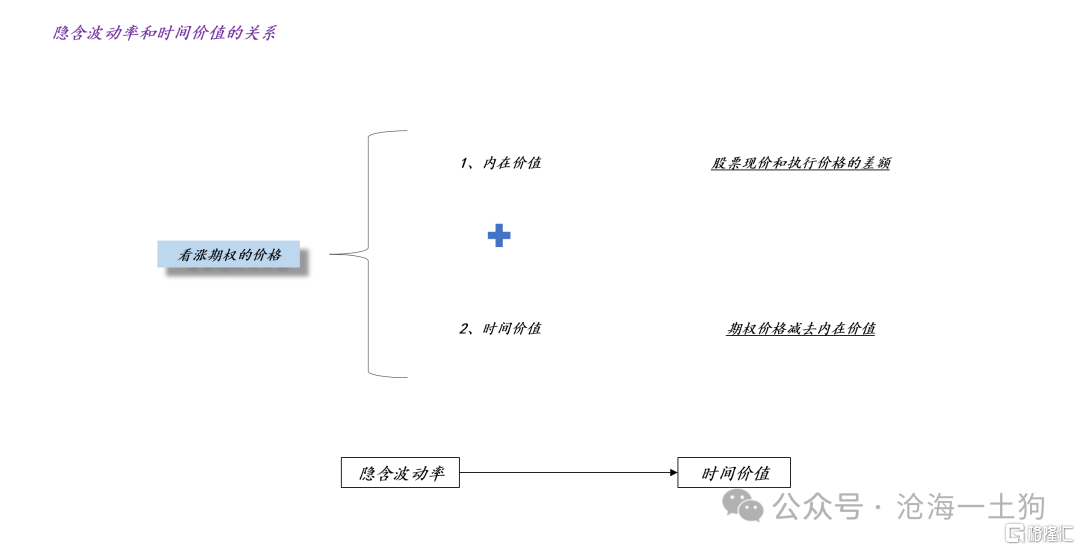

要知道,只有一个精确的定义我们才能准确地评估政策效果并改革政策,只有一个精确的定义我们才能做有效的逻辑推理。那么,我们该如何去精确地定义配置资金和交易资金呢??在这篇文章里,我们借助了衍生品市场的概念,

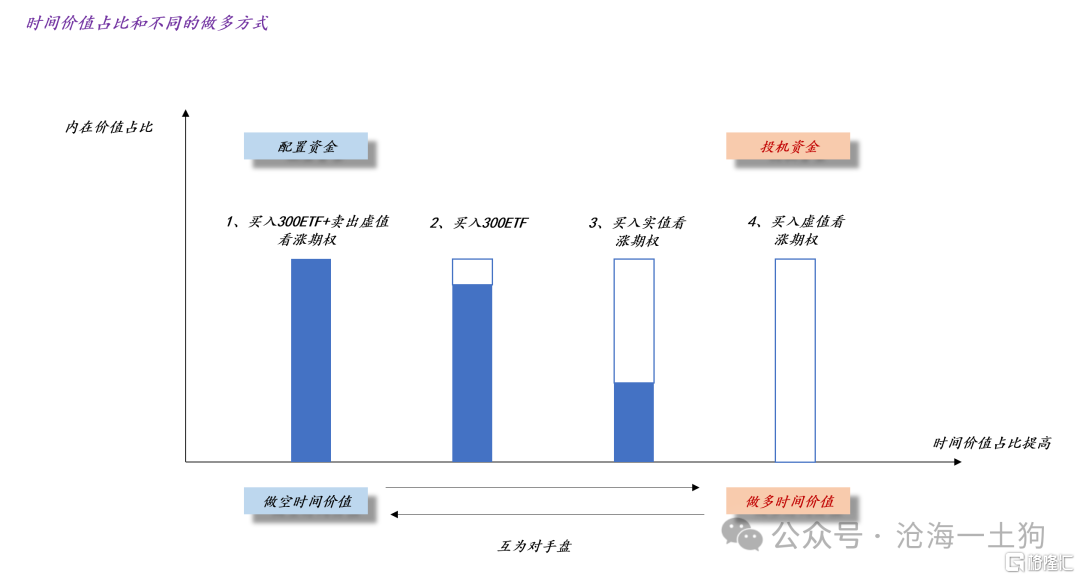

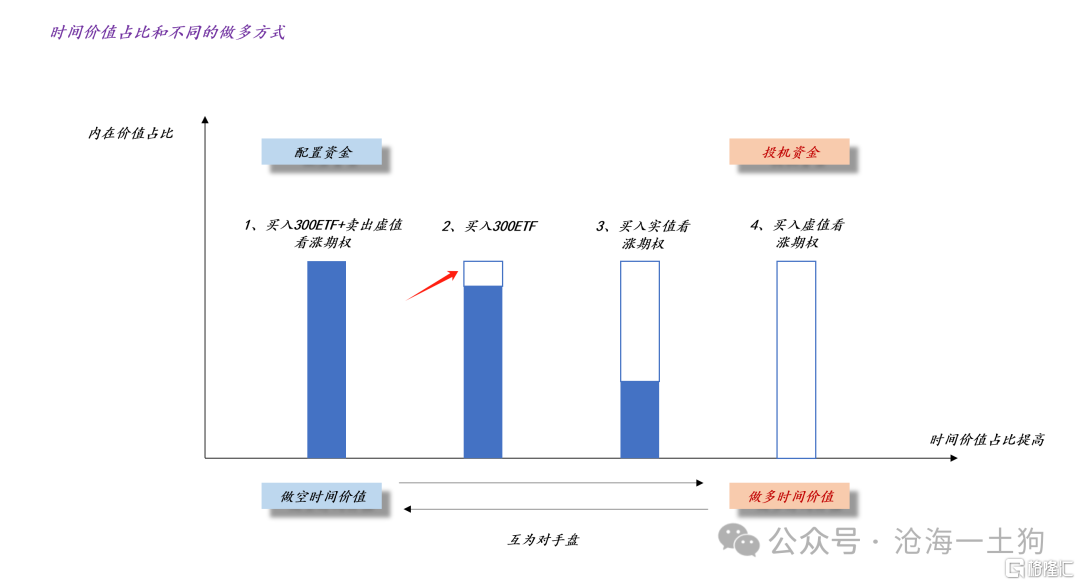

1、内在价值占比100%的组合为配置资金;

2、时间价值占比100%的组合为交易资金;

在衍生品领域,内在价值和时间价值是两个十分基础的概念,也有十分精确的定义。所以,架构在这两个概念之上的“配置资金”和“交易资金”的概念也是精确的、可量化的。

内在价值和配置资金的行为逻辑

一般来说,投资者会认为配置资金指的是那些买入300ETF并耐心持有的资金,大家所强调的是“耐心持有”这个行为。然而,上文的定义则绕开了行为的判定,直接抓取组合的内在价值比率。

比较反直觉的是,“300ETF现货”这个组合还没纯粹到配置资金的层级,因为这个组合里面还是含有一部分时间价值。

这个结果也向我们解释了一点,为什么普通投资者在定义配置资金的时候非要加个“耐心持有”。这是因为大家知道“持有300ETF现货”十分接近配置资金,但是,还差一点点,于是,就要加修饰词。

那么,什么样的组合才是配置资金呢?买入300ETF+卖出虚值看涨期权。由于虚值看涨期权里面只有时间价值,尤其是深度虚值的看涨期权,所以,这个组合相当于利用卖期权的方式把300ETF中的时间价值给挤压出来了。(ps:所以这个定义不用加修饰词)

以“300ETF购9月4205A”这张虚值看涨期权为例,它的行权价在4.205,比300ETF的现价3.936高了6.8%,因此,短时间很难触发行权条件,所以,这算虚值程度比较高的欧式期权。此外,它的期权价格为0.0385。于是,卖出这种虚值期权相当于给组合增厚了一块收益。经测算,这份合约给组合收益的增厚为年化3.7%。

事实上,对于长期持有300ETF的配置资金而言,滚动卖出深度虚值的看涨期权是一个十分必要的操作。

其实,时间价值这个定义有十分强烈的误导性,它暗示人们“该标的持有时间越久价值越大”。然而,一个虚值期权的价值会随着时间的流逝而不断地降低,所以,它应该叫做“反时间价值”。

不幸的是,300ETF现货天然地内嵌了一块“反时间价值”(ps:这类似于很多天然矿物质所带的杂质,天然不意味着基本),这跟长期持有的目的是冲突的,所以,300ETF的长线投资者需要通过滚动卖出深度虚值的看涨期权来把“反时间价值”切掉。这个操作相当于最大化了300ETF的内在价值。

因此,配置资金的基本行为逻辑是内在价值最大化。

配置资金和交易资金的交互

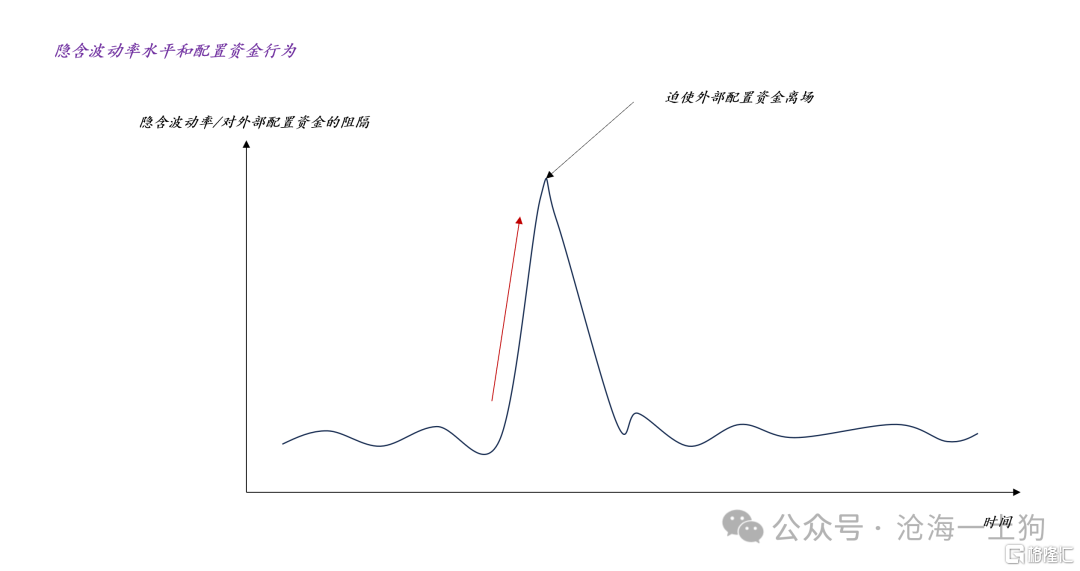

一方面,配置资金的基本行为逻辑是内在价值最大化,所以,他们会卖出深度虚值的看涨期权,这又会导致隐含波动率降低;另一方面,交易资金的基本行为逻辑是时间价值最大化,所以,他们会买入深度虚值的看涨期权,这又会导致隐含波动率升高。

于是,我们就能通过隐含波动率来观察配置资金和交易资金交互的情况,当vix指数较高时,交易资金占主导;相反,当vix指数较低时,配置资金占主导。

如上图所示,2024年的924行情是交易资金所主导的行情,vix指数一度飙升到了50.37 。这说明,当时驱动指数上涨的核心动因是时间价值。

但是,时间价值有一个bug,它是反时间的,随着时间的推移,时间价值会快速缩水。因此,时间价值所驱动的行情往往不会持久,如上图所示,沪深300指数很快进入了震荡期。

相反,根据欧美发达国家的经验,真正有持续性的牛市往往会伴随着vix指数的降低,这是因为,这种牛市的驱动资金是配置资金,配置资金越多,所卖出的虚值看涨期权越多,市场的隐含波动率就越低。

事实上,配置资金和交易资金所描绘的只是连续谱系的两个极端,在现实场景中,有广阔的中间地带,譬如,买入300ETF、买入实值看涨期权、买入平值看涨期权等等。于是,我们就有了下图:

限制性政策的影响

有了上面的分析做基础,我们就能分析限制性政策的影响了。譬如,“只允许外资买入现货”的政策,这会极大地限制外资配置资金的流入。这是因为,他们没有办法通过卖出虚值看涨期权来最大化组合的内在价值,然而,配置资金的核心动力就是最大化组合的内在价值。

于是,300ETF所隐含的时间价值就像一层薄膜一样阻隔外部配置资金的流入,当vix指数高的时候,阻隔能力较强;当vix指数弱的时候,阻隔能力弱。

这意味着,外资的配置资金没法全天候的流入,他们只能在隐含波动率水平较低的时候流入,否则,只能撤离或者等待隐含波动率回落。

如上图所示,当隐含波动率快速上升时,外部的配置资金只能被迫离场,他们的离场导致隐含波动率进一步放大,最后,隐含波动率飙出天际。

事实上,2024年的924行情也向我们佐证了这一点,vix指数的暴涨也带来了外资配置资金的大量撤离。

因此,【只允许外资买现货】的制度设计不利于配置资金入市,它会显著地提高市场的平均隐含波动率水平。

或许,监管层已经意识到了限制性政策和引导中长期资金入市之间的冲突,近期,监管层稍微放松了对外资的约束,开始允许外资基于【套期保值】交易参与期权市场。

结束语

综上所述,我们就搞清楚了配置资金和交易资金的区别和联系,并得出了以下结论:

1、配置资金的基本行为逻辑是内在价值最大化,时间是内在价值的朋友;

2、交易资金的基本行为逻辑是时间价值最大化,时间是时间价值的敌人;

3、内在价值提升所驱动的牛市比较绵长,是慢牛和长牛;

4、时间价值提升所驱动的牛市比较短促,是快牛和短牛;

5、隐含波动率水平忠实地刻画了配置资金和交易资金的互动情况;

6、在特定制度下,隐含波动率水平能决定配置资金的进出状况;

ps:数据来自wind,图片来自网络

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员