复盘历史,2025年第四季度或成为红利股底部布局、获取超额收益的关键时点之一,目前基本面悲观预期或已充分反映,且A股高速公路龙头重新回到5%左右的股息率 ,关注估值筑底后风格切换以及增量资金稳健配置需求带来的布局机会。自2025年以来,10年期国债利率维持1.6%—1.9%低位运行,以高速公路为例,典型头部A/H股标的样本股息率已达5%/6.5%(2025年的预测值),公路、铁路、港口、物流供应链优质龙头股息率重回吸引力区间。

主力净流入行业板块前五:光伏,新能源汽车,锂电池,有色金属,券商; 主力净流入概念板块前五:储能,国企改革,固态电池,一带一路,泛在电力物联网; 主力净流入个股前十:阳光电源、特变电工、先导智能、胜宏科技、宁德时代、同花顺、东方财富、国泰海通、立讯精密、亿纬锂能

国产AI算力生态持续演进:服务器订单方面,工商银行、中国联通公布合计百亿服务器招标结果,国产算力供应商中标占比超90%;大模型方面,阿里发布大模型Qwen3-VL-30B-A3B且华为昇腾实现0 day支持,腾讯混元最新视觉模型跻身LMArena榜单全球第三。当前国产算力加速演进,建议关注龙头厂商。

相比于上一轮存储上行周期(2023Q3~2024Q2)是“强预期弱现实”,本轮存储周期上行是“保守预期→北美CSP上调CAPEX + HDD需求外溢”,叠加NAND在过去约3个季度的时间里保持相对较低的产能利用率水平以及海外原厂谨慎的CAPEX预期,我们认为存储景气度上行至少将延续到26H2。重视企业级SSD需求景气度,建议重点关注企业级产品进展快、涨价受益逻辑强的存储模组公司。

从美元和黄金同涨可以看到,当前的黄金市场仅靠赚钱效应就可以维持其强势走势,与基本面和驱动因素关系不大。对于这种极致的强势行情,我们在历史上见过数次,最佳策略是“跟随,不猜顶”。国际金价正在持续攀升,美国政府债务问题以及去美元化交易的中长期逻辑仍在,决定了黄金的牛市格局,且美联储独立性问题长期来看仍有发酵空间,有望继续推动金价攀升。不过,考虑到近期金价上涨对利多的定价已较为充分,四季度或维持高位震荡。

国际金价大涨的背后主要是由美国政府停摆引发的短期波动、日本政治更迭带来的短期不确定性、美联储持续降息预期和全球央行持续购金共同推动的。美国政府关门扰动、未来降息和衰退的预期使得全球投资者对美元信用和美国主权债务的担忧进一步上升,这推动了金银等贵金属和比特币价格进一步走高。与此同时,供给短缺和算力革命逻辑下,铜价近期也明显走强。建议关注金银铜等有色板块投资机遇。

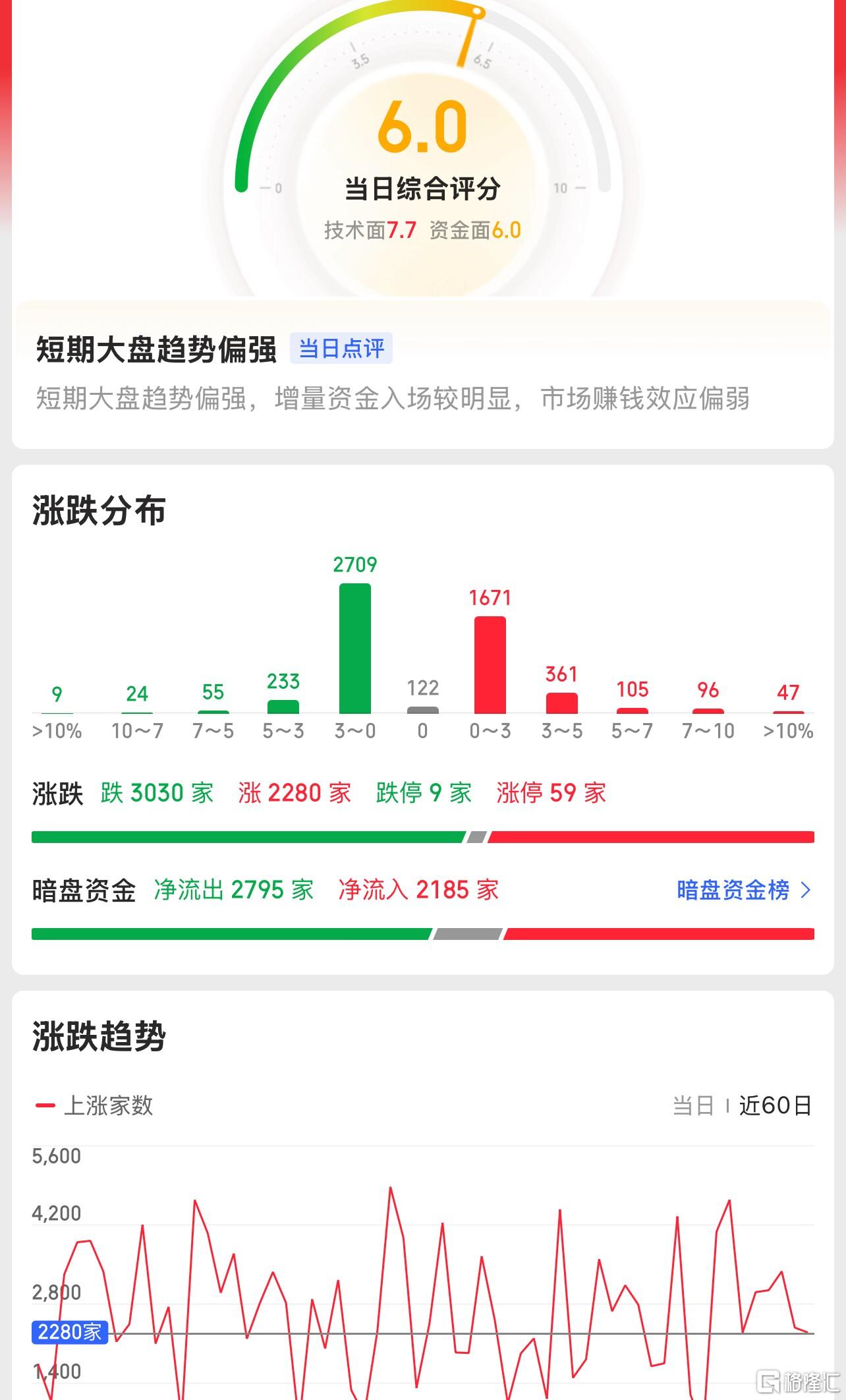

上证指数继续震荡上行,每走一步都是如此的艰难,这也导致了个股跟风力度开始变小。十五五将"金融强国"提升至战略层级,凸显股市的财富相应被上层所重视,这可能会扭转过去数年“融资市”的定位。物流供应链挖掘出海、“反内卷”、复苏方向,中国制造更多环节加速出海,同时“反内卷”有望优化大宗商品供给结构,在能源安全需求提升背景下,相关物流供应链标的有望受益。

创业板指数将会再度创出新高行情,但是这一次的反弹与之前不一样,个股的反弹力度明显变弱了,市场缩量上涨依然要小心,同时要注意赚钱效应能否再度回升。对于近期港股,其相较A 股表现偏弱,主要受资金环境收紧、美联储降息预期推迟以及互联网龙头盈利承压等因素影响。在此背景下,港股互联网、消费、医药及非银金融板块有望迎来配置机会。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员