摘要

面对关税或将引发的滞胀风险,市场对美联储的降息预期存在较大分歧。5月FOMC例会也表示“静观其变”。2025年,美联储还能降息吗?金融市场或是其转向的“主要矛盾”。

热点思考:金融压力或是美联储“转鸽”的主要矛盾

一、滞胀环境下,美联储如何平衡“双重使命”? 金融压力或为主要矛盾周

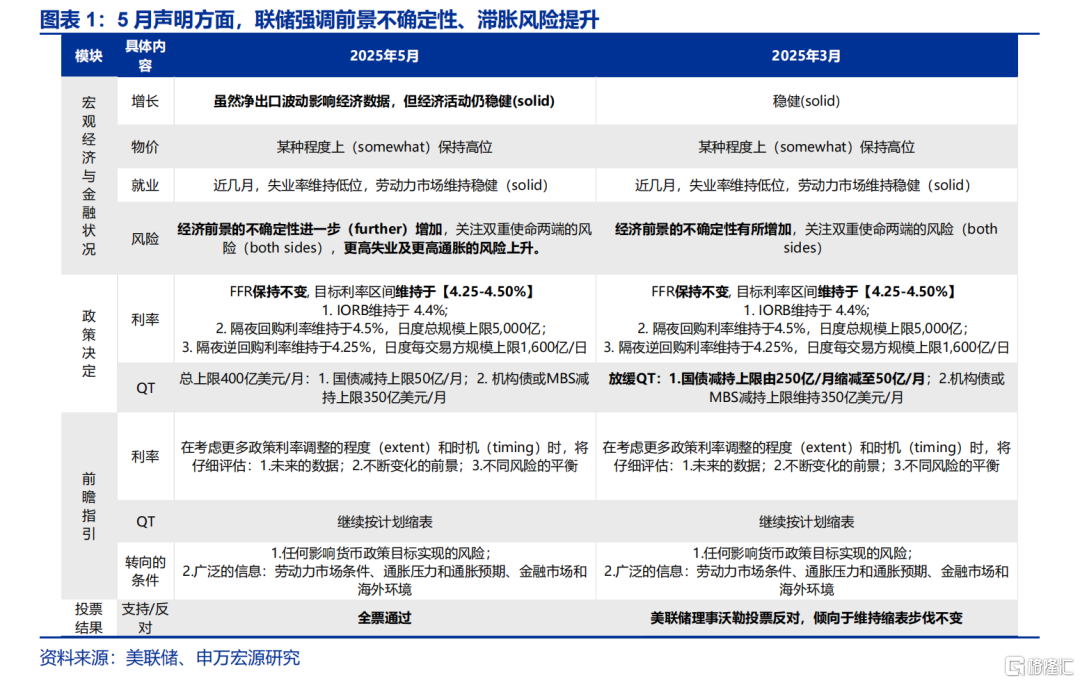

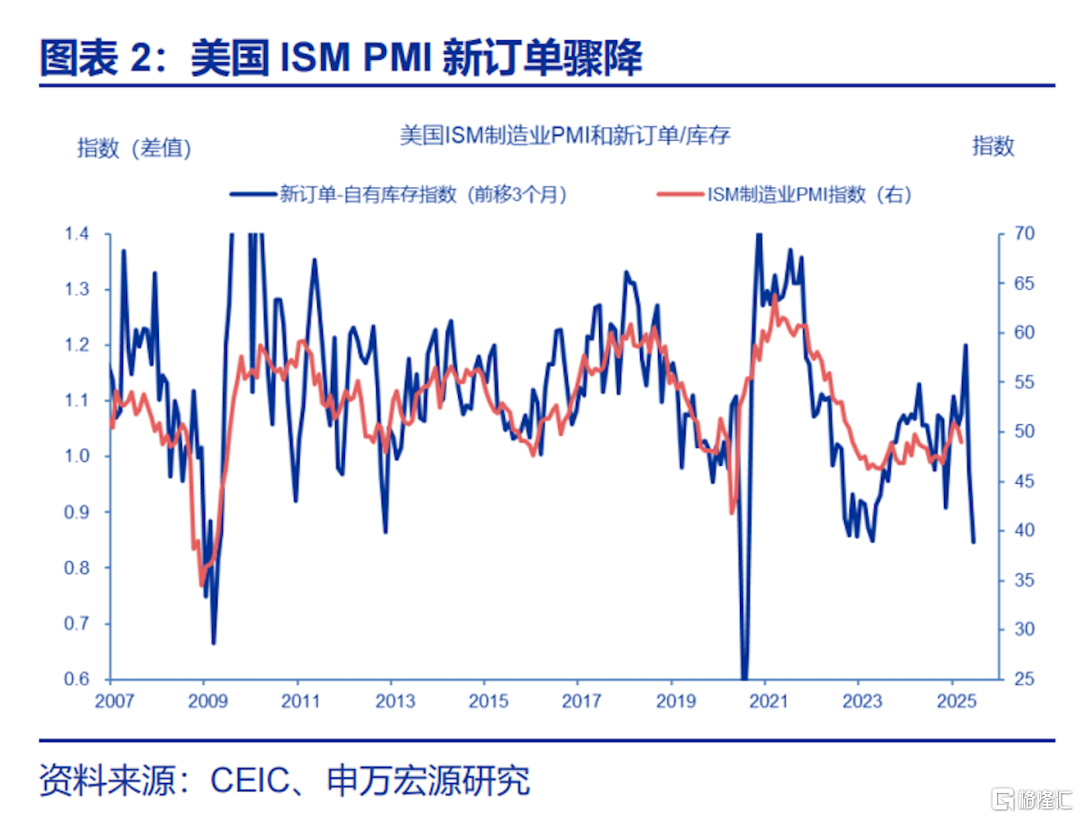

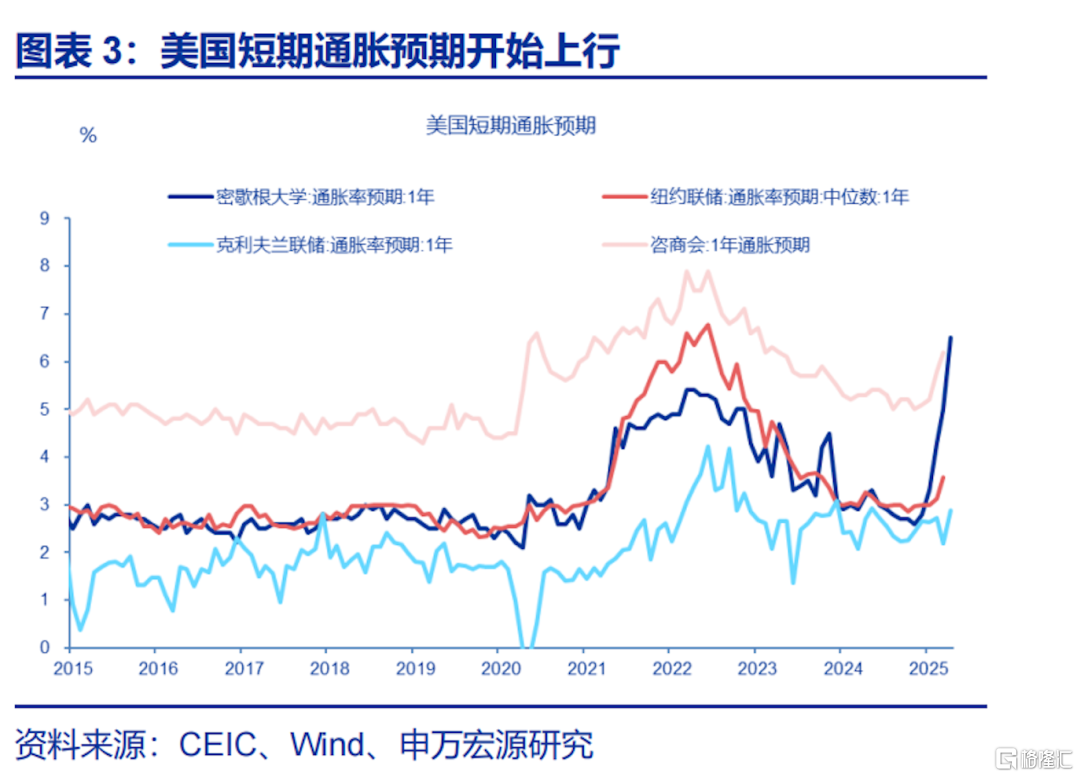

关税冲击下,滞胀是美联储决策的“难题”。关税的经济效应为“滞胀”。制造业PMI、短期通胀预期等指标已表明,滞胀风险渐行渐近。“双重使命”的平衡导致美联储左右为难。5月FOMC例会表明,美联储或将选择“事后反应”的立场,而非“事前防范”。

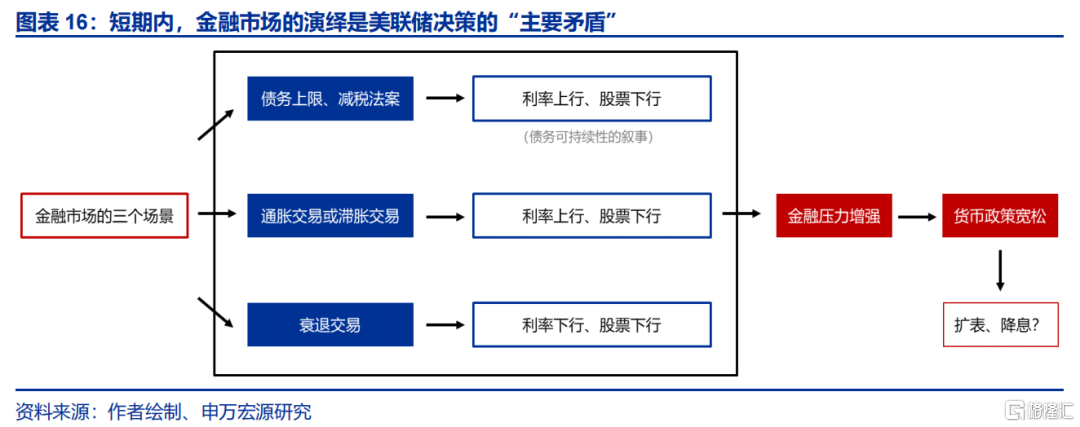

滞胀环境下,金融压力或成为美联储“转鸽”的主要矛盾:1)胀的风险或超过滞的压力;2)金融压力上行或强化经济下行风险、弱化通胀上行风险;3)综合而言,由于关税引发的通胀是“临时的”,美联储或在“风险平衡”的考虑之后,更加关注经济下行风险。

二、“双重使命”之外,金融压力如何影响美联储的“决策”?加剧经济压力,促使联储转鸽

当金融压力持续且显著上行时,美联储或考虑政策对冲。金融压力可综合衡量融资条件、违约风险或风险偏好。一方面,金融压力上行本就隐含了经济下行的预期;另一方面,在“金融加速器”机制之下,金融压力上行或进一步加剧经济下行压力,比如使放缓转向衰退。

经验上,金融压力上行是美联储“转鸽”的重要条件。1)2015-2016,面对全球经济不确定性,美联储放缓加息;2)2018年9月“鹰派”加息导致美股回撤近20%,促使美联储“转鸽”;3)2020年初,公共卫生事件冲击下,联储迅速降息至0,并开启QE;4)2024年8月非农低于预期,触发“衰退预警”,股市大幅回调。美联储9月选择预防式降息50bp。

三、2025年,如何把握美联储降息的“节奏”?首次降息或于三季度落地

关税冲击之下,美国经济的主线或将逐渐从“滞胀”转为“衰退”。未来1-2个季度,市场或在“滞”与“胀”、放缓还是衰退两个问题上纠结。今年下半年,如果物价上行斜率趋缓、经济下行保持不变,经济基本面、大类资产和政策的主要矛盾或将逐步从“滞胀”转向“衰退”。

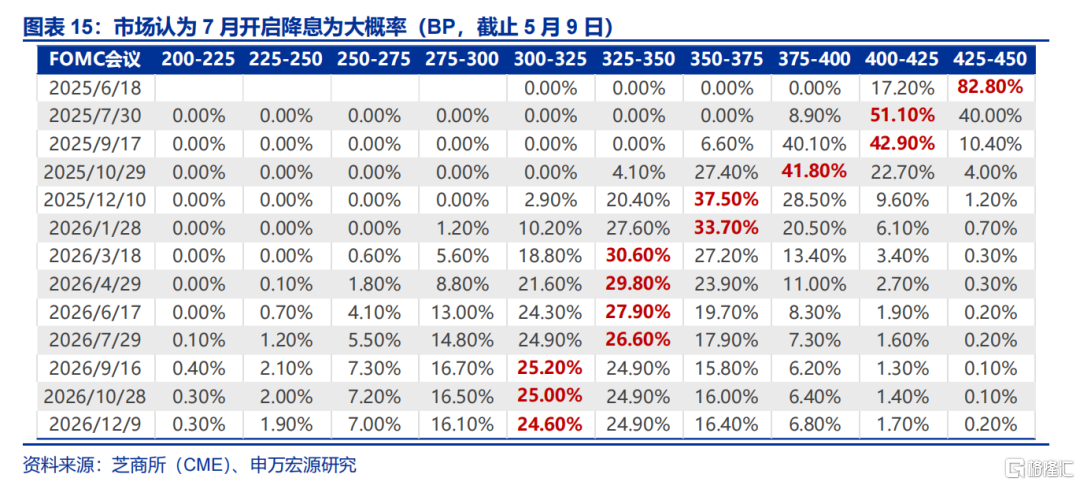

2025年,仍可期待美联储降息,首次降息的时点或位于三季度。6月例会,如果金融市场平稳运行,降息的概率或趋于下行。但往下半年看,无论是“滞胀交易”还是“衰退交易”,金融压力仍将趋于上行,从而为美联储降息铺平道路。

风险提示

地缘政治冲突升级;美国经济放缓超预期;美联储超预期转“鹰”

报告正文

面对关税或将引发的滞胀风险,市场对美联储的降息预期存在较大分歧。5 月FOMC 例会也表示“静观其变”。2025 年,美联储还能降息吗?金融市场或是其转向的“主要矛盾”。

一、金融压力或是美联储“转鸽”的主要矛盾

(一)滞胀环境下,美联储如何平衡“双重使命”?

关税冲击下,滞胀是美联储决策的“难题”。关税的经济效应为“滞胀”。制造业PMI、短期通胀预期等指标已表明,滞胀风险渐行渐近。“双重使命”的互相矛盾,导致联储表态趋于保守。5月FOMC例会表明,美联储或将选择“事后反应”的立场,而非“事前防范”。例会声明指出,当前美国经济依旧稳健,但经济前景不确定性、滞胀风险显著提升,未来鲍威尔将更关注关税对经济“硬数据”的传导,以及美国政府和其他国家的关税谈判进展。

金融压力对经济的影响可能是联储抉择主要矛盾:

1)短期内,胀的风险或超过滞的压力。在未来几个月,特别是 6 月底之前,美联储或难获得足够多的基本面数据(尤其是硬数据)。而且,在短期内,关税对胀的风险或超过滞的压力;

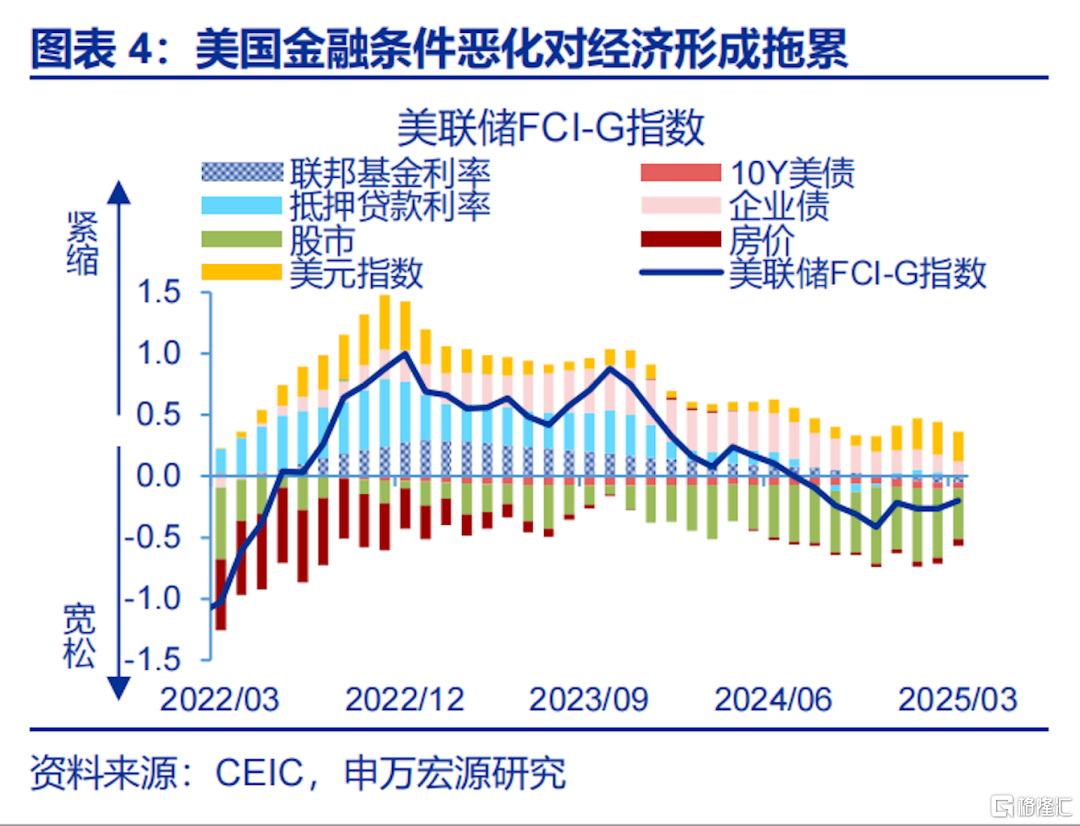

2)金融压力上行或强化经济下行风险、弱化通胀上行风险。自 2025 年初以来,金融市场波动加剧,若对等关税继续加剧美国金融脆弱性,则经济下行风险可能强化、通胀上行风险可能弱化,或促使联储“相机抉择”,而非固守“双重使命”;

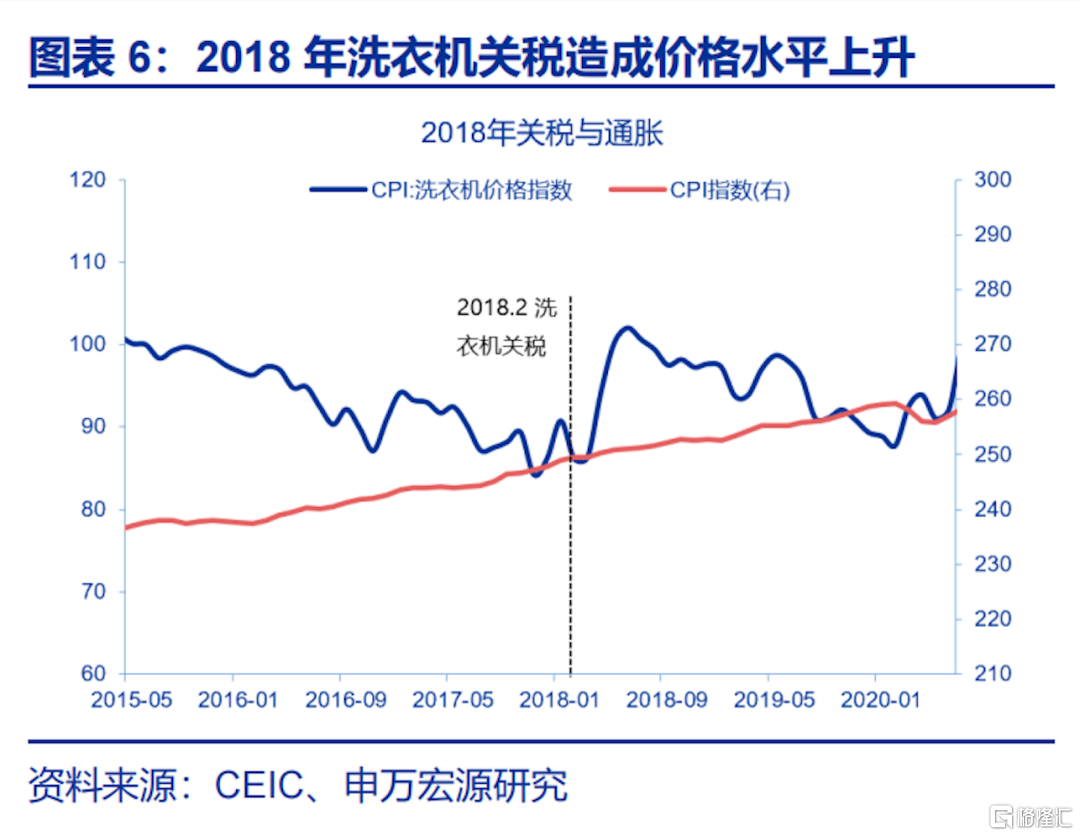

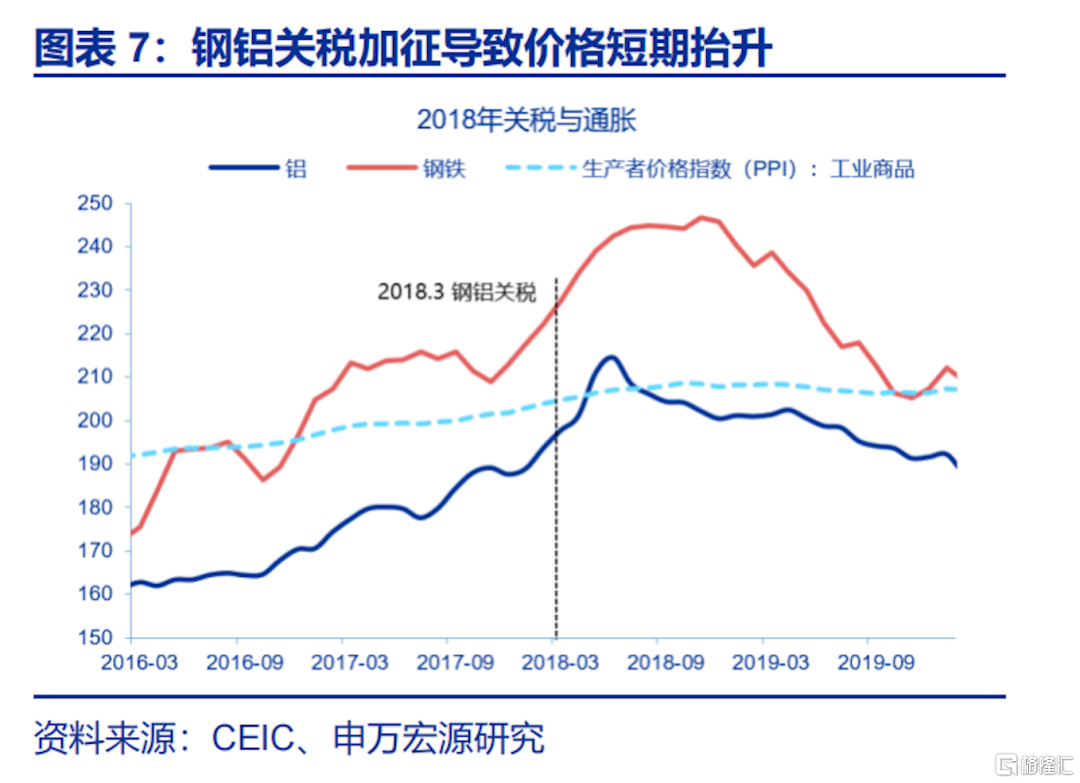

3)在通胀“暂时性”的假设下,联储注意力将逐步转向经济侧。2018-2019 年洗衣机、钢铝关税的经验均显示,美国通胀因关税而出现上行的压力是“暂时”的,美联储或在“风险平衡”的考虑之后,更加关注经济下行风险。

(二)“双重使命”之外,金融压力如何影响美联储决策?

当金融压力显著且持续上升时,美联储或考虑政策对冲。金融压力可综合衡量融资条件、违约风险或风险偏好。一方面,金融压力上行本就隐含了经济下行的预期;另一方面,在“金融加速器”机制之下,金融压力上行或进一步加剧经济下行压力,比如使放缓转向衰退。鲍威尔认为,联储应对金融条件需满足三大前提:金融条件的波动足够显著(material)、持续时间较长(persistent)、对实体经济形成传导。

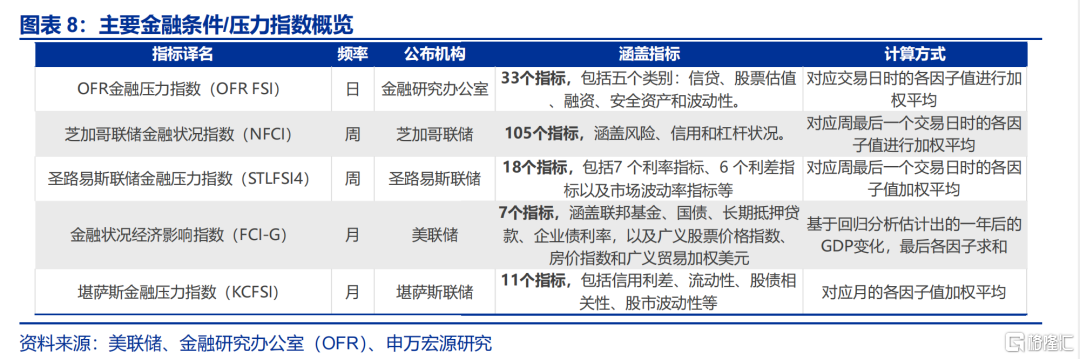

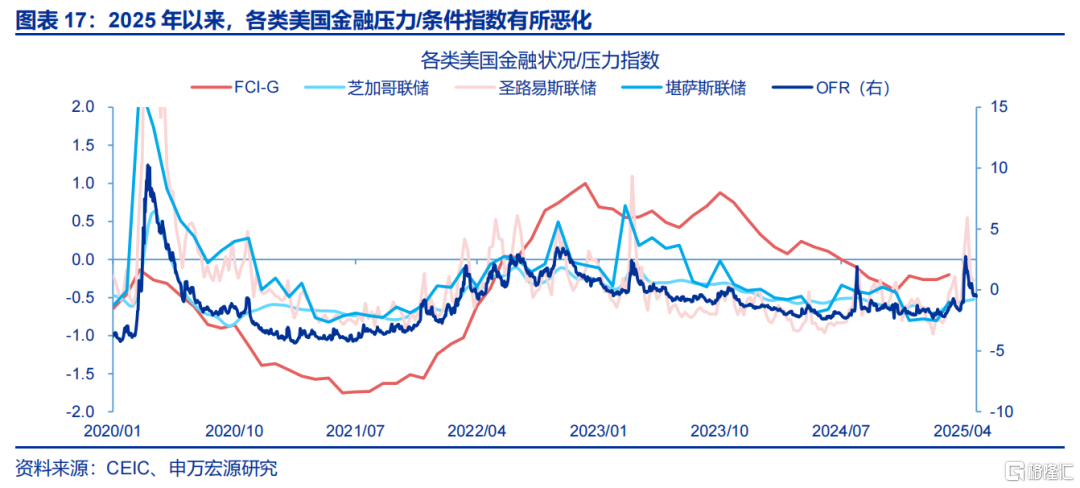

金融条件/压力主要涵盖信用、估值、流动性等领域。市场上衡量金融条件/压力的指数较多,本文筛选出 5 个较为权威、常用的指数。如下图所示,各金融状况/压力指数差异显著:从日度到月度频率不等,从仅包含 7 个指标到涵盖 105 个指标不一。但它们的共性在于,均通过综合衡量股票市场、债券市场和波动性等关键领域来反映金融系统的整体压力。在下文分析中,申万宏源宏观采用频率最高的 OFR 金融压力指数。

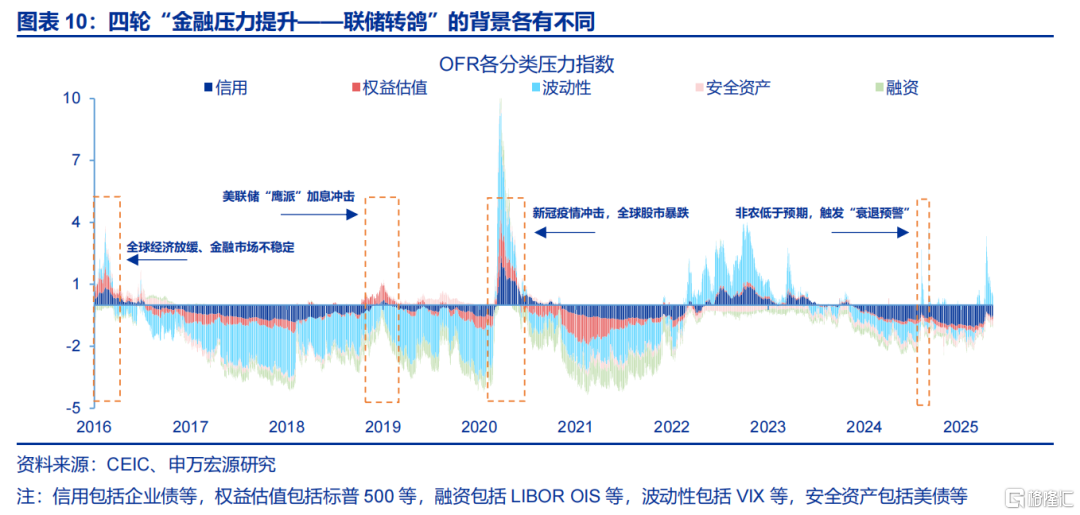

过去十年,存在四个“金融压力提升——联储转鸽”的案例。根据下图所示,在过去十年间,“金融压力提升——联储转鸽”的案例共有四个(图中体现为 OFR金融压力转正,标红柱子)。需特别注意的是,2022 年期间为了应对高通胀,联储大幅加息,引发金融市场动荡。但是,彼时高通胀是经济主要矛盾,因而金融状况恶化并未阻碍联储加息。

经验上,金融压力上行是美联储“转鸽”的重要条件。

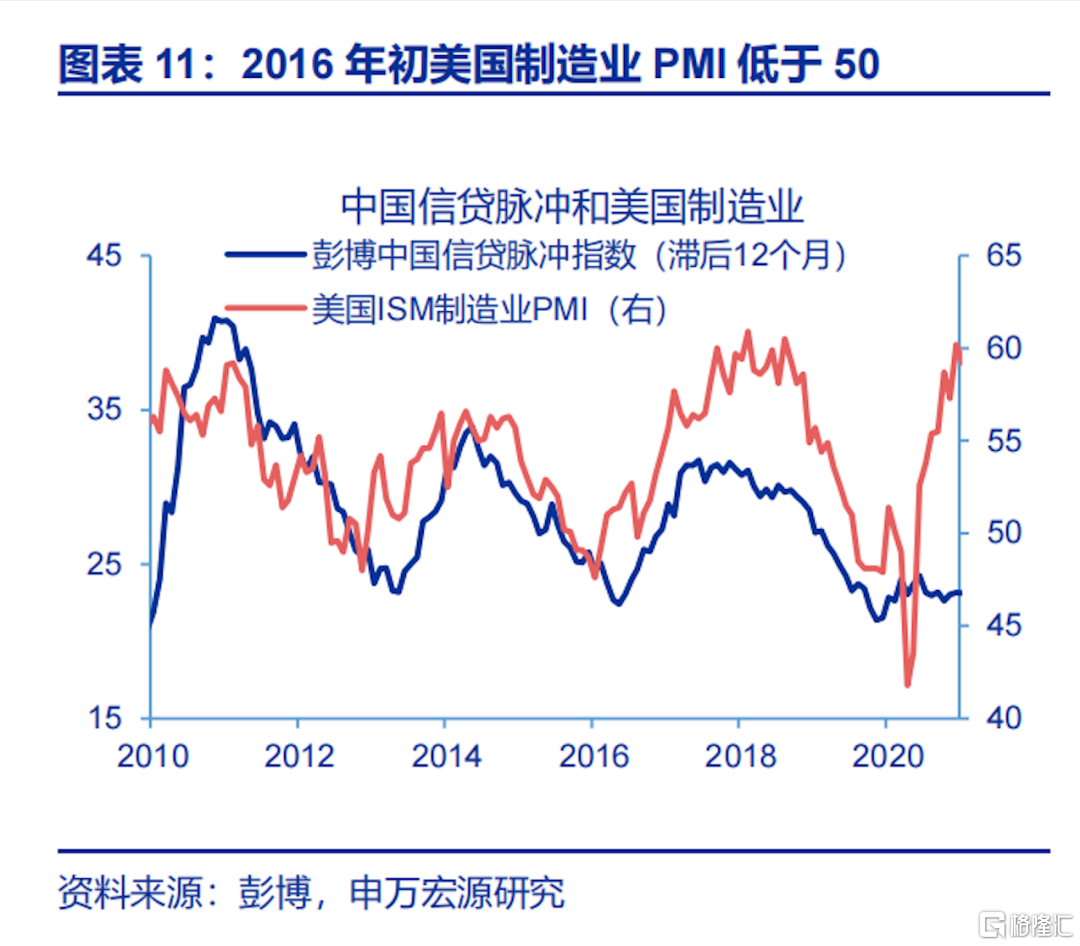

1)2015-2016,面对全球经济不确定性,美联储放缓加息。美联储在2016年3月例会声明中表示,全球经济和金融市场的动荡对美国经济构成“下行风险”。中国经济走弱对美国经济产生滞后影响,表现为美国制造业PMI滞后中国信用脉冲约12个月。此外,日本、欧洲经济在2016年初较为疲弱,而部分新兴国家经济也受困于彼时油价低迷。基于全球经济弱化,联储在2016年3月会议下修加息空间,2016年仅在12月加息一次;

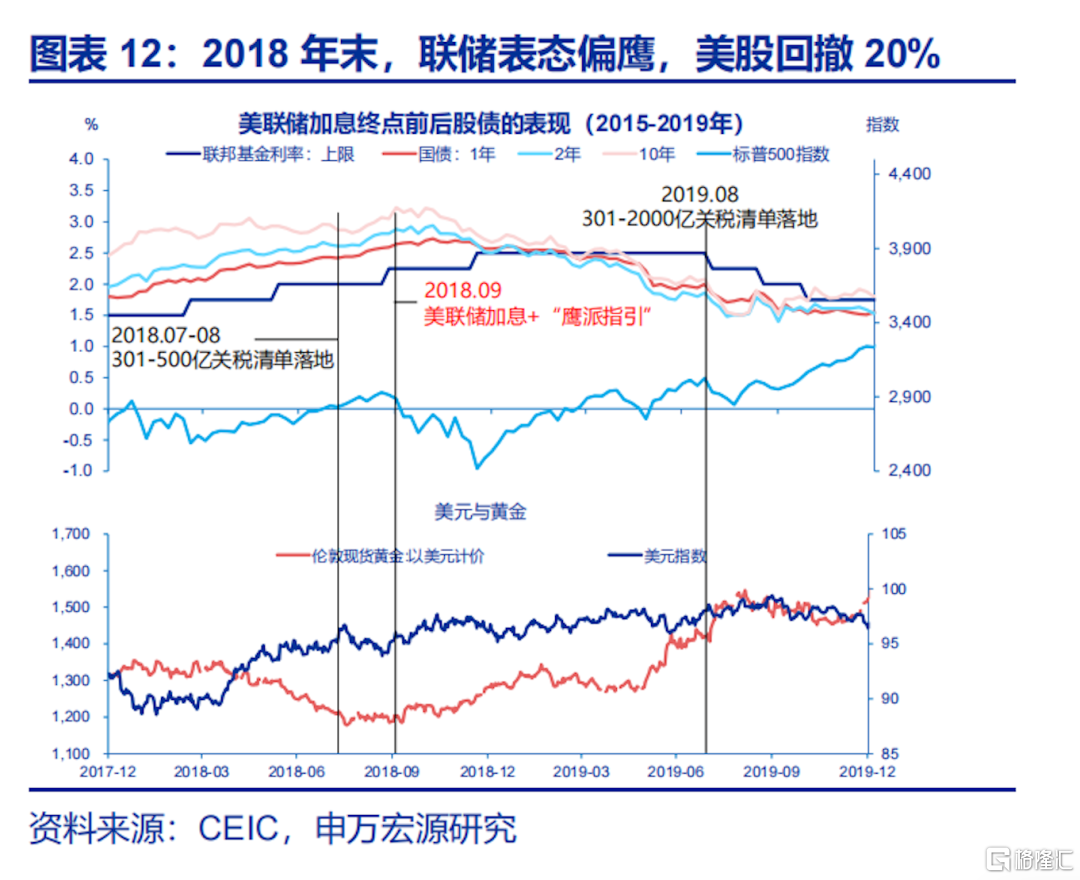

2)2018年9月联储“鹰派”加息导致美股回撤近20%,促使美联储“转鸽”。在特朗普关税1.0落地后,美联储仍于2018年9月进行“鹰派”加息,但随之而来的是美国制造业PMI不断回落,以及美股在2018年末回撤20%,这促使美联储在2018年末转鸽,下修加息空间,并于2019年7月开启降息;

3)2020 年初,公共卫生事件冲击下,联储迅速降息至 0,并开启 QE。2020 年初,突如其来的新冠疫情使得美股市场经历 4 次熔断,美债、黄金遭到抛售,衡量市场压力的 LIBOR-OIS 息差大幅走阔,企业债利差亦出现飙升,五大 OFR 金融压力子指数均转正。联储在 2020 年 3 月紧急降息至 0、开启 QE、提供定向流动性支持;

4)2024年8月,非农低于预期,触发“衰退预警”,9月联储预防式降息50BP。美国2024年7月失业率上升至4.3%(8月公布),触发“萨姆法则”,市场随之开启“衰退交易”,联储彼时的应对为在9月降息50BP。

(三)2025 年,如何把握美联储降息的“节奏”?

未来,美国经济的主线将逐渐从“滞胀”转为“衰退”。5 月例会记者会中,当部分记者问及美国经济软数据(如消费者信心)和港口活动数据走弱时,鲍威尔回应称,软数据对于硬数据的指引并不总是紧密。鲍威尔进一步表示,将综合考察失业率以及所有劳动力市场数据。也就是说,在关税落地后的数据验证期,美国经济硬指标走向将是重中之重;未来 1-2 个季度,市场或在“滞”与“胀”、放缓还是衰退两个问题上纠结。今年下半年,如果物价上行斜率趋缓、经济下行保持不变,经济基本面、大类资产和政策的主要矛盾或将逐步从“滞胀”转向“衰退”。

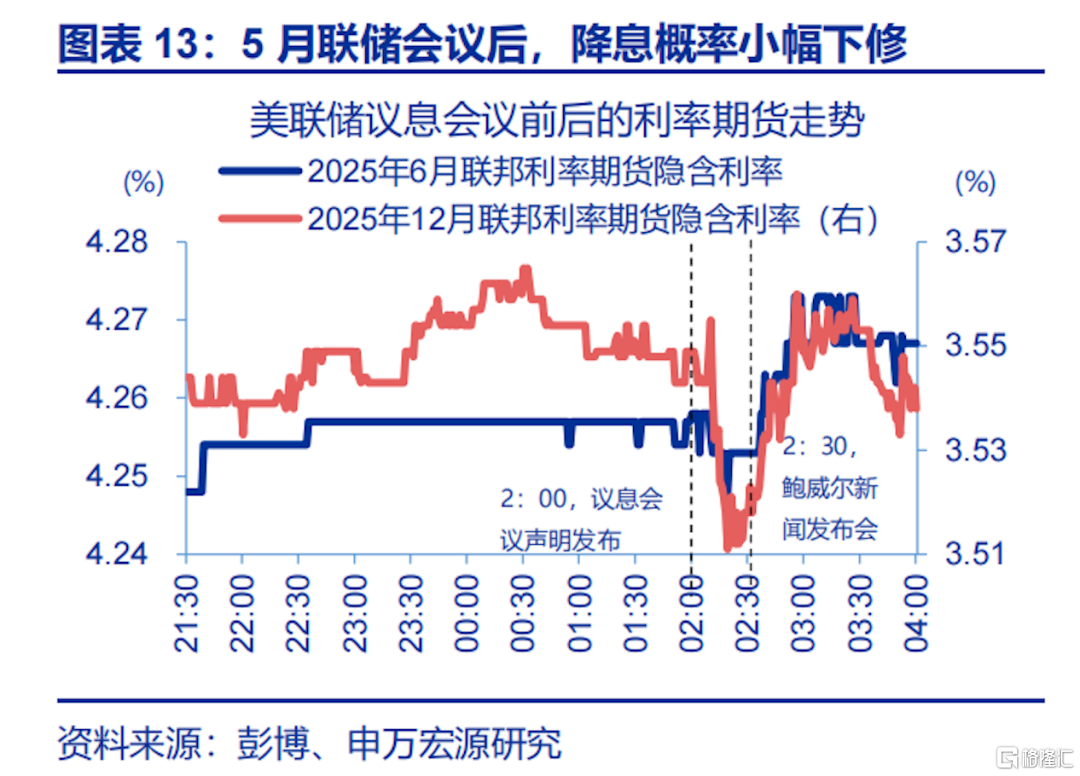

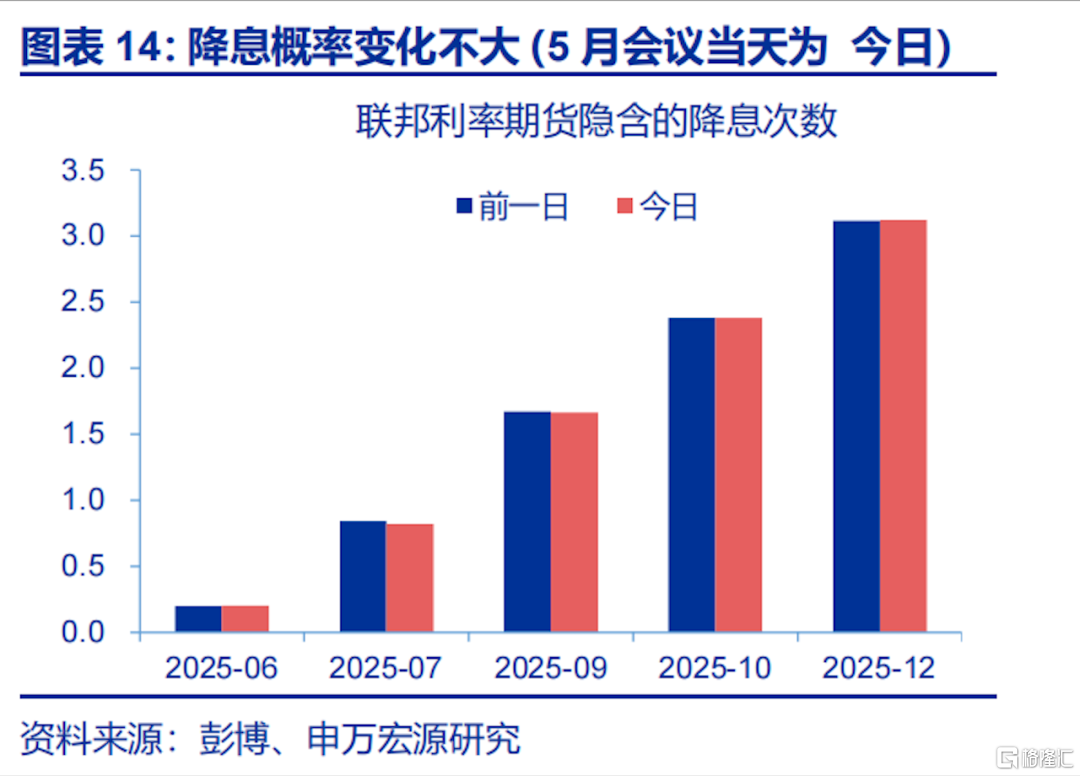

2025 年,仍可期待美联储降息,首次降息的时点或位于三季度。在“滞胀”环境下,美联储较难在 6 月前获取足够多的基本面信号,但金融状况/压力可能成为一个重要因素。6 月例会,如果金融市场平稳运行,降息的概率或趋于下行。但往下半年看,无论是“滞胀交易”还是“衰退交易”,金融压力仍将趋于上行,从而为美联储降息铺平道路。

经过研究,申万宏源宏观发现:

一、短期内,金融压力或成为美联储“转鸽”的主要矛盾。1)短期内,胀的风险或超过滞的压力;2)金融压力上行或强化经济下行风险、弱化通胀上行风险;3)综合而言,由于关税引发的通胀是“临时的”,美联储或在“风险平衡”的考虑之后,更加关注经济下行风险。

二、经验上,金融压力上行是美联储“转鸽”的重要条件。当金融压力显著且持续上升时,美联储或考虑政策对冲。金融压力可综合衡量融资条件、违约风险或风险偏好。一方面,金融压力上行本就隐含了经济下行的预期;另一方面,在“金融加速器”机制之下,金融压力上行或进一步加剧经济下行压力,比如使放缓转向衰退。

三、2025 年,仍可期待美联储降息,首次降息的时点或位于三季度。6 月例会,如果金融市场平稳运行,降息的概率或趋于下行。但往下半年看,无论是“滞胀交易”还是“衰退交易”,金融压力仍将趋于上行,从而为美联储降息铺平道路。

风险提示

1、地缘政治冲突升级。俄乌冲突尚未终结,巴以冲突又起波澜。地缘政治冲突或加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美国经济放缓超预期。关注美国就业、消费走弱风险。

3、美联储超预期转“鹰”。若美国通胀展现出更大韧性,可能会影响美联储未来降息节奏。

注:本文内容节选自申万宏源宏观2025年5月10日发布的研究报告《金融压力或是美联储“转鸽”的主要矛盾》,分析师:赵伟、陈达飞、王茂宇

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员