5月7日,中国证监会正式印发《推动公募基金高质量发展行动方案》,在基金运营模式、基金考核模式、基金功能发挥和投资机构建设四个方面,提出25条改革举措,其中对市场影响较大的规定包括:

第一,推动浮动管理费率改革。即持有期间产品实际业绩表现符合同期业绩比较基准的,适用基准档费率;明显低于同期业绩比较基准的,适用低档费率;显著超越同期业绩比较基准的,适用升档费率。

第二,调整基金经理考核机制。一方面是逐步更侧重于长周期考核(三年以上业绩权重不低于80%);另一方面,薪酬与业绩直接挂钩——若基金三年以上业绩低于基准超10个百分点,基金经理绩效薪酬将明显下降。

对此,市场正在形成的一个共识是:《方案》将在中长期影响公募基金的产品布局和投资行为,越来越多偏股型主动基金的投资框架,会向“指数”靠拢。

在这一趋势下,那些当前在主流指数中被公募系统性低配的行业与个股,有可能在未来迎来较为确定的增量资金。

从基准分布来看,沪深300和中证800是公募基金产品最常用的业绩基准,合计占到全市场主动型公募的62%。

中信证券统计数据显示,截至主动公募2025年一季报,超配的行业主要集中在科技制造,而低配的行业主要集中在金融基建。部分行业获持续超配,如医药、电子行业,2020年以来分别平均超配4.3%和3.4%;而部分行业近年来维持低配,如金融、房地产与基建板块,其中非银金融、银行2020年以来分别平均低配7.9%和6.9%。

中信证券认为主动权益基金未来向基准靠拢是大势所趋,但过程是动态的,绝非简单做多低配行业,未来主动型公募会更加聚焦核心资产的定价而不是边际信息流定价。

招商证券也认为:

第一,公募基金公司可能进一步加大对指数产品的布局,强化公募基金被动化投资的大趋势。第二,长周期考核机制下,公募基金在追求超额收益的同时,可能更加注重产品投资收益的稳定性。

这就导致:1)公募基金整体换手率可能会有所下降;2)基金管理人可以更从容地应对短期相对有限的回撤,进而在市场明显下挫后积极加仓;3)公募基金可能更加重视对低波高分红产品及股票的配置,而公募基金对高分红尤其银行长期处于低配状态,未来配比可能回升。第三,强化业绩比较基准的约束作用后,公募基金的整体行业配置与基准指数的行业分布差异可能在中长期缩小,无论以沪深300还是中证800为参考基准,当前主动偏股公募基金对银行、非银、公用事业等行业的低配比例较高,配比在中长期存在回升可能。

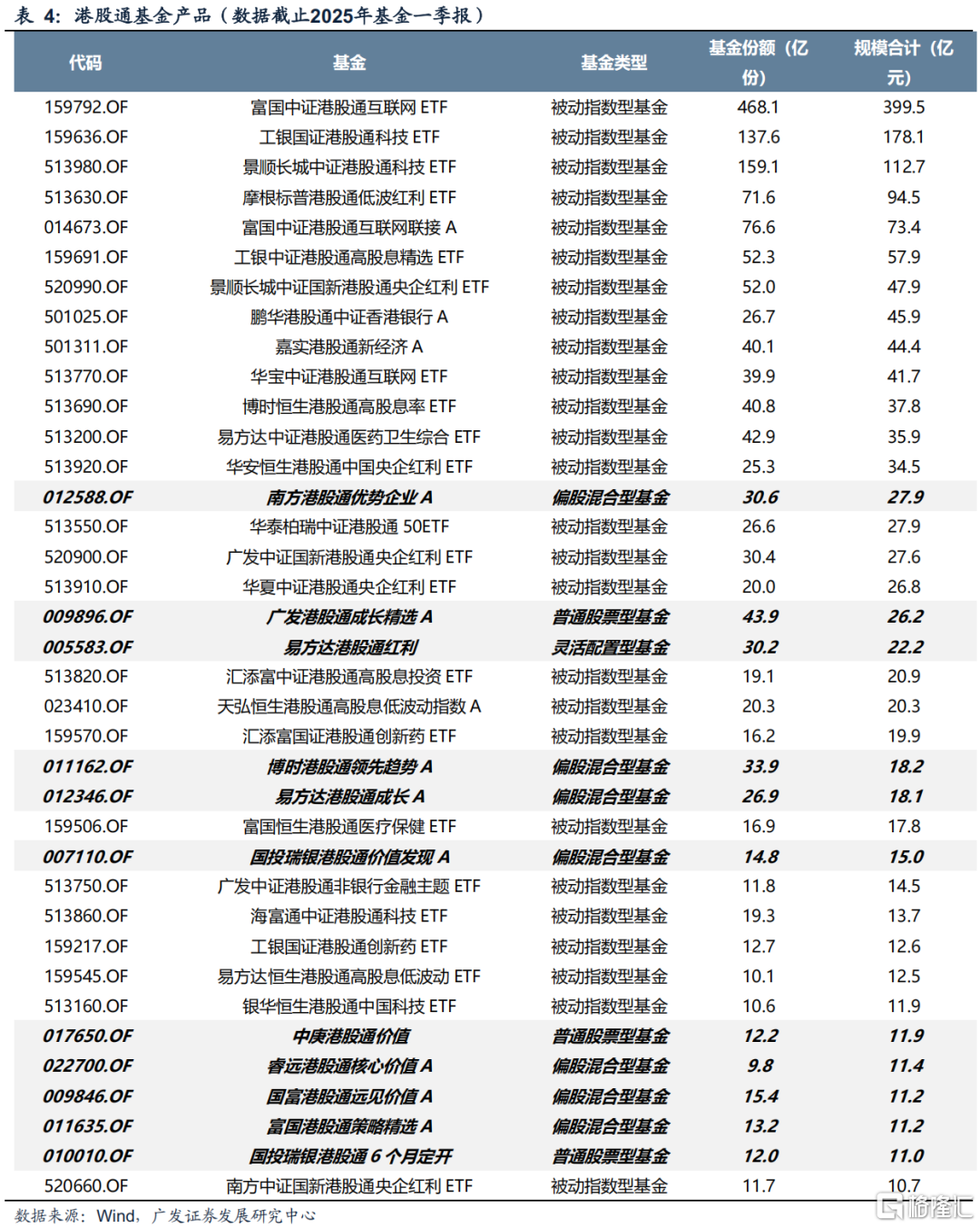

广发证券则将关注点放在公募新规对港股的影响上。

广发证券认为,对港股而言,直观理解有两类产品可能受影响。一类是,本身就是港股通产品,则需要在港股内部做行业调整;另一类是,横跨AH两地投资(部分产品业绩基准可能有一定比例的港股指数),但实际港股投资比例偏离业绩基准要求。

不过被动指数型产品的行业偏离问题较小。AH两地配置的主动型基金在一季度增配了较多港股标的,这部分产品后续的调仓情况可能对港股整体流动性带来一定影响。

广发证券测算了477只10以上净值规模、以沪深300为基准指数(或基准之一)的主动型产品,港股超配水平约为5.5%。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员