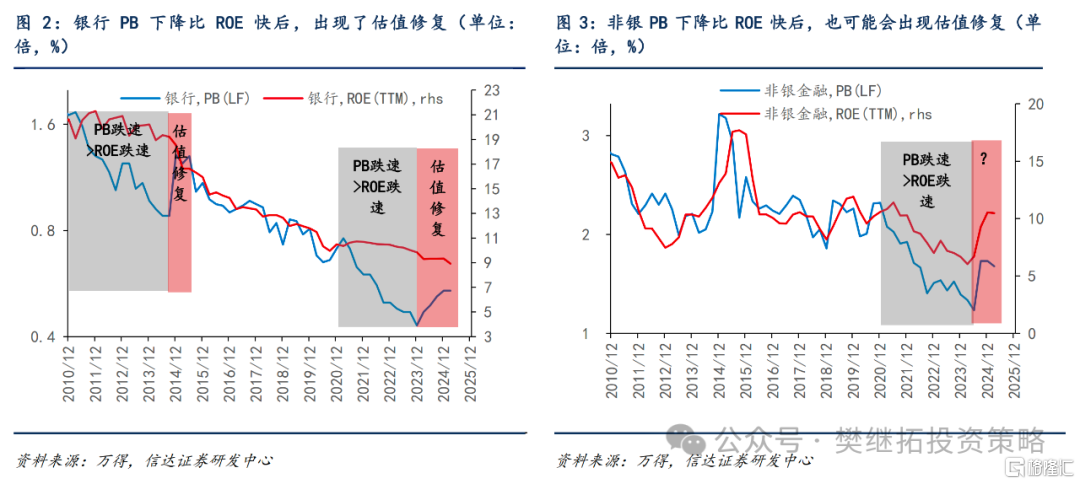

银行股过去两年稳步上涨,最直接的原因是高股息。从PB-ROE的角度来看,我们认为银行上涨是因为2021-2023年银行股PB下降速度远快于ROE,估值存在较大修复空间,上一次类似的估值修复出现在2014年。我们认为非银也存在类似的低估,2010年以来,非银PB和ROE波动相关性很高,但2021-2023年,非银的PB下降的速度和幅度明显超过ROE。

我们认为Q4可能是非银估值修复的重要时间窗口:

(1)每年Q4风格往往和前三个季度略有不同;(2)公募考核新规在Q4的影响可能会比其他时间更大;(3)指数当下处在震荡区间,Q4宏观政策发生变化的概率较高,指数存在往上突破的可能;(4)量化等资金不断寻找动量机会的过程中,可能会在某些阶段关注到金融股,因为银行的动量已经较强了。如果后续成长和消费内部动量逐渐走弱,则金融股存在走强的可能。

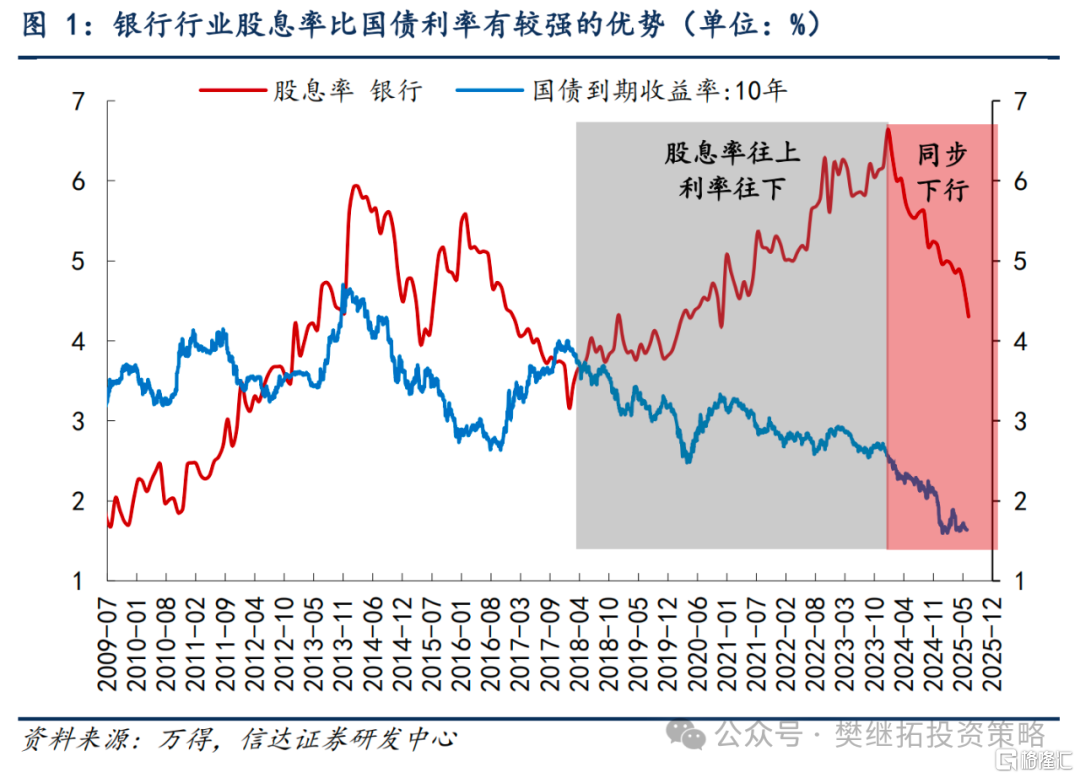

(1)银行行情的本质:过度低估后,没有景气度改善也能上涨。银行股过去两年稳步上涨,最直接的原因是高股息。房地产行业收缩后,风险资产中,房地产融资相关的高收益资产大幅减少,并且国债利率也大幅下降,配置资金(特别是保险)需要寻找到其他高收益资产,银行股恰恰符合这一特征。

股息率是一种较为保守的估值方法,只适用于对股息要求高的部分投资者。从更全面的角度来看,我们认为银行的估值也具备修复的空间。从PB-ROE估值的角度来看,2011年以来,银行股PB和ROE大部分时候都是下行的。我们认为这种情况是合理的,因为ROE越低理应给越低的估值。但是2021-2023年银行股PB下降速度远快于ROE,由此导致站在24年初来看,银行股过度低估,这是最近2年银行估值修复的更为重要的原因。上一次类似的估值修复出现在2014年。

从这个角度来看,其他行业可能也会存在类似的机会,我们建议投资者关注非银。从图3中能够看到,2010年以来,非银PB和ROE波动相关性很高,但2021-2023年,非银的PB下降的速度和幅度明显超过ROE,其估值存在过度低估的可能。但是由于非银不具备高股息特征,所以估值并没有出现类似银行股的稳定修复。我们认为非银的估值修复可能要关注两个契机:(1)指数震荡完成后再次突破的时间;(2)游资量化等资金不断寻找动量机会的过程中,可能会在某些阶段关注到金融股,因为银行的动量已经较强了。

(2)考虑到量化资金较多、公募基金考核新规,银行股的上涨行情存在扩散到整体金融板块的可能。大部分板块估值修复出现在景气度拐点附近,不过从银行股的经验来看,资金行为也可能是重要因素。我们认为银行股扩散到整个金融板块,从资金层面需要关注量化和公募。量化等资金不断寻找动量机会的过程中,可能会在某些阶段关注到金融股,因为银行的动量已经较强了。如果后续成长和消费内部动量逐渐走弱,则金融股存在走强的可能。同时,公募基金考核新规也是一个重要因素,银行是公募持仓占比低于指数权重最多的行业,其次是非银。

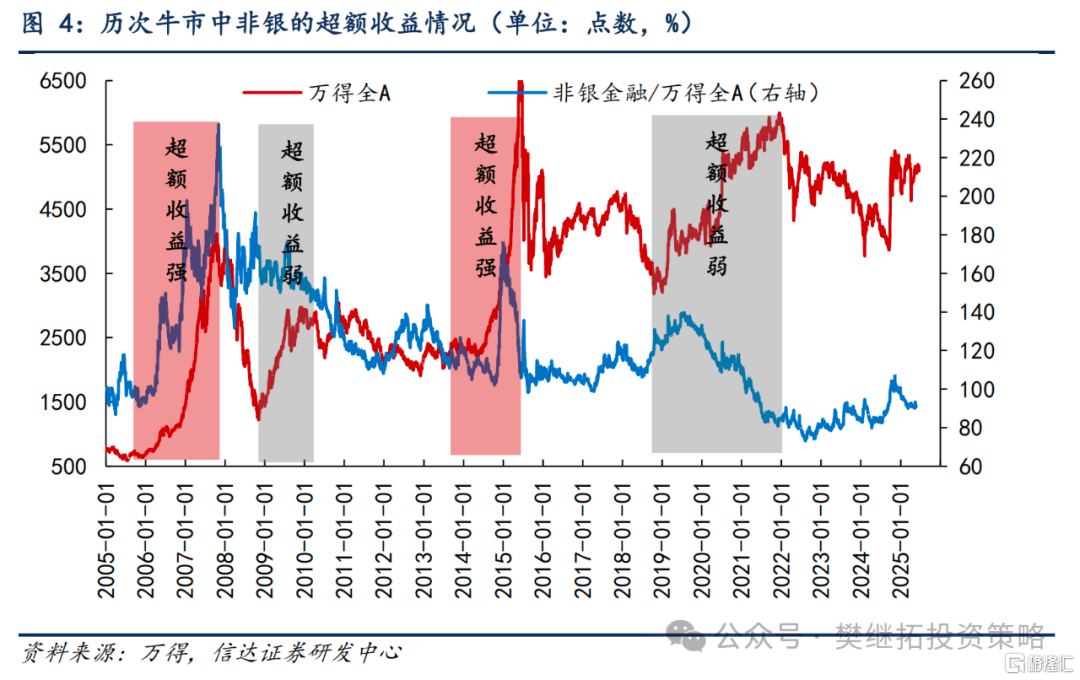

(3)这一次牛市,非银超额收益可能会强于19-21年,今年Q4是重要时间窗口。在大部分投资者的认知中,非银(特别是券商)是强Beta行业,市场上涨的时候非银往往更强。但是需要重视的是,有些牛市非银适合做波段,有些牛市非银适合持续超配。2005-2007年、2014年牛市,非银超额收益较大。但2009年、2019-2021年牛市,非银只在指数上涨最快的阶段有超额收益,整体牛市期间并没有超额收益。

鉴于这一次非银低估程度较大、居民和配置资金配置可配置资产较少,非银金融板块大概率在这一轮牛市中会有不错的超额收益。时间上,我们认为Q4需要重点关注,因为:(1)每年Q4风格往往和前三个季度略有不同;(2)公募考核新规在Q4的影响可能会比其他时间更大;(3)指数当下处在震荡区间,Q4宏观政策发生变化的概率较高,指数存在往上突破的可能。

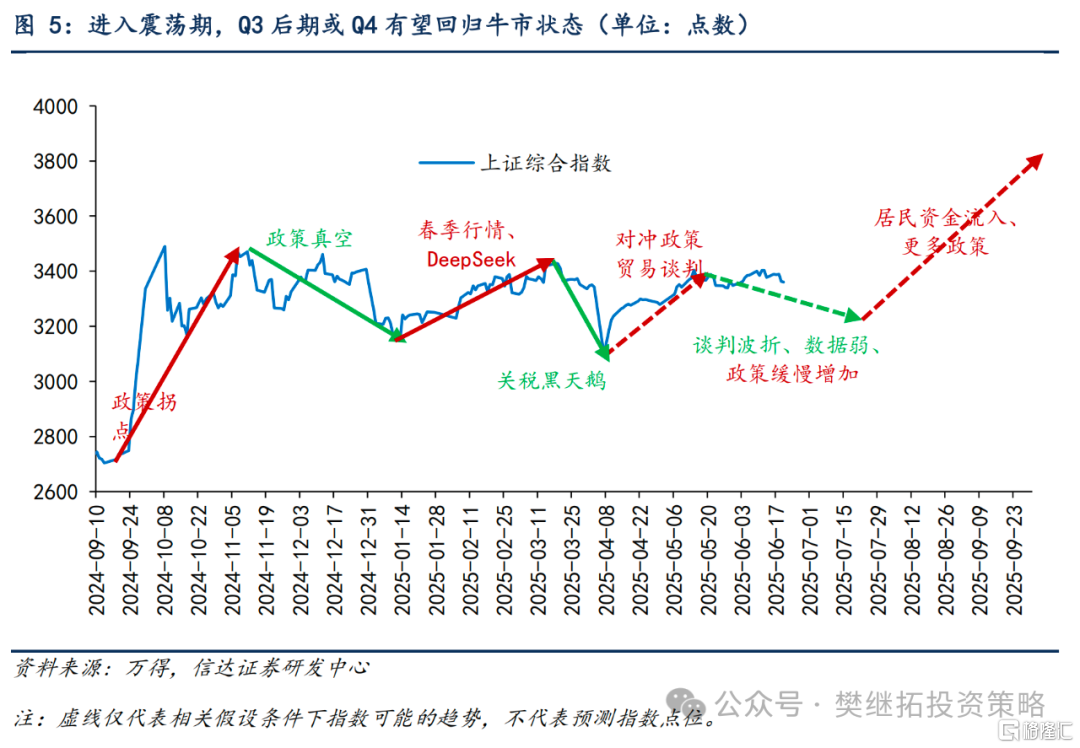

(4)短期A股大势研判观点:6-7月市场难突破3月高点,Q3后期或Q4指数有可能突破上行。继续上涨面临的压力有:(1)经济预期难以快速改善。因为关税谈判还在进行中,还有不确定的地方;同时高频的经济指标中地产销售开始进入季节性走弱;(2)4月的市场波动,对居民资金赚钱效应还是产生了负面干扰,融资余额和市场交易热度明显下降,恢复起来需要些时间;(3)关税缓和后,指数全面突破还需要一个强的板块主线推动,之前有DeepSeek驱动的AI和机器人,目前新主线是新消费,强度较好,但影响范围可能会小于DeepSeek。我们认为,市场在6-7月可能还会有震荡回撤,不过幅度可控。Q3后期或Q4,盈利、政策和居民资金三因素中,只要有一个往乐观方向转变,市场有望回归牛市状态。

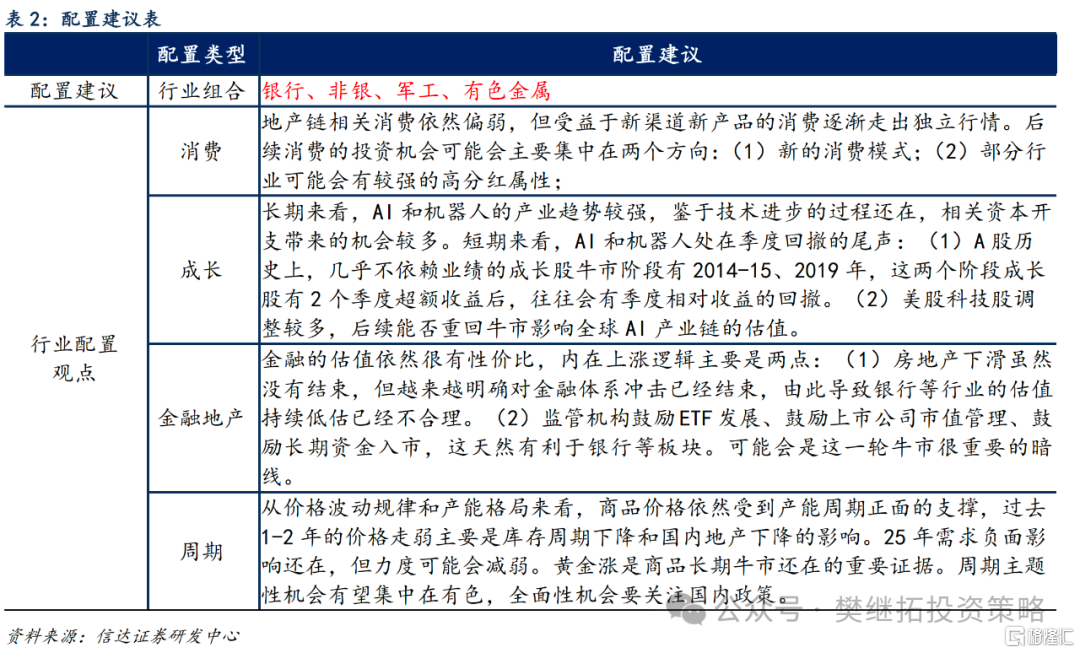

(4)近期配置观点:季度内偏价值,等Q3再增加弹性行业配置。

配置风格展望:7月季报期,风格容易短暂高低切。新消费投资方法和AI投资方法有相似的地方:都是少部分公司业绩和产业逻辑相结合,其他大量二三线标的纯估值修复。以此推断季报附近新消费会有一次调整,调整后还存在第二波上涨的可能性。AI科技处在季度休整尾声。过去一个季度休整,主要是因为AI业绩没有扩散,参考13-15年的经验休整1-2个季度后还会再有表现。金融周期中银行可以持续超配,其他的金融周期可能Q4会有次类似2014年Q4的行情,新增经济政策和居民增量资金流入可能会共振。

配置行业展望:(1)新消费:自下而上,业绩趋势和产业逻辑能自洽;自上而下看,宏观层面外需不确定,内需更确定,后续还可能有稳内需的政策,新消费也有望受益。由于新消费细分行业内部扩散过快,按照AI和机器人扩散的节奏,中报前后会有一次月度休整;(2)传媒:AI季度休整尾声,传媒估值具备一定性价比,AI下一波关注应用变化;(3)军工:独立的需求周期,内外部特殊环境下,军工可能会有持续的主题事件催化。(4)进可攻退可守(银行、非银):海外经济敏感性低,国内政策敏感性高;指数权重相比投资者配置比例大;长期破净个股占比多,市值管理受益方向。(5)有色金属:产能格局强,经济弱受影响小,经济强或政策多受益;内部黄金稀土等受益于地缘格局的细分行业可能有所表现。(6)房地产(左侧布局新一轮政策):估值位置偏低;稳增长政策可能还有新增举措,股价表现可能要等政策变化。

风险因素:房地产市场超预期下行,美股剧烈波动,历史规律可能会失效。

注:本文为信达证券2025年6月22日研究报告:《银行的上涨能否扩散到非银?》,分析师:樊继拓 S1500521060001 ;李畅 S1500523070001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员