美联储将在本周二至周三(10月28日-10月29日)召开2025年10月政策会议,并将在北京时间周四(10月30日)凌晨2:00宣布利率政策决定及政策声明。

(市场普遍预期美联储将在10月29日会议上再度降息25个基点至4.00%。进入10月以来受美政府停摆影响,美非农就业数据推迟公布,而就业市场的稳定以及通胀的回落是美联储政策调整主要影响点。本次利率决议重点关注美联储主席鲍威尔的讲话。鲍威尔能否透露更多关于就业市场的预期以及12月利率调整预期是市场主要多空影响点。)

据CME“美联储观察”:美联储10月降息25个基点的概率为96.7%,维持利率不变的概率为3.3%。美联储12月累计降息50个基点的概率为94.8%。

2025年,美联储的会议日程安排如下:

2025年10月28日-10月29日:利率决议

2025年12月9日-10日:利率决议+经济展望(含点阵图)

美联储2025年9月利率决议回顾:

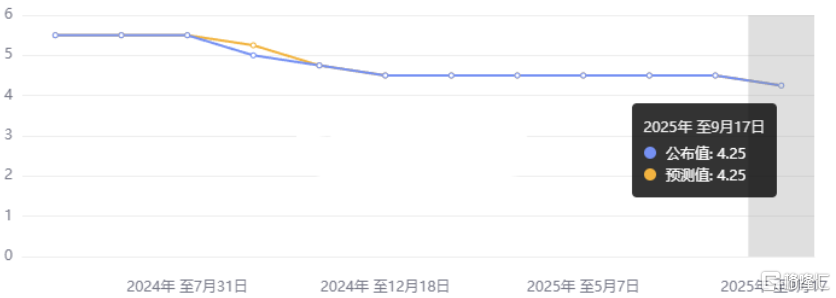

美国至9月17日美联储利率决定为降息25个基点至4.25%,符合市场预期。

(9月利率决议公布前金价启动强劲单边上行趋势,形成对3400向上突破连续单边走高,利率决议公布当周金价震荡回落型短线调整走势,随着利率决议落地金价冲高回落再度上演“买预期卖事实”。短线回落幅度扩大并未改变上涨趋势。)

FOMC声明显示,降息25个基点至4.00%-4.25%,重启自去年12月以来暂停的降息步伐。理事米兰认为应降息50个基点。点阵图预计今年将再降息两次。一位官员预计年内将累计降息150个基点,一位官员(非票委)认为今年不应降息。2025、2026、2027年底联邦基金利率预期中值下调至3.6%、3.4%、3.1%。就业方面的下行风险已上升,此前表述为“劳动力市场状况仍然稳固”。未来两年失业率预期中值下调至4.4%和4.3%。通胀有所上升,仍处于“略高”水平。2026年底PCE和核心PCE通胀预期上调至2.6%。将2025、2026、2027年底GDP增速预期中值上调至1.6%、1.8%、1.9% ,2028年底GDP增速预期中值为1.8%。

美联储主席鲍威尔表示,此次降息是一次风险管理降息,没有必要快速调整利率。将逐次会议作出决策,关注数据。劳动力市场的下行风险是今天决定的重点。通胀近期有所上升,仍略微偏高。8月份整体PCE同比或上涨2.7%,核心PCE较去年同期上涨2.9%。通胀风险倾向上行。基准情景是关税对通胀的影响是短暂的。关税对核心PCE物价指数贡献0.3-0.4个百分点。经济增速有所放缓,主要反映出消费者支出减速。关税转嫁至消费者的情况已经出现,但比预期的要小。劳动力市场面临下行风险。年度就业数据修订几乎完全符合预期,修订后的就业数据意味着劳动力市场不再稳固。

近期观点:

美联储主席鲍威尔表示, 必须同等重视两个目标,劳动力市场与通胀正趋于更平衡,但仍看到劳动力市场下行风险。关税传导至消费者的进程比预期更晚,且幅度更小。美国进口商而非消费者似乎正在承担大部分关税。我们正处于“低就业、低裁员”的经济中。美联储褐皮书显示经济温和增长,但增速并不快。9月降息后,美联储已“处于有利地位”。 政策立场仍保持适度紧缩,具备良好条件以应对潜在发展。如果政策过于紧缩,可能会不必要地冲击劳动力市场。就业增长似乎过于疲软,难以维持失业率稳定。

美联储理事沃勒表示,支持本月晚些时候进一步降息,但由于政府仍处于停摆状态、缺乏官方经济数据,此后的政策路径仍存在较大不确定性。经济前景仍存在矛盾信号,经济增长似乎依然强劲,但劳动力市场对工人来说却明显趋紧。沃勒指出,“由于我们尚不清楚数据将如何演变,美联储在调整政策利率时需要谨慎行事,以免犯下难以纠正的代价性错误。”他同时指出,降息的具体时机,以及10月之后的政策决策,仍充满不确定性。“10月之后的政策路径,将取决于经济活动与劳动力市场数据间矛盾如何化解,以及通胀预期的走势。”他补充称,政府停摆使美联储的决策环境更加复杂,政府关门本身可能带来短暂的经济波动,一旦重新开放,经济将迅速修复。但若停摆持续时间过长,将削弱经济增长潜力,并延缓复苏进程。

美联储理事米兰表示,近期贸易紧张局势加剧了经济增长前景的不确定性,使决策者尽快降息显得更加重要。米兰在CNBC主办的一场活动上说:“现在下行风险比一周前更大,我认为我们有责任在政策上反映这一点。”他指出,贸易政策不确定性带来了“新的尾部风险”。米兰补充称:“我不会说我现在希望的利率水平比一周或一个月前更低。然而,随着风险平衡的变化,我认为尽快让政策回到更中性的位置变得更加迫切。”米兰此前表示,希望到今年年底前再下调基准利率1.25个百分点。而根据美联储19名官员的最新预测中值,2025年还将有两次各25个基点的降息。米兰周三称,今年再降息两次“看起来是现实的”。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员