截至2025年12月7日,北交所挂牌公司共286家,总股本396.11亿股,流通股本252.31亿股。

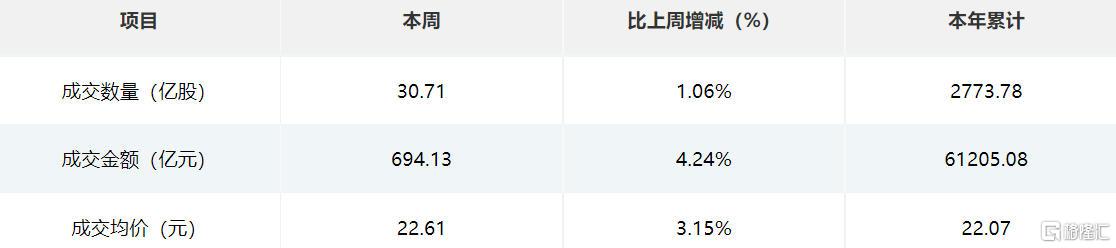

从成交量上来看,上周(12月1日-12月7日),北交所周成交量为30.71亿股,环比增长1.06%;周成交金额为694.13亿元,环比上周增长4.24%。

上周(12月1日-12月7日),北证50指数周跌1.49%至1408.34点。北证50成分股中,30只上涨,1只平盘,19只下跌。

其中,星图测控(920116)涨幅居首,上涨13.28%,富士达(920640)居次,上涨8.33%。纳科诺尔(920522)跌幅居首,下跌7.53%,安达科技(920809)居次,下跌4.24%。

新股发行方面,12月1日-12月7日,北交所有1家公司挂牌、4家公司提交注册、3家公司上市委会议通过,无公司开启申购、无公司获注册批复。

截至2025年12月7日,北交所还有128家公司处于待审状态。其中,“已受理”3家、“已问询”105家、“上市委会议通过”9家、“上市委员会暂缓”1家、“提交注册”10家。此外,还有39家企业处于“中止”状态。

上周(12月1日-12月7日),北交所有6家公司通过辅导验收、5家公司进入辅导期、3家公司提交辅导材料,无公司终止辅导备案。

新股发行阶段

新 股 上 市

12月1日-12月7日,北交所有1家公司成功挂牌。

数据来源:公开信息;图表制作:洞察IPO

江苏省精创电气股份有限公司

12月2日,精创电气(920035)成功挂牌,成为北交所第286家上市公司。

从盘面来看,上市首日,精创电气盘中最高涨幅可达447.36%。截至当日收盘,公司报收52.12元,收涨330.74%,当日成交额6.87亿元,换手率则达93.84%,总市值为30亿元。

截至12月8日收盘,精创电气报收38.83元,总市值达22亿元,股价较上市首日跌超25%。

精创电气是一家研发制造仪器仪表和控制系统的国家级专精特新重点小巨人企业,深耕温度测量、记录和控制、工业检漏和真空、环境颗粒物检测等技术,聚焦红外冷媒和光散射颗粒物传感器的研究,主要应用于食品药品冷链、工业制冷和热管理、工业检漏和真空、环境检测等领域。

根据此前IPO申报进程,精创电气申报材料于2024年12月获受理,经历两轮问询后于2025年8月过会,并于次月提交注册,2025年9月公司拿到发行批文。

本次冲击北交所,精创电气拟募集1.75亿元,将用于核心产线智能化升级改造项目、智能仪表研发中心及冷云平台建设项目。

2022年至2024年,精创电气分别实现营业收入3.96亿元、4.35亿元、4.99亿元,归母净利润分别为4874.10万元、5535.90万元、5891.21万元。

2025年前三季度,精创电气营业收入同比增长9.48%至4.03亿元,归母净利润同比增长3.47%至4434.53万元。

新 股 申 购

12月1日-12月7日,北交所有无公司开启申购。

获得注册批复

12月1日-12月7日,无公司获得证监会核发的北交所IPO注册批复。

提 交 注 册

12月1日-12月7日,北交所有4家公司审核状态变更为“提交注册”。

数据来源:公开信息;图表制作:洞察IPO

上海通领汽车科技股份有限公司

2025年12月2日,根据北交所网站显示,通领科技提交注册。

根据北交所信息,2024年12月通领科技上市申请获北交所受理,在经历两轮问询后,2025年11月公司通过上市委员会议。

本次冲击北交所,通领科技拟募集资金4.11亿元,将用于武汉通领沃德汽车内饰件生产项目、上海通领智能化升级项目、研发中心升级项目、补充流动资金。

通领科技主要从事汽车内饰件的研发、生产及销售,主要产品包括门板饰条、主仪表饰板、中控饰板等。

2022年至2024年,通领科技实现营业收入分别为8.92亿元、10.13亿元、10.66亿元,净利润分别为0.65亿元、1.12亿元、1.31亿元。

2025年前三季,通领科技营业收入同比下降5.47%至7.14亿元,归母净利润同比增长20.87%至1.19亿元。

河北国亮新材料股份有限公司

2025年12月2日,根据北交所网站显示,国亮新材提交注册。

根据北交所信息,2024年6月国亮新材上市申请获北交所受理,在经历两轮问询后,2025年11月公司通过上市委员会议。

本次冲击北交所,国亮新材拟募集资金1.75亿元,将用于滑板水口产线技术改造项目、年产5万吨镁碳砖智能制造项目、年产15万吨耐材用再生料生产线建设项目、补充流动资金。

国亮新材是一家专业从事高温工业用耐火材料整体解决方案的高新技术企业,为客户提供耐火材料整体承包服务及耐火材料产品。

2022年至2024年,国亮新材实现营业收入分别为9.37亿元、9.84亿元、9.05亿元,净利润分别为4036.80万元、8379.83万元、7096.49万元。

2025年前三季,国亮新材营业收入同比增长21.18%至7.87亿元,归母净利润同比增长4.41%至5335.32万元。

山东农大肥业科技股份有限公司

2025年12月2日,根据北交所网站显示,农大科技提交注册。

根据北交所信息,2024年12月农大科技上市申请获北交所受理,在经历两轮问询后,2025年12月公司通过上市委员会议。

本次冲击北交所,农大科技拟募集资金4.13亿元,将用于年产30万吨腐植酸智能高塔复合肥项目、年产15万吨生物肥生产线建设项目、环保低碳生物研发中心、补充流动资金。

农大科技主营业务为新型肥料及新型肥料中间体的研发、生产、销售和技术服务。

2022年至2024年,农大科技实现营业收入分别为26.76亿元、26.37亿元、23.63亿元,净利润分别为1.01亿元、1.01亿元、1.45亿元。

2025年前三季,农大科技营业收入同比下降4.96%至18.97亿元,归母净利润同比下降5.88%至1.45亿元。

铜陵兢强电子科技股份有限公司

2025年12月3日,根据北交所网站显示,兢强科技提交注册。

根据北交所信息,2024年12月兢强科技上市申请获北交所受理,在经历两轮问询后,2025年12月公司通过上市委员会议。

本次冲击北交所,兢强科技拟募集资金3.30亿元,将用于年产25,000吨特种电磁线项目、补充流动资金项目。

兢强科技主要从事电磁线的研发、生产及销售,主要产品是漆包铝线、铜包铝线、漆包铜线、线圈盘、线圈。

2022年至2024年,兢强科技实现营业收入分别为10.76亿元、12.17亿元、15.59亿元,净利润分别为5160万元、6259万元、7758万元。

2025年前三季,兢强科技营业收入同比增长2.13%至11.69亿元,归母净利润同比增长7.23%至6304.67万元。

通过上市委员会议

12月1日-12月7日,北交所有3家公司通过上市委员会议。

数据来源:公开信息;图表制作:洞察IPO

长沙族兴新材料股份有限公司

12月3日,在2025年第38次审议会议中,长沙族兴新材料股份有限公司(简称:族兴新材)通过上市委员会。

根据审议意见,委员会要求公司结合异常客户报告期各期主要订单的签署执行情况,包括订单编号、签订时点、发货时点、签收时点、期后回款及比例、回款资金来源是否异常等情况,说明销售真实性;结合上海金奕达新能源有限公司及其关联方的相关销售业务,进一步说明终端销售真实性。请保荐机构及申报会计师核查并发表明确意见;就生产经营合规性进一步说明各项内控机制的执行情况。请保荐机构核查并发表明确意见。

此外,委员会向族兴新材提出问询,内容涉及于销售收入真实性等方面问题。

族兴新材主营业务涵盖微细球形铝粉及其深加工产品铝颜料的研发、生产与销售,产品广泛应用于汽车涂料、新能源、军工航天、电子浆料、耐火材料等战略性新兴领域。

此次IPO族兴新材拟募集2.08亿元,将用于年产5000吨高纯微细球形铝粉建设项目、年产1000吨粉末涂料用高性能铝颜料建设项目、高性能铝银浆技术改造项目。

2022年至2024年,族兴新材分别实现营业收入6.29亿元、6.9亿元、7.07亿元,归母净利润分别为0.52亿元、0.87亿元、0.59亿元。

2025年前三季度,族兴新材同比增长10.98%至5.78亿元,归母净利润同比增长35.47%至6042.75万元。

杭州觅睿科技股份有限公司

12月4日,在2025年第39次审议会议中,杭州觅睿科技股份有限公司(简称:觅睿科技)通过上市委员会。

根据审议意见,委员会向觅睿科技提出问询,内容涉及经营业绩真实性、经营业绩可持续性等相关问题。

觅睿科技主营业务为集硬件、软件、云服务、AI为一体的智能网络摄像机及物联网视频产品的研发、设计、生产和销售。

此次IPO觅睿科技拟募集4.30亿元,将用于先进声学元器件和整机产能提升项目、监听级纳米振膜及工业DAC芯片研发中心建设项目、全球品牌及运营总部建设项目。

2022年至2024年,觅睿科技分别实现营业收入5.49亿元、6.73亿元、7.43亿元,归母净利润分别为3914.66万元、7157.64万元、8165.81万元。

2025年前三季度,觅睿科技同比下滑0.95%至5.49亿元,归母净利润同比下滑12.93%至5077.04万元。

朝阳金达钛业股份有限公司

12月5日,在2025年第40次审议会议中,朝阳金达钛业股份有限公司(简称:金钛股份)通过上市委员会。

根据审议意见,委员会向金钛股份提出问询,内容涉及于业绩可持续性等相关问题。

金钛股份主要从事海绵钛系列产品研发、生产和销售,产品主要应用于国内航空航天、军工等领域。

此次IPO金钛股份拟募集4.05亿元,将用于2万吨高端航空航天海绵钛全流程项目。

2022年至2024年,金钛股份分别实现营业收入13.69亿元、16.84亿元、15.59亿元,归母净利润分别为5578.25万元、1.29亿元、1.37亿元、1.11亿元。

2025年前三季度,金钛股份同比增长12.43%至12.72亿元,归母净利润同比增长53.47%至1.53亿元。

上市申请获受理

12月1日-12月7日,北交所有1家公司上市申请获北交所受理。

数据来源:公开信息;图表制作:洞察IPO

青岛华晟智能装备股份有限公司

2025年12月4日,青岛华晟智能装备股份有限公司(简称:华晟智能)上市申请获北交所受理。

华晟智能公告显示,2024年11月,公司向青岛监管局报送了公司上市辅导备案材料,并于同月进入辅导期,2025年11月通过辅导验收,辅导机构为华晟智能。

华晟智能主要从事智能物流系统的研发、设计、生产、销售及服务,拥有完整的业务体系。主要产品是智能仓储系统、智能产线系统、运维及其他、智能物流装备。

华晟智能拟募集资金4.01亿元,将用于华晟自动化装备制造项目、营销网络建设项目、补充流动资金。

2022年至2024年,华晟智能分别实现营业收入3.31亿元、6.37亿元、7.33亿元,归属净利润分别为3481.87万元、6587.06万元、8833.55万元。

2025年前三季度,华晟智能营业同比增长63.02%至5.90亿元,归属净利润同期增长186.59%至6332.00万元。

辅导备案阶段

辅导工作完成

12月1日-12月7日,北交所有6家公司辅导工作完成。

数据来源:公开信息;图表制作:洞察IPO

友邦散热器(常熟)股份有限公司

12月4日,友邦散热器(常熟)股份有限公司(简称:友邦股份)披露北交所IPO辅导完成报告,辅导机构为中信建投。

友邦股份公告显示,2025年6月,公司向江苏监管局报送了上市辅导备案材料,同月江苏监管局受理上市申请,公司进入辅导期。

友邦股份主营业务为变压器用散热器及零部件的研发、生产和销售,产品广泛应用于电力变压器、特种变压器和气体变压器等,在超高压、特高压、光伏、海上风电、5G 基站、核电等诸多领域均有落地。

2023年至2024年,友邦股份经审计的归属挂牌公司股东的净利润分别为5585.39万元、 6968.66万元,加权平均净资产收益率分别为25.76%、31.13%,符合《上市规则》规定的在北交所上市的财务条件。

上海科州药物股份有限公司

11月25日,江阴邦特新材料科技股份有限公司(简称:科州药物)披露北交所IPO辅导完成报告,辅导机构为中信建投证券。

科州药物公告显示,2025年8月,公司向江苏监管局报送了上市辅导备案材料,同月上海监管局受理上市申请,公司进入辅导期。

科州药物是一家覆盖药物发现、临床研发、生产及销售的创新药企业,专注MAPK信号通路研究。其核心产品MEK抑制剂妥拉美替尼已获批用于NRAS基因突变黑色素瘤治疗,非小细胞肺癌、结直肠癌等适应症处于关键注册临床阶段。

2023年至2024年,科州药物经审计的归属挂牌公司股东的净利润分别为7614.05万元、5196.06万元,最近两年研发投入合计1.28亿元,符合《上市规则》规定的在北交所上市的财务条件。

珠海富士智能股份有限公司

12月6日,珠海富士智能股份有限公司(简称:富士智能)披露北交所IPO辅导完成报告,辅导机构为长城证券。

富士智能公告显示,2024年3月,公司向广东监管局报送了上市辅导备案材料,2025年4月江苏监管局受理上市申请,公司进入辅导期。

富士智能是一家致力于铝制外观精密结构组件研发、生产和销售的国家高新技术企业,主要应用于消费类电子产品。公司以材料成型、模具制造、CNC 加工、表面处理等生产技术为核心竞争力,以材料应用、模具开发、加工工艺、智能制造为研发核心及方向,为客户提供各类外观精密结构组件及精密模具。

2023年至2024年,富士智能经审计的归属挂牌公司股东的净利润分别为3078.00万元、8269.14万元,加权平均净资产收益率分别为5.90%、13.92%,符合《上市规则》规定的在北交所上市的财务条件。

艾斯迪工业技术股份有限公司

12月6日,艾斯迪工业技术股份有限公司(简称:艾斯迪)披露北交所IPO辅导完成报告,辅导机构为浙商证券。

艾斯迪公告显示,2024年12月,公司向天津监管局报送了上市辅导备案材料,同月天津监管局受理上市申请,公司进入辅导期。

2023年至2024年,艾斯迪经审计的归属于挂牌公司股东的净利润分别为4528.56万元、3831.82万元,加权平均净资产收益率分别为12.26%、9.39%,符合《北京证券交易所股票上市规则》第2.1.3条规定的在北交所上市的财务条件。

艾斯迪是一家汽车零配件产销商,致力于汽车轻量化设计与制造,集自主研发、设计、模具制造、铸造生产、机加工、装配为一体,主要从事汽车关键零部件的研发、生产、销售。

锐牛股份有限公司

12月6日,艾斯迪工业技术股份有限公司(简称:锐牛股份)披露北交所IPO辅导完成报告,辅导机构为浙商证券。

锐牛股份公告显示,2025年6月,公司向江苏监管局报送了上市辅导备案材料,同月江苏监管局受理上市申请,公司进入辅导期。

2023年至2024年,锐牛股份经审计的归属于挂牌公司股东的净利润分别为2455.01万元、5558.68万元,加权平均净资产收益率分别为11.91%、22.83%,符合《北京证券交易所股票上市规则》第2.1.3条规定的在北交所上市的财务条件。

锐牛股份是一家集研究开发、生产制造、销售服务为一体的高新技术企业。主要生产专用胶带,六角带、窄V带等工业用带,ATV履带、工程机械履带、农业机械履带等橡胶履带,以及各种切割V带。

无锡鑫巨宏智能科技股份有限公司

12月6日,证监会网站信息显示,无锡鑫巨宏智能科技股份有限公司(简称:鑫巨宏)通过辅导验收,辅导机构为国泰海通证券。

鑫巨宏公告显示,2025年3月,公司向江苏监管局报送了上市辅导备案材料,拟申报板块为深圳证券交易所创业板。同月江苏证监局受理了公司的辅导备案申请,公司进入辅导期。

2025年9月,公司预计符合北交所板块定位及申报条件,拟将申报上市辅导板块由创业板变更为北交所。

2023年至2024年,鑫巨宏经审计的归属于挂牌公司股东的净利润分别为1772.20万元、8675.70万元,加权平均净资产收益率分别为 11.18%、46.12%,符合《北京证券交易所股票上市规则》第2.1.3条规定的在北交所上市的财务条件

鑫巨宏主要从事光通信领域精密器件的研发、生产和销售。主要产品线为微纳光学元器件、无源器件、半导体热沉、机器人零部件、紧固件。

辅导申请获受理

12月1日-12月7日,北交所有5家公司辅导备案文件获受理,进入辅导期。

数据来源:公开信息;图表制作:洞察IPO

宁夏维尔精工股份有限公司

12月1日,宁夏维尔精工股份有限公司(简称:维尔精工)公告称,宁夏证监局受理了公司提交的北交所上市辅导备案申请,公司进入辅导阶段。

维尔精工公告显示,2025年11月,公司向宁夏监局报送了辅导备案申请材料,辅导机构为开源证券。

维尔精工主要从事高端装备制造所需关键零部件的研发、生产和销售,产品应用于矿山机械、光热发电、高压输变电、轨道交通、汽车零部件等装备制造领域

2023年至2024年,维尔精工归属净利润分别为1190.41 万元、2531.97万元,加权平均净资产收益率分别为6.63%、13.25%,符合《上市规则》规定的在北交所上市的财务条件。

乐清市八达光电科技股份有限公司

12月3日,乐清市八达光电科技股份有限公司(简称:八达光电)公告称,浙江证监局受理了公司提交的北交所上市辅导备案申请,公司进入辅导阶段。

八达光电公告显示,2025年11月,公司向浙江监局报送了辅导备案申请材料,辅导机构为国泰海通。

2023年至2024年,八达光电经审计的归母净利润分别为4675.17万元、2234.19万元,加权平均净资产收益率分别为14.85%、6.85%,符合《上市规则》规 定的在北交所上市的财务条件。

八达光电是一家从事新能源汽车高压电气系统零部件的研发、制造及销售的新能源汽车零部件供应商。

杭州朱炳仁铜艺股份有限公司

12月3日,杭州朱炳仁铜艺股份有限公司(简称:朱炳仁铜)公告称,浙江证监局受理了公司提交的北交所上市辅导备案申请,公司进入辅导阶段。

朱炳仁铜公告显示,2025年10月,公司向浙江监局报送了辅导备案申请材料,辅导机构为浙商证券。

2023年至2024年,朱炳仁铜经审计的归母净利润分别为4968.21 万元、5307.48万元,加权平均净资产收益率分别为12.07%、11.30%,符合《上市规则》规定的在北交所上市的财务条件。

朱炳仁铜主要从事铜工艺相关产品的研发、生产、销售,主要产品包括铜工艺品和铜装饰产品。

成都正恒动力股份有限公司

12月4日,成都正恒动力股份有限公司(简称:正恒动力)公告称,四川证监局受理了公司提交的北交所上市辅导备案申请,公司进入辅导阶段。

正恒动力公告显示,2025年11月,公司向四川监局报送了辅导备案申请材料,辅导机构为广发证券。

2023年至2024年,正恒动力经审计的归母净利润分别为7214.86万元、7960.72万元,加权平均净资产收益率分别10.08%、9.95%,符合《上市规则》规定的在 北交所上市的财务条件。

正恒动力是一家金属铸造及精密机加工供应商,主要从事新能源混动汽车以及燃油汽车发动机缸体及其他零部件的研发、生产以及销售。

华益泰康药业股份有限公司

12月2日,华益泰康药业股份有限公司(简称:华益泰康)公告称,海南证监局受理了公司提交的北交所上市辅导备案申请,公司进入辅导阶段。

华益泰康公告显示,2025年11月,公司向海南监局报送了辅导备案申请材料,辅导机构为华益泰康。

2023年至2024年,华益泰康经审计的归母净利润分别为3986.82万元、5379.29万元,加权平均净资产收益率分别21.92%、18.77%,符合《上市规则》规定的在北交所上市的财务条件。

华益泰康主要从事复杂制剂及创新制剂的研发、生产和销售,目前公司已开发琥珀酸美托洛尔缓释片、盐酸帕罗西汀肠溶缓释片、他克莫司胶囊等核心产品。

提交辅导备案材料

12月1日-12月7日,北交所有3家公司提交辅导备案材料。

数据来源:公开信息;图表制作:洞察IPO

思安新能源股份有限公司

12月1日,思安新能源股份有限公司(简称:思安新能)公告称,公司向陕西证监局发送辅导材料,辅导机构为国投证券。

2023年至2024年,思安新能经审计的归母净利润分别为4844.51万元、6904.50 万元,加权平均净资产收益率分别为9.35%、12.37%,符合《上市规则》第2.1.3条规定的在北交所上市的财务条件。

思安新能是一家智慧综合能源服务提供商,通过自主研发并整合综合节能技术、储能储热技术、能源数智化技术和高效的交付、生产运营体系,为高载能行业、装备制造业、战略新兴产业、轨道交通和供热行业等用能单位提供投资、建设、运营和管理等一站式智慧能源整体解决方案。

深圳光华伟业股份有限公司

12月2日,深圳光华伟业股份有限公司(简称:光华伟业)公告称,公司向深圳证监局发送辅导材料,辅导机构为申万宏源承销保荐。

2023年至2024年,光华伟业经审计的归母净利润分别为4070.7万元、2536.83万元,,加权平均净资产收益率分别为20.06%、10.55%,符合《上市规则》第2.1.3条规定的在北交所上市的财务条件。

光华伟业是一家3D打印材料供应商,主要从事聚乳酸、聚己内酯、乳酸酯等各类生物降解材料的研发、生产与销售。

深圳市海明润超硬材料股份有限公司

12月2日,深圳市海明润超硬材料股份有限公司(简称:海明润)公告称,公司向深圳证监局发送辅导材料,辅导机构为海明润。

2023年至2024年,海明润经审计的归母净利润分别为4634.19万元、5769.14万元,加权平均净资产收益率分别为20.21%、20.41%,符合《上市规则》第2.1.3条规定的在北交所上市的财务条件。

海明润主要从事聚晶金刚石复合片(PDC)等超硬复合材料及制品研发、制造和销售,产品主要应用于油气钻头、煤田矿山钻头、机械加工等领域。

敬告读者:本文基于公开资料信息或受访者提供的相关内容撰写,洞察IPO及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资需谨慎!未经许可不得转载、抄袭!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员