大家好,我是大白。

茅台被老红利质量调出去了!!!

——题记

久等久等~你们要的红利质量调仓文终于出炉!

红利质量,绝壁是当前市场上名称最混乱的一个指数,没有之一!

比如,“中证红利质量”,既是931468老指数的全称,也是932315新指数的简称;

比如,“红利质量”既是931468老指数的简称,又是159209,跟踪新指数的ETF的简称。总之就是要把你整晕!

当然,最简单的做法是根据对应的ETF成立时间来区别:

根据今年6月份文章《大PK:两只“红利质量”,谁是真·价值之选?》中我们初步得出的结论:

$中证红利质量ETF(SZ159209)$是新成立不到1年的,跟踪的中证红利质量(新)(932315):代表 “会分红的、好价格的好公司”。波动相对小,适合长期持有。

$红利质量ETF(SZ159758)$成立近4年了,跟踪的红利质量(老)(931468):代表 “会分红的好公司”。进攻性可能更强,波动更大,但需要“择时”。

从这一次的调仓数据看,只能说:

二者在各自风格迥异的道路上,正越走越远!且看分析。

一、行业分布对比——扩圈均衡vs缩圈进攻

1.中证红利质量(新)(932315):向左走,红利质量更“红利”

调整幅度:调整31只,换手率50%,涉及权重不到45%,在指数调整层面属于较大力度的“换血”。

覆盖面:行业数量从17个增至21个,对31个申万一级行业覆盖度从55%升至68%。追求的是行业分散和风格平衡,进一步提升了长期表现的稳定性。事实上,在编制方案中有一句话看似不起眼:“单个一级行业样本权重合计不超过30%”,这已经已经从基因上,悄悄的给它刻上了“行业均衡”的印记。

具体变化:剔除商贸零售、电力设备两大行业,同时引入建筑材料、煤炭、石油石化、公用事业、非银金融、农林牧渔六大行业。引入行业更偏“红利”的稳定与价值属性,通过纳入高现金流、低估值板块来提升防御性和全天候能力。

2.红利质量(老)(931468):向右走,红利质量更“质量”

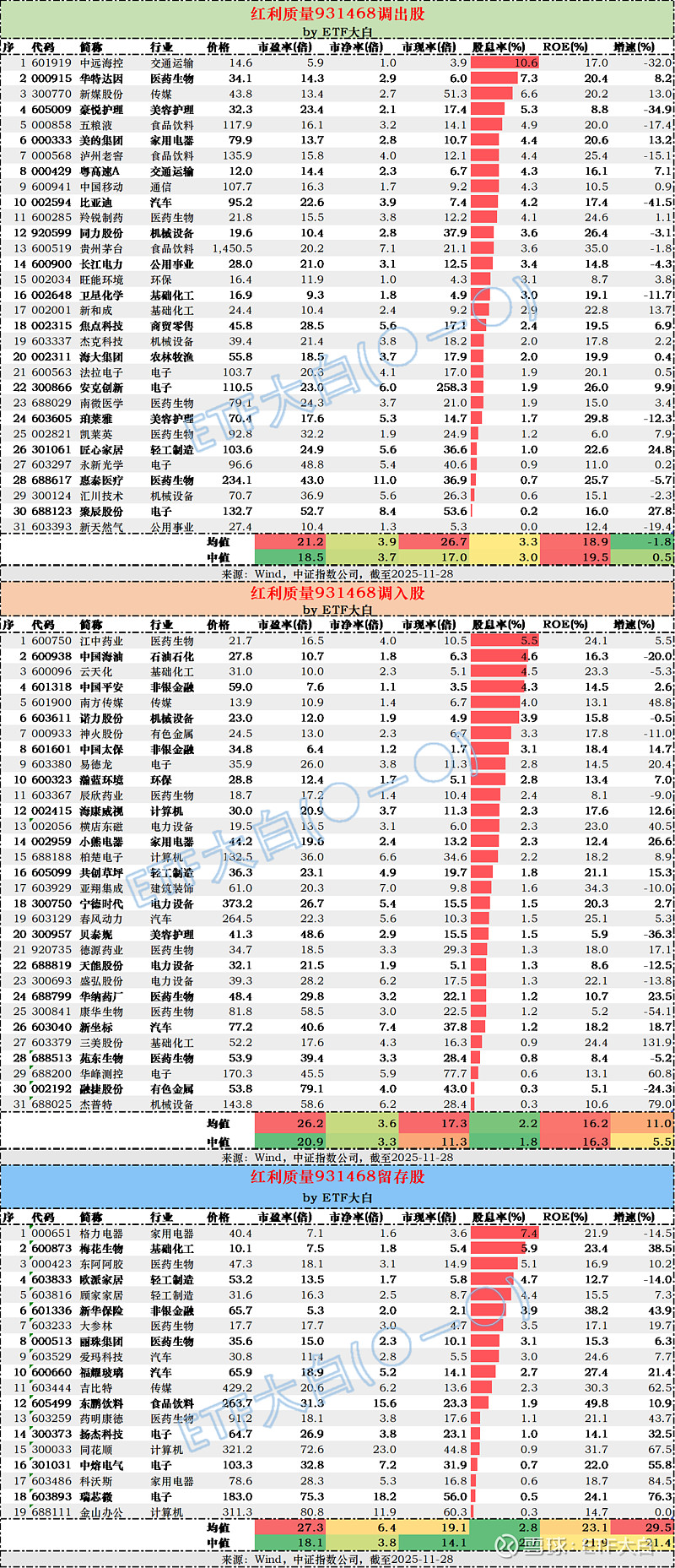

调整幅度:调整25只,换手率62%,涉及权重超53%,在指数调整层面属于很大力度的“换血”。

覆盖面:行业数量从18个收敛至17个,对31个申万一级行业覆盖度从58%降至55%。显示出极致的风格聚焦。其实反观编制方案便发现,里面自始至终没有提到过“行业”二字。

具体变化:清空公用事业、农林牧渔、交通运输、商贸零售、通信五大板块(前两项正好是老红利质量新增的),同时增持电力设备(新能源,4只)、有色金属(能源金属,2只)、建筑装饰、石油石化四大板块。医药生物权重进一步强化至榜首(10只)、计算机(AI)增加2只也较为明显。主要摒弃了增长放缓的“红利类”传统行业,将筹码集中于代表未来产业趋势(医药、新能源、AI)的成长风格。

3.总结:从相对调整力度上来讲,中证红利质量(新)(932315)较温和,红利质量(老)(931468)较猛烈。

在行业配置上,前者做加法,拓宽能力圈以应对不确定性,从“成长聚集”走向“价值均衡”,追求长期稳健回报;后者做减法,收缩战线以强化进攻锐度,从“泛消费+科技”走向“硬科技+医药”,押注高景气赛道,追求更高的业绩弹性。

二、具体调仓指标分析——性价比vs增长潜力

1. 两个指数各自调仓策略

中证红利质量(新)(932315):价值派的层层严选

它进行了一场多维度的“性价比”置换,如格力、泸州老窖被剔除,或许因其“质量光环”因增长停滞而褪色。调出高盈利、但增长钝化的资产(调出股ROE 20.9%,增速3.3% vs 调入股ROE16%,增速9.5%),调入盈利看似降级、但增长动力更强,且估值、现金流性价比更优、股息率更高的资产(调出股市净率PB3.3倍,市现率17.3倍,股息率3.1%vs调入股市净率PB2.3倍,市现率11.3倍,股息率3.6%)。逻辑在于:“质量”是盈利、增长的平衡,且必须以合理的估值提供安全边际。

红利质量(老)(931468):成长派的押注未来

指数近乎决绝地与上一个时代的核心资产进行切割,无论其品牌多么耀眼。调出股阵容豪华但惨烈,包含贵州茅台、五粮液、比亚迪、长江电力等“茅指数”与“宁组合”的多个昔日明星,他们增速转弱或为负,全面换入高景气赛道的新引擎(调出股增速均值-1.8%,中值0.5% vs 调入股增速均值11%,中值5.5%)。逻辑在于:“质量”就是对未来增长趋势最笃定的押注,为此可以预支估值(PE中值20.9倍)并牺牲即期股息(股息率1.8%)。

2. 留存股——屹立不倒的“常青树”

双高的典范:两只红利质量,留存股在质量方面的指标ROE、ROE的增速无疑都是最优的,盈利能力和成长性罕见统一,也是他们得以被留下来最坚实的理由。

中证红利质量(新)(932315),调入股股息率(3.4%)已接近留存股的高标准(4.0%),且增速更优,在提供“合理价格”的同时,向核心圈成长。

红利质量(老)(931468),调入股的增速绝对值稍逊,股息率不占优势(中值不到2%)估值同样处于高位,在强化其“为增长支付溢价”的极致风格。

3. 整体对比:“下有底”和“高增长”的分道扬镳

并列所有调出→调入→留存股的数据,可以发现:

中证红利质量(新)(932315)的优先级是:“股息率 > 估值 > 增速”的“下有底”策略。三部分样本股息率中值坚守在3.1%→ 3.6%→4.1%的高位,此为不可动摇的底线。

红利质量(老)(931468)的优先级是:“增速 > 产业逻辑 > 估值”的“高增长”策略。三部分样本的增速中值(0.5% → 5.5% → 21.4%)呈现出明确且陡峭的升级路径,这是最高的追求。

总结:本次调仓,中证红利质量(新)(932315)认为:没有足够股息回报的质量是伪命题;红利质量(老)(931468)认为:没有高增长预期的质量不值得投资。

4.共有成分股,价值和成长均衡的典范

然而,尽管二者差异略显住,但依然有11只成分股是双方的共识,其中6只(粉色高亮)是本次共同调入股。

共有成分股的特质:它们具备高盈利(ROE18.4%)、稳增长(增速15.3%)和合理估值(PE18.1倍,股息率3.1%)的复合特征。共同调入股分为两类:中国海油、云天化、中国太保提供高股息与确定性,满足价值需求;易德龙、共创草坪、新坐标则代表高增速与成长潜力。

似乎说明了:在最优质的公司层面,价值与成长的边界正在模糊。好公司能够同时提供稳健的股东回报(价值)和可观的业务增长(成长),从而殊途同归。

三、孰优孰劣?取决于你的投资“第一性原理”

本次调仓,鲜明的体现了二者迥异的风格,并且他们正进一步分道扬镳。

中证红利质量(新)(932315):向左走,拥抱价值。更侧重于“深度价值视角下的质量”。它在传统行业中寻找被低估的优质公司,同时以合理价格布局成长,与巴菲特“以合理价格买入伟大公司”的理念一致,它更像一个 “价值成长平衡型” 策略,风格稳健,波动可能更低,更适合厌恶高风险、希望在长期持有中兼顾股息与资本增值的投资者。

红利质量(老)(931468):向右走,拥抱成长。更侧重于 “极致成长视角下的质量”。它以成长股思维为主导,不惜放弃高股息和低估值,全力聚焦于未来数年最具确定性的产业趋势。它更像一个 “成长风格增强型” 策略,进攻性锐利,波动也会更大,更适合能承受较高波动、希望最大限度分享产业升级红利、对当期股息要求不高的投资者。

选哪个?其实像极了人生,从来没有不存在“更好”的,只有“更适合”的。我们唯有从第一性原理出发,听听自己内心最深处最真实的声音:

你是更倾向放弃缥缈的未来、抓住当下带给你安定的成长,还是舍弃部分确定的当下、期待更广阔的未来?

哪种选择都是对的,只要发自内心且坚定执行。

而且别忘了一个大前提:无论如何,两只红利质量都远比传统红利更进取,又比科技成长更保守。

(PS:落地到对应的ETF,管理费都是0.2%的最低水平,跟踪中证红利质量(新)(932315)的中证红利质量ETF159209每月评估分红,目前已经连续5个月分红;而跟踪红利质量(老)(931468)的红利质量ETF159758目前尚未分红。)

@小管家附两个红利质量调仓明细图:

风险提示:用户发表的所有文章仅代表个人观点,与雪球的立场无关。投资决策需建立在独立思考之上。

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员