主要观点

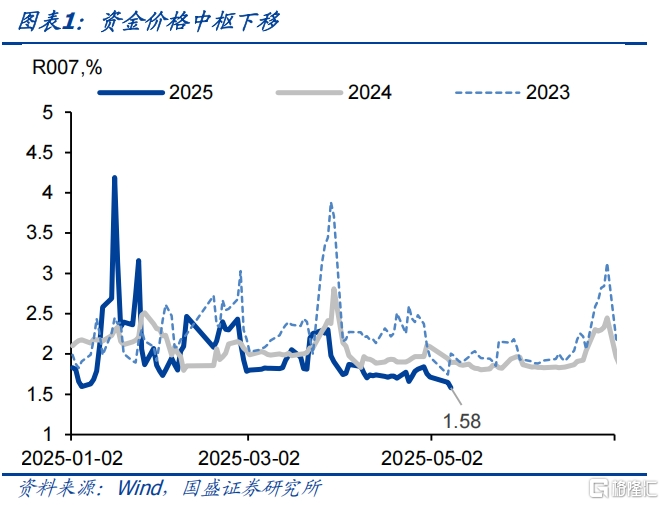

本周资金宽松,短端走势明显强于长端。节后资金价格如期下降,R001和R007分别下降至1.52%和1.58%,这带动短端利率显著回落。1年AAA存单本周累计下降7.5bps至1.66%。短利率、短信用等也都有明显下降。而长端利率表现相对偏弱,10年和30年国债则小幅回升1.1bps和1.9bps至1.64%和1.84%。

货币实质性宽松带来的资金投放,将形成资金价格至少在季末前持续低位。本来五月上中旬资金就会季节性宽松。而更为重要的是,央行本周宣布降准,这形成的资金实质性投放将保障近一两个月资金的持续宽松。央行降准0.5个百分点,释放1万亿左右流动性。而本月到期的MLF为1250亿元,买断式回购到期量为9000亿元,合计10250亿。从过去几个月央行操作来看,如果合并MLF和买断式回购,央行基本上都是等量续作或者超量续作。因此,即使本月考虑到降准,假定缩量续作一半,降准和买断式回购合计资金净投放也在5000亿以上。以3月8.65倍的货币乘数计算,也能够支撑4.3万亿左右的融资需求。而去年5月社融仅为2万亿,因此,当前资金宽松的状况会保持。我们预计季末冲击之前,当前资金宽松状况都不会发生太大变化。

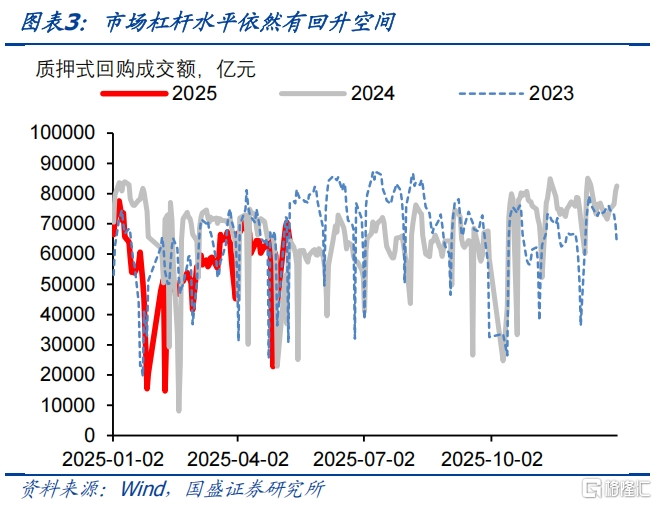

资金宽松会对债市由短及长,产生中枢水平的影响,但债券市场尚未对此做充足反映。资金价格中枢的变化,意味着利率定价中枢发生变化,而这会对债市由短及长产生系列影响。但目前无论是量还是价来看,债市都尚未对此做充分反映。从量的角度来看,随着资金价格下降,存单、短信用等与资金利差都已经回正,这意味着加杠杆能够有效的增厚收益。而目前杠杆水平虽有回升,但尚未明显高于往年水平。5月9日银行间质押式回购日交易量6.5万亿左右的水平与去年同期基本持平。

而从价的角度来看,短端利率依然有进一步下行空间,1年存单有望下降至1.6%左右。如果资金持续保持宽松,隔夜利率稳定在1.5%左右,R007利率稳定在1.6%左右水平。考虑到7天OMO政策利率已经下降至1.4%,这个利率水平依然是反映政策对流动性相对克制态度的保守估计。如果资金价格保持这个水平,根据过去一年1年AAA存单和隔夜资金利差平均9.5bps左右的关系,1年AAA存单利率可能保持1.6%左右的水平。当前存单利率已经下降至1.66%,依然有一定下降空间。

基于对存单的定价,短利率和短信用均有一定下降空间,我们预计1年国债和1年AAA中票分别有望降至1.2%和1.6%左右水平。当前存单利率快速下降的同时,短利率下降相对滞后。这导致存单和短利率利差大幅收缩,目前1年AAA存单和1年国债利差已经收窄至24bps,这是2023年以来的最低水平。由于利率债具有税收、资本占用等多方面优势,因而短端一般低于存单利率。目前利差处于低位这反映着相对于存单,短利率对于银行来说性价比明显提升。如果利差回到2023年以来均值42bps左右水平,那么1.6%的存单利率可能对应1.2%左右的1年国债利率。因而资金价格下降,存单利率下降之后,短债利率存在较大的下降空间。而信用债和存单利率基本持平,因此,随着存单利率下行至1.6%左右,同期限高等级信用债也有望回到对应水平,我们预计1年AAA中票也有望降至1.6%左右。

短端利率的下降将为长端形成保护,并且推动信用债曲线斜率显著恢复。短端利率下降之后,曲线斜率将恢复,这将为长端利率提供保护。如果2年国债下降至1.2%左右,结合2023年以来10-2年国债平均利差44bps的水平,对应10年国债在1.64%左右。这意味着当前长债调整压力有限。而随着基本面压力的上升,曲线走平将形成利率由短及长的传导机会。而更为重要的是,资金价格下降可能更早在3-5年的利率债和信用债上形成传导。短债利率下降将带来3-5年的利率债,以及3-5年二永债等更好的投资机会。目前5年和1年AAA-二级资本债利差已经回升至20bps左右,相较于2月份低点回升20bps以上,二永长端配置价格开始显现。

债市行情或由短及长展开,曲线有望先牛陡再牛平。宽松的资金为短端提供了保护,当前存单利率高于资金价格,使得加杠杆配存单可以增厚收益。而存单和短国债的利差也达到近几年低位。这意味着对于银行自营等资金来说,短国债在当前利率水平下相对于存单更具性价比。市场杠杆也有望逐步恢复,随着资金价格持续保持低位,5月可能有更多投资者会降杠杆来享受正carry带来的收益增厚,市场杠杆水平也有望逐步恢复。短端利率的下降一方面会提升期限利差,对长端利率形成保护。另一方面也会提升3-5年利率债和信用债的配置性价比,逐步实现债市先牛陡再牛平的走势。整体利率下行趋势不变。

风险提示:外部风险超预期;货币政策超预期;风险偏好恢复超预期。

本周资金宽松,短端走势明显强于长端。节后资金价格如期下降,R001和R007分别下降至1.52%和1.58%,这带动短端利率显著回落。1年AAA存单本周累计下降7.5bps至1.66%。短利率、短信用等也都有明显下降,1年AAA-二级资本债本周同样下降8.5bps至1.71%。而长端利率表现相对偏弱,10年和30年国债则小幅回升1.1bps和1.9bps至1.64%和1.84%。

货币实质性宽松带来的资金投放,将形成资金价格至少在季末前持续低位。本来五月上中旬资金就会季节性宽松。而更为重要的是,央行本周宣布降准,这形成的资金实质性投放将保障近一两个月资金的持续宽松。央行降准0.5个百分点,释放1万亿左右流动性。而本月到期的MLF为1250亿元,买断式回购到期量为9000亿元,合计10250亿。从过去几个月央行操作来看,如果合并MLF和买断式回购,央行基本上都是等量续作或者超量续作。因此,即使本月考虑到降准,假定缩量续作一半,降准和买断式回购合计资金净投放也在5000亿以上。以3月8.65倍的货币乘数计算,也能够支撑4.3万亿左右的融资需求。而去年5月社融仅为2万亿,因此,当前资金宽松的状况会保持。我们预计季末冲击之前,当前资金宽松状况都不会发生太大变化。

资金宽松会对债市由短及长,产生中枢水平的影响,但债券市场尚未对此做充足反映。资金价格中枢的变化,意味着利率定价中枢发生变化,而这会对债市由短及长产生系列影响。但目前无论是量还是价来看,债市都尚未对此做充分反映。从量的角度来看,随着资金价格下降,存单、短信用等与资金利差都已经回正,这意味着加杠杆能够有效的增厚收益。而目前杠杆水平虽有回升,但尚未明显高于往年水平。5月9日银行间质押式回购日交易量6.5万亿左右的水平与去年同期基本持平

而从价的角度来看,短端利率依然有进一步下行空间,1年存单有望下降至1.6%左右。如果资金持续保持宽松,隔夜利率稳定在1.5%左右,R007利率稳定在1.6%左右水平。考虑到7天OMO政策利率已经下降至1.4%,这个利率水平依然是反映政策对流动性相对克制态度的保守估计。如果资金价格保持这个水平,根据过去一年1年AAA存单和隔夜资金利差平均9.5bps左右的关系,1年AAA存单利率可能保持1.6%左右的水平。当前存单利率已经下降至1.66%,依然有一定下降空间。

而从当前存单利率水平来看,短利率和短信用均有一定下降空间,我们预计1年国债和1年AAA中票有望分别下降至1.2%和1.6%左右水平。当前存单利率快速下降的同时,短利率下降相对滞后。这导致存单和短利率利差大幅收缩,目前1年AAA存单和1年国债利差已经收窄至24bps,这是2023年以来的最低水平。由于利率债具有税收、资本占用等多方面优势,因而短端一般低于存单利率。目前利差处于低位这反映着相对于存单,短利率对于银行来说性价比明显提升。如果利差回到2023年以来均值42bps左右水平,那么1.6%的存单利率可能对应1.2%左右的1年国债利率。因而资金价格下降,存单利率下降之后,短债利率存在较大的下降空间。而信用债和存单利率基本持平,因此,随着存单利率下行至1.6%左右,同期限高等级信用债也有望回到对应水平,我们预计1年AAA中票也有望降至1.6%左右。

短端利率的下降将为长端形成保护,并且推动信用债曲线斜率显著恢复。短端利率下降之后,曲线斜率将恢复,这将为长端利率提供保护。如果2年国债下降至1.2%左右,结合2023年以来10-2年国债平均利差44bps的水平,对应10年国债在1.64%左右。这意味着当前长债调整压力有限。而随着基本面压力的上升,曲线走平将形成利率由短及长的传导机会。而更为重要的是,资金价格下降可能更早在3-5年的利率债和信用债上形成传导。短债利率下降将带来3-5年的利率债,以及3-5年二永债等更好的投资机会。目前5年和1年AAA-二级资本债利差已经回升至20bps左右,相较于2月份低点回升20bps以上,二永长端配置价格开始显现。

债市行情或由短及长展开,曲线有望先牛陡再牛平。宽松的资金为短端提供了保护,当前存单利率高于资金价格,使得加杠杆配存单可以增厚收益。而存单和短国债的利差也达到近几年低位。这意味着对于银行自营等资金来说,短国债在当前利率水平下相对于存单更具性价比。市场杠杆也有望逐步恢复,随着资金价格持续保持低位,5月可能有更多投资者会降杠杆来享受正carry带来的收益增厚,市场杠杆水平也有望逐步恢复。短端利率的下降一方面会提升期限利差,对长端利率形成保护。另一方面也会提升3-5年利率债和信用债的配置性价比,逐步实现债市先牛陡再牛平的走势。整体利率下行趋势不变。

风险提示:外部风险超预期;货币政策超预期;风险偏好恢复超预期。

本文节选自国盛证券研究所于2025年5月11日发布的研报《资金宽松尚未被充分反映》,分析师:杨业伟 S0680520050001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员