作者:蒋舟

出品:洞察IPO

截至2025年6月15日,北交所挂牌公司共267家,总股本373.31亿股,流通股本238.48亿股。

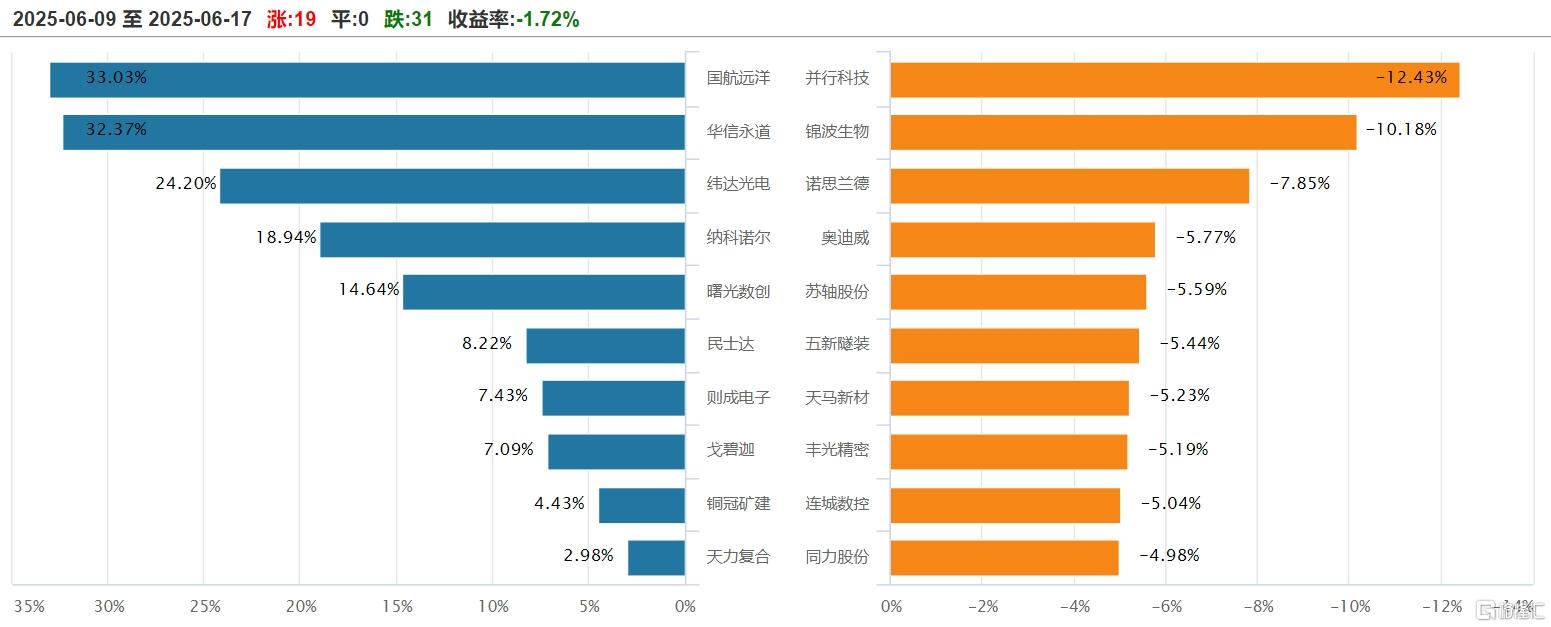

从成交量上来看,上周(6月9日-6月15日),北交所周成交量为74.49亿股,环比上周增长63.81%;周成交金额为1630.50亿元,环比上周增长64.09%。

上周(6月9日-6月15日),北证50指数周跌3.11%至1382.74点。北证50成分股中,10只上涨,0只平盘,35只下跌。

其中,国航远洋(833171)涨幅居首,上涨24.44%,曙光数创(872808)居次,上涨19.66%。并行科技(839493)跌幅居首,下跌12.60%,锦波生物(832982)居次,下跌11.39%。

新股发行方面,6月9日-6月15日,北交所有1家公司挂牌、1家公司通过上市委员会议、6家公司上市申请获受理,无公司提交注册、无公司申购、无公司获注册批复。

截至2024年6月15日,北交所还有83家公司处于待审状态。其中,“已受理”15家、“已问询”57家、“上市委会议通过”1家、“上市委会议暂缓”0家、“提交注册”10家。此外,还有19家企业处于“中止”状态。

上周(6月9日-6月15日),北交所有8家公司通过辅导验收、1家公司提交辅导材料,无公司进入辅导期。

新股发行阶段

新股上市

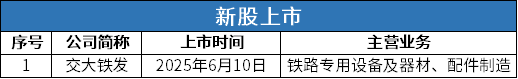

6月9日-6月15日,北交所有1家公司成功挂牌。

数据来源:公开信息;图表制作:洞察IPO

四川西南交大铁路发展股份有限公司

5月13日,交大铁发(920027)成功挂牌,成为北交所第267家上市公司。

从盘面来看,上市首日,交大铁发盘中最高涨幅可达295.91%。截至当日收盘,公司报收31.90元,收涨262.09%,当日成交额6.21亿元,换手率则达72.03%,总市值为24.35亿元。

截至6月17日收盘,交大铁发报收30.00元,总市值达23亿元,股价较上市首日跌11.50%。

据了解,交大铁发是一家专业从事轨道交通智能产品及装备的研发、生产、销售,并提供专业技术服务的高新技术企业

根据此前IPO申报进程,交大铁发申报材料于2024年6月获受理,经历过两轮问询后于2025年3月过会,2025年4月提交注册,并于同月拿到发行批文。

本次冲击北交所,交大铁发拟募集1.68亿元,将用于新津区交大铁发轨道交通智能产品及装备5957.87生产新建项目、新津区交大铁发研发中心建设项目、营销及售后服务网络2489.25建设项目、补充流动资金。

2022年至2024年,交大铁发分别实现营业收入2.35亿元、2.73亿元、3.35亿元,归母净利润分别为3379.87万元、4765.59万元、5339.17万元。

2025年一季度,交大铁发营收同比增长109.57%至4044.28万元,归母净利润为32.14万元,上年同期为178.82万元。

通过上市委员会议

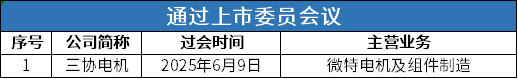

6月9日-6月15日,北交所有1家公司通过上市委员会议。

数据来源:公开信息;图表制作:洞察IPO

常州三协电机股份有限公司

6月9日,在2025年第9次审议会议中,三协电机(873669)通过上市委员会。

根据审议意见,委员会要求三协电机补充披露通过汉普斯、合肥波林向诺伊特销售产品的终端客户及销售占比情况。请保荐机构、申报会计师说明核查手段及核查结论。

同时,委员会对三协电机提出问询,内容涉及雷赛智能入股原因及销售价格的公允性、向诺伊特销售的真实性及合理性等方面问题。

三协电机是一家专注于研发、制造并销售控制类电机的高新技术企业,主要产品涵盖步进电机、伺服电机和无刷电机及其配套产品。

此次IPO三协电机拟募集1.59亿元,将用于三协绿色节能智控电机扩产项目、研发中心建设项目以及补充流动资金。

2022年至2024年,三协电机分别实现营业收入2.87亿元、3.62亿元、4.20亿元,同期实现归母净利润分别为2697.63万元、4864.08万元、5633.50万元。

根据三协电机预计,2025年上半年预计实现营业收入约为2.35亿元至2.48亿元,同比增长幅度约为11.46%至17.63%;归母净利润约为2880万元至3050万元,同比增长幅度约为2.54%至8.59%。

上市申请获受理

6月9日-6月15日,北交所有6家公司上市申请获北交所受理。

数据来源:公开信息;图表制作:洞察IPO

浙江新恒泰新材料股份有限公司

2025年6月10日,新恒泰(874327)上市申请获北交所受理。

新恒泰公告显示,2022年12月,公司向浙江监管局报送了首次公开发行股票并上市辅导备案材料,辅导机构为浙商证券。2023年1月,浙江监管局受理公司上市辅导申请,公司进入辅导期。

2024年9月,新恒泰经综合考虑实际业务开展情况和未来发展规划,决定将上市辅导备案板块由深交所创业板变更为北交所。2025年5月30日,公司收到浙江监管局出具的《关于对浙商证券股份有限公司辅导工作的验收工作完成函》,公司通过辅导验收。

新恒泰是一家集芯片封装材料的研发、生产、销售与封装测试服务于一体的集成电路企业,主要业务包括智能卡业务、蚀刻引线框架业务以及物联网eSIM芯片封测业务。

新恒泰拟募集资金3.80亿元,将用于年产5万立方米微孔发泡新材料项目、IXPE生产线技改扩建项目、研发中心建设项目以及补充流动资金。

2022年至2024年,新恒泰分别实现营业收入5.30亿元、6.79亿元、7.74亿元,实现净利润分别为4500.03万元、1.01亿元、9176.43万元。

2025年一季度,新恒泰营收同比增长14.29%至1.71亿元,归属净利润同比增长14.26%至2159.79万元。

广州科莱瑞迪医疗器材股份有限公司

2025年6月12日,科莱瑞迪(873414)上市申请获北交所受理。

科莱瑞迪公告显示,2024年10月,公司向广东监管局报送了首次公开发行股票并上市辅导备案材料,辅导机构为银河证券。2024年10月,广东监管局受理公司上市辅导申请,公司进入辅导期。2025年5月,公司通过辅导验收。

科莱瑞迪是一家为肿瘤放射和骨科康复提供医疗耗材与设备,集研发、设计、生产、销售和技术服务的综合性解决方案的企业。

科莱瑞迪拟募集资金2.99亿元,将用于放疗定位及康复类产品总部建设项目、复合材料产线改扩建项目、研发中心建设项目以及补充流动资金。

2022年至2024年,科莱瑞迪分别实现营业收入2.33亿元、2.38亿元、2.85亿元,实现净利润分别为6936.73万元、5991.83万元、6721.48万元。

英氏控股集团股份有限公司

2025年6月13日,英氏控股(874431)上市申请获北交所受理。

英氏控股公告显示,2025年2月,公司向湖南监管局报送了首次公开发行股票并上市辅导备案材料,辅导机构为西部证券。同月,湖南监管局受理公司上市辅导申请,公司进入辅导期。2025年6月,公司通过辅导验收。

英氏控股是一家专注于满足中国婴幼儿营养照护需求的企业,英氏控股以婴童食品和婴幼儿卫生用品为核心业务,旗下涵盖英氏辅食、舒比奇卫生用品等品牌,构建了全方位的婴童健康产品矩阵。

英氏控股拟募集资金3.34亿元,将用于湖南英氏孕婴童产业基地(二期)创新中 心建设项目

、婴幼儿即食营养粥生产建设项目、产线提质改造项目、全链路数智化项目、品牌建设与推广项目。

2022年至2024年,英氏控股分别实现营业收入12.96亿元、17.58亿元、19.74亿元,归母净利润分别为1.17亿元、2.2亿元、2.11亿元。

2025年一季度,英氏控股营业收入同比增长12.29%至5.40亿元,归属净利润同比增长5.36%至8116.93 万元。

广东邦泽创科电器股份有限公司

2025年6月13日,邦泽创科(874249)上市申请获北交所受理。

邦泽创科公告显示,2024年1月,公司向广东监管局报送了首次公开发行股票并上市辅导备案材料,辅导机构为东莞证券。同月,广东监管局受理公司上市辅导申请,公司进入辅导期。2025年6月,公司通过辅导验收。

邦泽创科主要从事办公电器和家用电器的自主研发、原创设计、跨国生产、全球商超渠道/互联网品牌销售、全球本地化服务。

邦泽创科拟募集资金4.00亿元,将用于邦泽创科电器智能制造基地项目、总部及研发中心项目。

2022年至2024年,邦泽创科分别实现营业收入10.71亿元、11.68亿元、15.1亿元,归母净利润分别为714.12万元、1.08亿元、1.48亿元。

广东尚研电子科技股份有限公司

2025年6月13日,尚研科技(874590)上市申请获北交所受理。

尚研科技公告显示,2024年12月,公司向广东监管局报送了首次公开发行股票并上市辅导备案材料,辅导机构为申万宏源。同月,广东监管局受理公司上市辅导申请,公司进入辅导期。2025年5月,公司通过辅导验收。

尚研科技是一家专业从事变频驱动器、智能控制器、电源控制器等电子智能控制产品及智能终端的研发、生产及销售的高新技术企业。

尚研科技拟募集资金4.01亿元,将用于电子智能控制产品生产基地建设项目、佛山电子智能控制及智能终端技术改造项目、变频及智能控制器研发中心技术改造项目以及补充流动资金。

2022年至2024年,尚研科技分别实现营业收入5.21亿元、6.16亿元和5.88亿元,归母净利润分别为2876.67万元、4466.55万元和4409.23万元。

浙江恒道科技股份有限公司

2025年6月13日,恒道科技(874202)上市申请获北交所受理。

恒道科技公告显示,2023年10月,公司向浙江监管局报送了首次公开发行股票并上市辅导备案材料,辅导机构为国泰君安。2023年11月,浙江监管局受理公司上市辅导申请,公司进入辅导期。2025年6月,公司通过辅导验收。

恒道科技是是一家以从事注塑模具热流道系统及相关部件的研发、设计、生产和销售为主的企业。

恒道科技拟募集资金4.03亿元,将用于年产 3 万套热流道生产线项目、研发中心建设项目以及补充流动资金。

2022年至2024年,恒道科技分别实现营业收入1.43亿元、1.68亿元、2.34亿元,归母净利润分别为3873.86万元、4866.11万元、6887.18万元。

2025年一季度,恒道科技营收同比增长40.59%至6257.44万元,归属净利润同比增长32.39%至1628.29万元。

辅导备案阶段

通过辅导验收

6月9日-6月15日,北交所有9家公司通过辅导验收。

数据来源:公开信息;图表制作:洞察IPO

珠海传美讯新材料股份有限公司

传美讯公告显示,2023年8月,公司向广东监管局提交了提交了辅导备案登记材料,辅导机构为国联民生承销保荐。2023年9月,广东监管局受理公司的上市辅导备案申请,公司进入辅导期。

2025年6月9日,传美讯收到广东监管局出具的《关于东莞证券股份有限公司辅导工作的验收工作完成函》,公司通过辅导验收。

2023年至2024年,传美讯经审计的归属净利润分别为4220.2,3万元、3914.02万元,加权平均净资产收益率分别为28.46%、21.13%,符合《上市规则》第2.1.3条规定的在北交所上市的财务条件。

传美讯主营业务是数码喷印墨水的研发、生产、销售。主要产品和服务为水性染料墨水、分散墨水、水性颜料墨水、UV墨水。

固力发集团股份有限公司

固力发(874588)公告显示,2024年10月,公司向浙江监管局报送了公司拟向北交所上市辅导备案材料,辅导机构为国泰海通。 2024年11月,浙江监管局受理了公司提交的上市辅导备案申请,公司进入辅导期。2025年6月9日,公司通过辅导验收。

2022年至2023年,固力发经审计的归属于挂牌公司股东的净利润分别为6930.77万元、6717.19万元,加权平均净资产收益率分别为18.27%、15.71%,符合《北京证券交易所股票上市规则》第2.1.3条规定的在北交所上市的财务条件。

固力发主要从事尼龙扎带、钢钉线卡、接线端子及其他产品制造的塑料加工企业,主要产品为尼龙扎带、钢钉线卡、接线端子等。

浙江恒道科技股份有限公司

恒道科技(874202)公告显示,2023年10月,公司向浙江监管局报送了首次公开发行股票并上市的辅导备案登记申请。2023年11月,浙江监管局在网站上对公司辅导备案文件进行了公示,公司进入辅导期。

2025年1月,恒道科技将申报上市辅导板块由深圳交易所创业板变更为北交所。2025年6月10日,公司通过辅导验收。

2023年至2024年,恒道科技经审计的归属净利润分别为4702.26万元、6646.63万元,加权平均净资产收益率分别为32.97%、23.37%,符合《北京证券交易所股票上市规则》第2.1.3条规定的在北交所上市的财务条件。

恒道科技是一家以从事注塑模具热流道系统及相关部件的研发、设计、生产和销售为主的企业。

济南奥图自动化股份有限公司

奥图股份(833748)公告显示,2023年10月,公司向山东监管局报送了公司拟向北交所上市辅导备案材料,辅导机构为中泰证券。同月,山东监管局受理了辅导机构提交的辅导备案材料,公司进入辅导期。2025年6月10日,公司通过辅导验收。

2023年至2024年,奥图股份经审计的归属净利润分别为4405.90万元、6114.71万元,加权平均净资产收益率分别为31.55%、31.19%,符合《北京证券交易所股票上市规则》第2.1.3条规定的在北交所上市的财务条件。

奥图股份主营业务为汽车冲压自动化生产线及配套装备、机器人末端执行器、工业安全防护围栏的研发、设计、制造和销售,致力于为客户提供汽车冲压自动化、智能化解决方案,满足汽车行业车身制造及轻量化的需求。

江苏凯达重工股份有限公司

凯达重工(874025)公告显示,2023年10月,公司向江苏监管局报送了公司拟向北交所上市辅导备案材料,辅导机构为民生证券。同月,江苏监管局受理了辅导机构提交的辅导备案材料,公司进入辅导期。2025年6月11日,公司通过辅导验收。

2023年至2024年,凯达重工经审计的归属净利润分别为6224.37万元、5929.83万元,加权平均净资产收益率分别为16.27%、13.96%,符合《北京证券交易所股票上市规则》第2.1.3条规定的在北交所上市的财务条件。

凯达重工主营业务为热轧型钢轧辊、辊环的研发、生产与销售。

成都孕婴世界股份有限公司

孕婴世界(874178)公告显示,2023年12月,公司向四川监管局报送了公司拟向北交所上市辅导备案材料,辅导机构为国信证券。同月,四川监管局受理了辅导机构提交的辅导备案材料,公司进入辅导期。2025年6月11日,公司通过辅导验收。

2023年至2024年,孕婴世界经审计的归属净利润分别为9428.93万元、1.17亿元,加权平均净资产收益率分别为17.96%、20.25%,符合《北京证券交易所股票上市规则》第2.1.3条规定的在北交所上市的财务条件。

孕婴世界主营业务是母婴商品销售及数智化服务。其主要产品为母婴商品和数智化服务。

常州市龙鑫智能装备股份有限公司

龙鑫智能(874520)公告显示,2023年11月,公司向江苏监管局报送了公司拟向北交所上市辅导备案材料,辅导机构为国信证券。同月,江苏监管局受理了辅导机构提交的辅导备案材料,公司进入辅导期。2025年6月12日,公司通过辅导验收。

2023年至2024年,龙鑫智能经审计的归属净利润分别为1.37亿元、1.06亿元,加权平均净资产收益率分别为61.04%、21.87%,符合《北京证券交易所股票上市规则》第2.1.3条规定的在北交所上市的财务条件。

龙鑫智能主营业务是微纳米高端复合材料制备设备及自动化生产线的研发、生产、销售和服务。

江苏斯瑞达材料技术股份有限公司

斯瑞达(874570)公告显示,2023年12月,公司向江苏监管局报送了上市辅导备案材料,辅导机构为国海证券。同月,江苏监管局受理了辅导机构提交的辅导备案材料,公司进入辅导期。

2024年11月,公司将首次公开发行股票并在科创板变更为北交所上市。2025年6月13日,公司通过辅导验收。

2023年至2024年,斯瑞达经审计的归属净利润分别为2758.20万元和8190.96万元,加权平均净资产收益率分别为32.28%、41.44%,符合《北京证券交易所股票上市规则》第2.1.3条规定的在北交所上市的财务条件。

斯瑞达是一家从事功能高分子材料研发、生产及销售的高新技术企业,致力于为消费电子、新能源汽车、OLED面板制造等行业提供全方位、深层次的电子胶粘、电磁兼容与屏蔽、转移保护、耐老化等全套解决方案。

北方实验室(沈阳)股份有限公司

北方实验(874611)公告显示,2024年12月,公司向辽宁监管局报送了上市辅导备案材料,辅导机构为开源证券。同月,辽宁监管局受理了辅导机构提交的辅导备案材料,公司进入辅导期。2025年6月13日,公司通过辅导验收。

2024年,北方实验经审计的归属净利润为1.11亿元,加权平均净资产收益率为22.52%,符合《上市规则》规定的在北交所上市的财务条件。

北方实验是一家以从事以网络安全服务和信息技术咨询服务为主营业务的信息技术服务提供商。

提交辅导备案材料

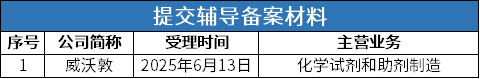

6月9日-6月15日,北交所有1家公司提交辅导材料。

数据来源:公开信息;图表制作:洞察IPO

四川省威沃敦石油科技股份有限公司

威沃敦(872774)公告显示,2025年6月13日,公司向四川监管局提交了向不特定合格投资者公开发行股票并在北交所上市辅导备案材料,辅导机构为申港证券。

2023年至2024年,威沃敦经审计的归属于公司股东净利润分别为1487.00万元、2920.58万元,加权平均净资产收益率分别为7.06%、12.62%,符合《上市规则》规定的在北交所上市的财务条件。

威沃敦是一家从事油气开采储层改造专用助剂及工具产品的研发、生产与销售及相关技术服务的高新技术企业,主要产品包括压裂、酸化专用化学助剂和可溶桥塞等工具;同时公司为客户提供配套技术解决方案、施工现场配液、工具作业指导等专业技术服务。

敬告读者:本文基于公开资料信息或受访者提供的相关内容撰写,洞察IPO及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资需谨慎!未经许可不得转载、抄袭!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员